Cari fazla vererek rezerv para statüsüne ulaşmak mümkün mü? ABD’nin dolar basarak cari açığını finanse etmesini adil bulmayan bir kesim var. Sanki çıkarma maliyeti olmayan bir altın madeniniz var gibi. ABD’nin rezerv para niteliğindeki dolarla büyük bir avantaja sahip olduğu düşünülüyor ama bu tek taraflı bir tercih değil. Başta Çin olmak üzere birçok ülke ABD’yi fütursuzca dolar basmakla suçlasa da hiçbirisi parasının rezerv para olmasını istemiyor.

Bir ülke neden parasının rezerv para olmasını istemez? ABD gibi siz de paranızı basıp karşılığında mal ve hizmetler almak, cari açık vermek ister misiniz? Almanya ve Çin gibi ülkeler cari açık vermek istemezler. Cari fazla verebilmek için ise başka ülkelere borç vermek zorundalar. Çünkü sattıkları mallar karşılığında başka mallar alırlarsa cari fazla veremezler. Cari fazla ancak satılan mallar karşılığında finansal varlık alındığında verilebilir. Çin ABD tahvili aldığında ABD’ye borç vermiş olur.

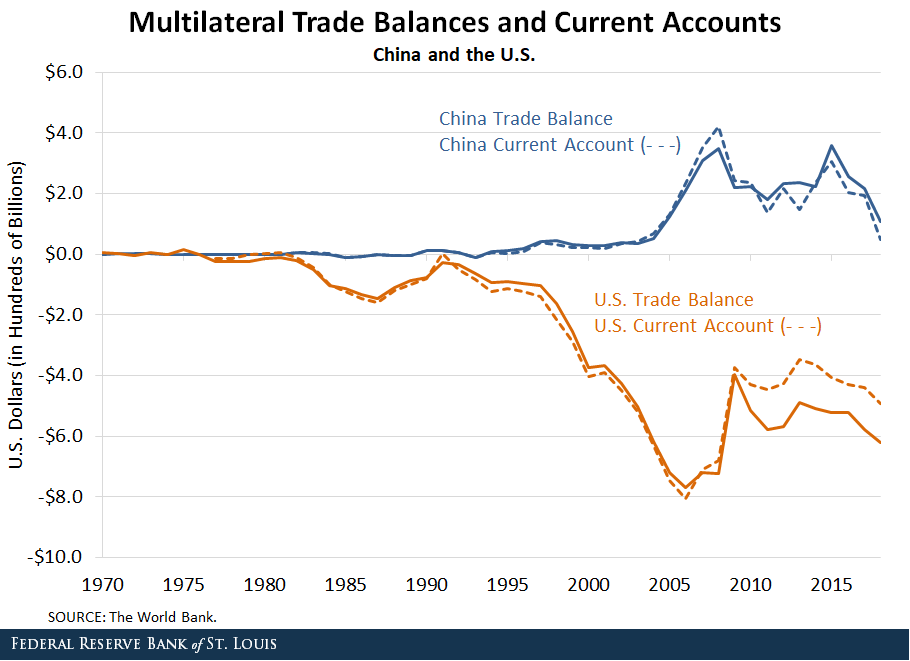

ABD’nin dolar basmasının nedeni, birilerinin bu dolarları talep etmesi. Bu talebin kaynağında ise cari fazla verme merakı yatıyor. Dünyada cari fazla vermek isteyen ülkeler oldukça, cari açık veren ülkeler de olacak. Hiçbir ülke cari açık vermezse, hiçbir ülke de cari fazla veremez.

Çin ABD’nin dolar basarak cari açığını finanse etmesini istemiyorsa, cari dengeye gelmek zorunda değil. Bir ihtimal daha var: ABD’ye Yuan cinsi borç vermek. Çin ABD’den dolar cinsi tahvil satın almayı bırakıp, yuan cinsi tahvil satın almayı talep edebilir. ABD’ye sattıkları Çin malları karşılığında, ABD’ye yuan cinsi borç verirler. Bu durumda, ABD de dolar yerine yuan basmış olur. Kulağa garip geliyor ama öyle. Türkiye eurobond ihraç ettiğinde de benzer bir durum söz konusu.

Tahvilin para tanımı içinde olmadığını biliyoruz. Ancak, ABD’nin para basarak cari açığını finanse etmesinden kasıt büyük ölçüde hazine ve özel sektör tahvilleri. Çinliler bu tahvilleri satın alıyorlar. ABD dolar cinsi ihraç ettiği tahville cari açığını finanse ettiği gibi, yuan cinsi tahvil ihraç ederek de cari açığını finanse edebilir. Yuan cinsi tahvil ihraç etmeyi tercih eder mi? Etmezse, Çin de ABD’ye dolar cinsi borç vermezse, sonunda ABD daha az cari açık, Çin de daha az cari fazla verir. Biz de ABD’nin dolar basarak cari açığını finanse etmesini sağlayan faktörü öğrenmiş oluruz.

Aslında şu anda da bir fikrimiz var. ABD’ye dolar cinsi borç vererek, ABD’nin cari açığını finanse eden Çin gibi ülkeler doların rezerv para özelliğini pekiştiriyor. ABD’nin dolar basma ayrıcalığına sahip olmasını istemiyorlarsa yapmaları gereken basit. ABD’ye kendi paraları cinsinden borç vermeyi teklif etmek. Bu duruma ABD’nin karşı çıkması beklenir. Böyle bir dünyada, muhtemelen ABD cari dengeye gelmeyi tercih edecektir. Peki, Çin, Almanya gibi ülkeler cari fazla vermeyi terk edecek midir? Terk etmediler ve terk etmeyecekleri için 2. Dünya Savaşı sonrasında değişmeyen ABD doları hegemonyasını yaşıyoruz.

ABD bugün yuan cinsi borçlanmasa da dünyada birçok ülke Çin’den yuan cinsi borçlanarak cari açık vermeyi tercih ediyor. Çin bu ülkeleri yuan cinsi borçlandırarak, cari fazlasını yuan cinsinden veriyor. Çin bu sayede, ABD dışındaki ülkelerle ticaretinde, dolar hegemonyasını zayıflatıyor. 2000’lerden bu yana devam eden bu girişimler hala doları tehdit edecek düzeyde değil. Ancak, kağıt üzerinde de olsa, cari fazla veren bir ekonominin parasının rezerv para olabileceğini söylemek mümkün. Buna ABD dolarını örnek verebiliriz.

ABD 2. Dünya Savaşı sonrası bugün Çin’in yaptığını yaptı. 1980’e kadar verdiği cari fazlası karşılığında ülkeleri dolar cinsi borçlandırdı. Doların dünyadaki hakimiyeti de böyle kuruldu. Başta Avrupa ABD’den dolar cinsi borçlanarak ithalat yaptı. O zaman doları basan ABD değil Avrupa’ydı. Para basarak ticareti finanse etmekle kast edilen aslında borçlunun borçlanması. Borç ihraç eden borçlu para basmış oluyor. ABD cari fazlası karşılığında borç satın alırken, karşısındaki ülkeler ABD’ye dolar cinsi borç ihraç ediyordu. Bugün ABD cari açığı karşılığında dolar basıyor.

Borçlanan taraf hangi para birimi cinsinden borçlandıysa o para birimini basar. Borç ihracını banka kredi vererek yapıyorsa, ortaya çıkan dolar mevduatı birebir paradır. Borç ihracını banka dışı kesim yapıyorsa, adına para denmez, tahvil denir.

ABD dolar rezerv para olurken yaşanan süreci bugün Çin Yuan’ı yaşasa da arada 2. Dünya Savaşı gibi çok büyük bir fark var. 2. Dünya Savaşı sonrası dünyadaki altın rezervlerinin %80’i ABD’nin eline geçmiş, uluslararası ödemelerde büyük bir boşluk oluşmuştu. Bugün öyle bir boşluk olmadığı için ne olacaksa çok yavaş olacak.

Buradan çıkarılacak ilk ders, rezerv para olgusunun salt ekonomik büyüklükle değil, aynı zamanda jeopolitik ve tarihsel koşullarla da belirlendiğidir. ABD’nin 1945 sonrası konumu, sadece yüksek üretim kapasitesine değil, aynı zamanda askeri ve diplomatik gücüne dayanıyordu. Marshall Planı aracılığıyla Avrupa’ya sağlanan dolar likiditesi, doların doğal bir rezerv para olarak benimsenmesini kolaylaştırdı. Çin benzer bir stratejiyi Kuşak ve Yol Girişimi üzerinden yürütmeye çalışıyor, ancak bunun küresel ölçekte doları ikame etmesi bugünkü uluslararası sistemde oldukça zor görünüyor.

Rezerv para olmanın bir diğer boyutu da finansal piyasa derinliğidir. ABD Hazine tahvilleri, dünyanın en güvenilir ve en likit varlıkları arasında kabul ediliyor. Yabancı merkez bankaları ve fonlar, büyük ölçekli rezervlerini güvenle değerlendirebilecekleri derin ve şeffaf bir piyasaya ihtiyaç duyar. Çin ise hala sermaye kontrollerini sürdürmekte, finansal piyasalarını tam serbestleştirmemektedir. Bu durum, yuanın rezerv para statüsüne ulaşmasını yavaşlatıyor. Dolayısıyla, cari fazla vermek ve borç ihraç etmek tek başına rezerv para statüsüne giden yol için yeterli değildir; aynı zamanda güven, istikrar ve likidite sağlayacak kurumsal altyapı gereklidir.

Ayrıca rezerv para statüsünün çift taraflı maliyetleri vardır. ABD’nin yaşadığı “dolar ayrıcalığı”, aynı zamanda “Triffin ikilemi” olarak bilinen sorunu da beraberinde getirmiştir. Küresel ekonomiye likidite sağlamak için ABD sürekli cari açık vermek zorunda kalmış, bu da zaman zaman finansal kırılganlıklara yol açmıştır. Çin gibi cari fazla veren ülkeler rezerv para statüsünü cazip görmemelerinin temel nedeni de budur. Çünkü rezerv para olmak, uzun vadede sürekli dış açık verme baskısı yaratır ve bu durum fazla verme isteğiyle çelişir.

Geleceğe dair senaryolarda, doların tamamen tahtından inmesinden çok, çoklu rezerv para düzenine geçilmesi daha olasıdır. Euro, Yen ve Yuan’ın sınırlı ölçüde doların yanında kullanıldığı bir sistem fiilen oluşmaya başlamış durumda. Enerji ticaretinde yuan cinsi anlaşmaların artması, euro cinsi borçlanmaların güçlenmesi ve bölgesel para birlikleri bu eğilimi destekliyor. Ancak doların sağladığı ölçek ve güven, yakın vadede kolay kolay aşılacak gibi görünmüyor.

Sonuç olarak, cari fazla vererek rezerv para statüsüne ulaşmak teorik olarak mümkündür. Ancak bu süreç salt ekonomik bir denklemden ibaret değildir. Jeopolitik güç, piyasa derinliği, kurumsal şeffaflık ve küresel güven gibi unsurlar olmadan, bir para biriminin dünya rezervi haline gelmesi imkansıza yakındır. Çin’in çabaları önemli bir alternatif oluşturuyor, fakat tarihsel koşullar ABD’nin lehine çok daha güçlü bir zemin yaratmış durumda. Bu nedenle, rezerv para olma ayrıcalığı aslında bir “yükümlülük” ve “avantaj” dengesidir; tek taraflı bir kazanç değil, küresel bir sistemsel uzlaşının sonucudur.