Önceki Bölüm

2007 – 2008 Finansal Krizi – 4 için tıklayın

Gölge Bankacılık Sisteminin Patlaması ve Çökmesi

En riskli, en kötü performans gösteren ipoteklerin “gölge bankacılık sistemi” ile finanse edildiğine ve gölge bankacılık sisteminden gelen rekabetin, daha geleneksel kurumlara yüklenim standartlarını

düşürmeleri ve daha riskli krediler oluşturmaları için baskı yapmış olabileceğine dair güçlü kanıtlar var.

New York Federal Rezerv Bankası Başkanı ve CEO’su Timothy Geithner -sonrasında 2009’da ABD Hazine Bakanı oldu- Haziran 2008’de yaptığı bir konuşmada, kredi piyasalarının dondurulmasının önemli bir suçunu, gölge bankacılık sistemi olarak da adlandırılan “paralel” bankacılık sistemindeki varlıklar üzerinde bir “gidişatta” suçladı. Bu kuruluşlar, finansal sistemi destekleyen kredi piyasaları için kritik hale geldi, ancak aynı düzenleyici kontrollere tabi değillerdi. Ayrıca, bu varlıklar Varlık-yükümlülük uyumsuzluğundan dolayı savunmasızdı, bu da uzun vadeli, likit olmayan ve riskli varlıkları satın almak için likit piyasalardan kısa vadeli borç aldıkları anlamına geliyordu. Bu, kredi piyasalarındaki aksaklıkların, onları, uzun vadeli varlıklarını düşük fiyatlardan satarak, hızlı bir şekilde kaldıraç kaldırmaya zorlayacağı anlamına geliyordu. Bu varlıkların önemini şöyle anlattı:

2007’nin başlarında, yapılandırılmış yatırım araçlarında, açık artırma oranlı tercihli menkul kıymetlerde, ihale opsiyonlu tahvillerde ve değişken faizli vadesiz senetlerde varlığa dayalı ticari kâğıt kanalları, kabaca 2,2 trilyon dolarlık bir toplam varlık büyüklüğüne sahipti. Üç partili repo ile bir gecede finanse edilen varlıklar 2,5 trilyon dolara çıktı. Hedge fonlarda tutulan varlıklar kabaca 1.8 trilyon dolara çıktı. En büyük beş yatırım bankasının birleşik bilançoları 4 trilyon doları buldu. Karşılaştırıldığında, Amerika Birleşik Devletleri’ndeki en büyük beş banka holding şirketinin toplam varlıkları o noktada 6 trilyon doların biraz üzerindeydi ve tüm bankacılık sisteminin toplam varlıkları yaklaşık 10 trilyon dolardı. Bu faktörlerin birleşik etkisi, kendi kendini güçlendiren varlık fiyatı ve kredi döngülerine karşı savunmasız bir finansal sistemdi.

Ekonomi Bilimleri Nobel Anma Ödülü sahibi ekonomist Paul Krugman, gölge bankacılık sistemindeki koşuyu krize neden olan “olanların özü” olarak nitelendirdi. Bu kontrol eksikliğinden “kötü niyetli ihmal” olarak bahsetti ve düzenlemenin tüm bankacılık benzeri faaliyetlere empoze edilmesi gerektiğini savundu. Çoğu ipoteğe dayalı menkul kıymetler veya varlığa dayalı ticari senetler karşılığında yatırımcı fonları elde etme yeteneği olmadan, yatırım bankaları ve gölge bankacılık sistemindeki diğer varlıklar ipotek firmalarına ve diğer şirketlere fon sağlayamazlardı.

Bu, ABD borç verme mekanizmasının neredeyse üçte birinin dondurulduğu ve Haziran 2009’a kadar dondurulmaya devam ettiği anlamına geliyordu. Brookings Enstitüsü’ne göre, o zamanlar geleneksel bankacılık sistemi bu açığı kapatacak sermayeye sahip değildi: “Bu ek borç verme hacmini desteklemek için yeterli sermaye oluşturmak için güçlü karlar birkaç yıl alacaktır.” Yazarlar ayrıca, bazı menkul kıymetleştirme biçimlerinin “aşırı derecede gevşek kredi koşullarının bir sonucu olarak sonsuza dek yok olma olasılığının” olduğunu belirtiyorlar. Geleneksel bankalar borç verme standartlarını yükseltirken, borçlanma için mevcut fonlardaki azalmanın başlıca nedeni gölge bankacılık sisteminin çöküşüydü.

Gölge bankacılık sisteminin desteklediği menkul kıymetleştirme piyasaları 2007 baharında kapanmaya başlamış ve 2008 sonbaharında neredeyse kapanmıştır. Böylelikle özel kredi piyasalarının üçte birinden fazlası fon kaynağı olarak kullanılamaz hale geldi. Haziran 2009’da Brookings Enstitüsü’ne göre, geleneksel bankacılık sistemi bu açığı kapatacak sermayeye sahip değildi: “Bu ek borç verme hacmini desteklemek için yeterli sermaye üretmek birkaç yıl güçlü karlar alacaktı” ve bazı menkul kıymetleştirme biçimleri “aşırı derecede gevşek kredi koşullarının bir sonucu olarak sonsuza kadar kaybolması muhtemeldir”.

Emtia Fiyat Enflasyonu

Birçok emtia fiyatındaki hızlı artışlar, konut balonundaki çöküşü takip etti. 2008’in sonlarında mali krizin etkisini göstermeye başlamasıyla petrolün fiyatı 2007’nin başından 2008’e kadar 50 dolardan 147 dolara (neredeyse üç katına) çıktı. Uzmanlar, bazıları konut ve diğer yatırımlardan metalara spekülatif para akışına, bazıları para politikasına ve bazıları hızla büyüyen bir dünyada artan hammadde kıtlığı hissine atfederek nedenleri tartışıyor ve bu da uzun pozisyonların alınmasına neden oluyor. Çin gibi bu pazarlar Afrika’da artan varlığını artırıyor. Petrol fiyatlarındaki artış, tüketici harcamalarının daha büyük bir bölümünü benzine çevirme eğilimindedir ve bu, petrol ithalatçısı ülkelerde servet petrol üreten eyaletlere akarken ekonomik büyüme üzerinde aşağı yönlü baskı yaratır. On yıl boyunca petrol fiyatlarında ani bir istikrarsızlık paterni vardı ve 2008’in en yüksek fiyatına yol açtı. Bu fiyat farkının istikrarsızlaştırıcı etkileri, finansal krize katkıda bulunan bir faktör olarak önerildi.

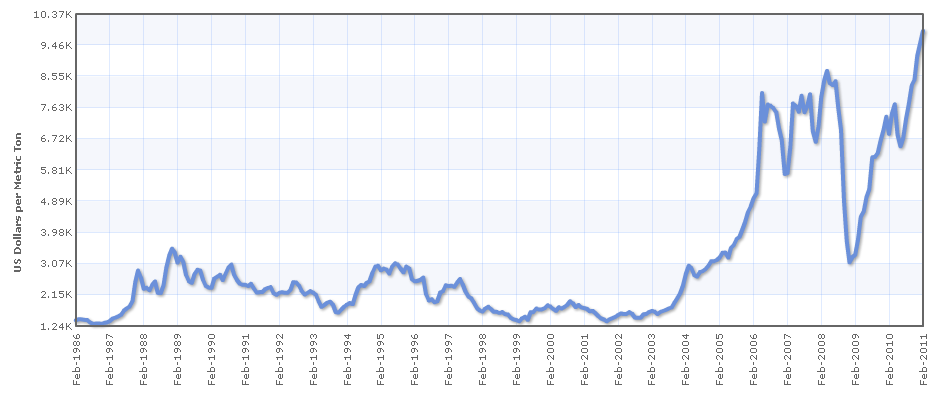

Bakır fiyatları petrol fiyatlarıyla aynı zamanda yükseldi. Bakır, yaklaşık 1.600 $’a düştüğü 1990’dan 1999’a kadar ton başına yaklaşık 2.500 $’dan işlem gördü. Fiyat düşüşü, fiyat artışının bakırı 2008 yılında ton başına 7.040 $’a çıkardığı 2004 yılına kadar sürdü.

Nikel fiyatları 1990’ların sonunda yükseldi, ardından Mayıs 2007’de yaklaşık 51.000 $ / 36.700 £ / metrik tondan Ocak 2009’da yaklaşık 11.550 $ / 8.300 £ ‘a düştü. Fiyatlar ancak Ocak 2010’dan itibaren toparlanmaya başlamıştı, ancak Avustralya’nın nikel madenlerinin çoğu o zamana kadar iflas etti. Yüksek tenörlü nikel sülfat cevherinin fiyatı 2010 yılında toparlanırken, Avustralya nikel madenciliği endüstrisi de yükseldi. Bu fiyat dalgalanmalarıyla tesadüfen, yalnızca uzun vadeli emtia endeksi fonları popüler hale geldi -bir tahminle yatırım 2006’da 90 milyar dolardan 2007’nin sonunda 200 milyar dolara yükselirken, emtia fiyatları %71 arttı- bu da bu endeks fonlarının emtia balonuna neden olup olmadığı konusunda endişeleri artırdı. Deneysel araştırma karışıktır.

Kapitalizmin Sistemik Krizi

1998 tarihli bir kitapta John McMurtry, bir finansal krizin kapitalizmin kendisinin sistemik bir krizi olduğunu öne sürdü.

Ravi Batra, 1978 tarihli The Downfall of Capitalism and Communism adlı kitabında, finansal kapitalizmin artan eşitsizliğinin patlayan ve depresyon ve büyük siyasi değişikliklerle sonuçlanan spekülatif balonlar ürettiğini öne sürüyor. Ayrıca, farklı ücret ve verimlilik artışıyla ilgili bir “talep boşluğunun” borsa gelişmeleri için önemli olan açık ve borç dinamiklerini açıkladığını öne sürdü.

Politik ekonomi analisti ve Monthly Review editörü John Bellamy Foster, 1970’lerin başından bu yana GSYİH büyüme oranlarındaki düşüşün, artan piyasa doygunluğundan kaynaklandığına inanıyordu.

Marksist ekonomi takipçileri Andrew Kliman, Michael Roberts ve Guglielmo Carchedi, Foster tarafından temsil edilen Monthly Review okulunun tersine, kapitalizmin uzun vadeli kâr oranının düşme eğilimine genel olarak krizlerin altında yatan neden olduğuna işaret ettiler. Bu bakış açısından, sorun, sermayenin yalnızca üretken yatırım yoluyla yeterli oranlarda büyüyememesi veya birikememesiydi. Üretken sektörlerdeki düşük kar oranları, daha fazla yatırım getirisi potansiyeli olan riskli varlıklara spekülatif yatırım yapılmasına yol açtı. 90’ların sonundaki ve 2000’lerin spekülatif çılgınlığı, bu görüşe göre, kâr oranındaki düşüşle ifade edilen, artan organik sermaye bileşiminin bir sonucuydu. Michael Roberts’a göre, kâr oranındaki düşüş “sonunda, kredinin artık kârı destekleyemediği 2007’deki kredi sıkışıklığını tetikledi”.

2005 tarihli The Battle for the Soul of Capitalism kitabında John C. Bogle, “Kurumsal Amerika, büyük ölçüde yöneticilerin gücünün çok uzun süre bekçilerimiz tarafından neredeyse hiç kontrol edilmediği için yoldan çıktığını” yazdı. James Burnham’ın 1941 tarihli ufuk açıcı kitabı The Managerial Revolution’ın ana tezini yineleyen Bogle, aşağıdakileri içeren konuları aktarıyor:

· “Yönetici kapitalizmi” nin “sahip kapitalizminin” yerini aldığını, yani yönetimin firmayı hissedarlar yerine kendi menfaati için işlettiği, bu da asıl-vekil sorununun bir varyasyonu olduğu anlamına gelir;

· İsviçre merkezli UBS Bank’ta eski bir yönetici olan Mark Roeder, The Big Mo adlı kitabında, finansal krizde büyük ölçekli ivmenin veya The Big Mo’nun “çok önemli bir rol oynadığını” öne sürdü. Roeder, “bilgisayar destekli ticaret programları gibi son teknolojik gelişmelerin, piyasaların giderek artan bir şekilde birbirine bağlı doğası ile birlikte, momentum etkisini artırdı. Bunun, finans sektörünü doğası gereği istikrarsız hale getirdiğini” öne sürdü.

Robert Reich, ekonomik gerilemeyi Amerika Birleşik Devletleri’ndeki ücretlerdeki, özellikle de işgücünün %80’ini oluşturan saatlik işçilerin durgunluğuna bağladı. Bu durgunluk, nüfusu geçim masraflarını karşılamak için borçlanmaya zorladı.

Ekonomistler Ailsa McKay ve Margunn Bjørnholt, finansal krizin ve buna yanıtın ana akım iktisatta ve iktisat mesleğinde bir fikir krizini ortaya çıkardığını ve hem ekonominin hem iktisat teorisinin hem de iktisat mesleğinin yeniden şekillenmesi çağrısında bulundular.

Yanlış Bankacılık Modeli: Kredi Birliklerinin Dayanıklılığı

Uluslararası Çalışma Örgütü’nün bir raporu, kooperatif bankacılık kurumlarının kriz sırasında rakiplerinden daha az başarısız olduğu sonucuna vardı. Kooperatif bankacılığı sektörü, Avrupa bankacılık sektörünün %20 pazar payına sahipti, ancak 2007’nin üçüncü çeyreği ile 2011’in ilk çeyreği arasındaki tüm düşüş ve kayıpların yalnızca %7’sini oluşturdu. 2008’de ABD’de ticari banka başarısızlıklarının oranı kredi birliklerindekinin neredeyse üç katı ve 2010’daki kredi birliği oranının neredeyse beş katıydı. Kredi birlikleri küçük ve orta ölçekli işletmelere verdikleri kredileri artırırken, bu işletmelere verilen genel krediler azaldı.

Krizi Öngören Ekonomistler

Ekonomistler, özellikle de ana akım ekonominin takipçileri, krizi çoğunlukla tahmin edemediler. Pennsylvania Üniversitesi’nden Wharton Okulu’nun çevrimiçi iş dergisi, ekonomistlerin neden büyük bir küresel mali krizi tahmin edemediklerini incelemiş ve ekonomistlerin, üreticiler, mal ve hizmetlerin tüketicileri yerine bankaların ve diğer finans kurumlarının ekonomide oynadığı kritik rollerini hesaba katmakta başarısız olan matematiksel modeller kullandıkları sonucuna varmıştır.

Kitle iletişim araçlarında yayınlanan popüler makaleler, genel halkın, iktisatçıların çoğunluğunun mali krizi tahmin etme yükümlülüklerinde başarısız olduklarına inanmasına yol açtı. Örneğin, The New York Times’daki bir makale, ekonomist Nouriel Roubini’nin Eylül 2006 gibi erken bir tarihte bu tür krizler konusunda uyardığını ve iktisat mesleğinin durgunlukları tahmin etmede kötü olduğunu belirtti. The Guardian’a göre, Roubini konut piyasasında bir çöküş ve dünya çapında durgunluk öngördüğü için alay konusu olurken, The New York Times onu “Dr. Doom” olarak etiketledi.

Ana akım finansal ekonomide, çoğu kişi Eugene Fama’nın verimli piyasa hipotezini ve ilgili rastgele yürüyüş hipotezini takiben, -sırasıyla piyasaların gelecekteki olası hareketler hakkında tüm bilgileri içerdiğini ve finansal fiyat hareketlerinin rastgele ve öngörülemez olduğunu belirtir- finansal krizlerin basitçe tahmin edilemez olduğuna inanıyor. Son zamanlarda yapılan araştırmalar, potansiyel krizlerin “erken uyarı” sistemlerinin doğruluğu konusunda şüphe uyandırıyor, ki bunların zamanlamalarını da tahmin etmesi gerekiyor.

Avusturya Okulu krizi, parasal arzdaki gevşekliğin neden olduğu öngörülebilir kredi kaynaklı baloncuğun bir temeli ve klasik bir örneği olarak gördü.

Heterodoks ekonominin birkaç takipçisi, krizi çeşitli argümanlarla öngördü. Dirk Bezemer, krizi tahmin eden 12 iktisatçıya kredi veriyor: Dean Baker (ABD), Wynne Godley (İngiltere), Fred Harrison (İngiltere), Michael Hudson (ABD), Eric Janszen (ABD), Steve Keen (Avustralya), Jakob Broechner Madsen & Jens Kjaer Sørensen (Danimarka), Med Jones ( ABD) [369] Kurt Richebächer (ABD), Nouriel Roubini (ABD), Peter Schiff (ABD) ve Robert Shiller (ABD).

Konut fiyatlarını ölçen Case-Shiller endeksinin kurucularından Shiller, Lehman Brothers’ın çöküşünden bir yıl önce, yavaşlayan bir ABD konut piyasasının konut balonunun patlamasına ve finansal çöküşe yol açacağını tahmin ettiği bir makale yazdı. Schiff, krizden önceki yıllarda düzenli olarak televizyona çıktı ve yaklaşan gayrimenkul çöküşü konusunda uyardı.

Karim Abadir, Gabriel Talmain ile yaptığı çalışmadan yola çıkarak, tetikleyicisi 2007’nin başlarından itibaren reel ekonomide kendini göstermeye başlayan durgunluğun zamanlamasını tahmin etti.

Bekleyen bir kriz konusunda uyarıda bulunan başka iktisatçılar da vardı.

Hindistan Merkez Bankası eski Başkanı Raghuram Rajan, 2005 yılında Uluslararası Para Fonu’nda baş ekonomist olduğunda krizi tahmin etmişti. 2005 yılında, ABD Merkez Bankası başkanı olarak emekli olmak üzere olan Alan Greenspan’ı onurlandıran bir kutlamada Rajan, finans sektörünü eleştiren tartışmalı bir makale sundu. O yazıda Rajan “felaketin baş gösterebileceğini” savundu. Rajan, finans sektörü yöneticilerinin “‘küçük olasılıkla ciddi olumsuz sonuçlar yaratan riskler almaları için teşvik edildiğini, ancak karşılığında geri kalan zamanlarda cömert tazminat teklif ettiklerini’ savundu. Bu riskler, kuyruk riskleri olarak bilinir. Ancak belki de en önemlisi endişe oluşturup oluşturmadığıdır. Bankalar, finansal piyasalara likidite sağlayabilecekler, böylece kuyruk riski gerçekleşirse, finansal pozisyonlar çözülebilir ve kayıplar tahsis edilebilir, böylelikle reel ekonomi üzerindeki sonuçlar en aza indirilir.”

2007 tarihli The Black Swan kitabının yazarı olan borsa tüccarı ve finansal risk mühendisi Nassim Nicholas Taleb, kötü risk modellerini kullanmaları ve bunlara güvenmeleri ve bunlara güvenmeleri nedeniyle özellikle bankacılık sisteminin ve genel olarak ekonominin çökmesine karşı yıllarca uyarıda bulundu ve sorunu “sağlamlık ve kırılganlığın” bir parçası olarak çerçeveledi. Bankacılık hisselerine büyük bir finansal bahis yaparak ve krizden bir servet kazanarak kuruluş görüşüne karşı da harekete geçti (“Dinlemediler, ben de paralarını aldım”).

The New York Times’tan David Brooks’a göre, “Taleb sadece neler olduğuna dair bir açıklama yapmakla kalmadı, bunun olacağını da gördü.”

IndyMac

Amerika Birleşik Devletleri’nde sorun yaşayan ilk görünür kurum, Countrywide Financial’ın bir yan ürünü olan Güney Kaliforniya merkezli IndyMac idi. IndyMac Bank, başarısızlığından önce Los Angeles pazarındaki en büyük tasarruf ve kredi birliği ve Amerika Birleşik Devletleri’ndeki en büyük yedinci mortgage kredisi yaratıcısıydı. IndyMac Bank’ın 11 Temmuz 2008’deki başarısızlığı, kriz daha da büyük başarısızlıkları hızlandırana kadar Amerika Birleşik Devletleri tarihindeki en büyük dördüncü banka başarısızlığı ve düzenlenmiş tasarrufun ikinci en büyük başarısızlığıydı. IndyMac Bank’ın ana şirketi, FDIC IndyMac Bank’ı ele geçirene kadar IndyMac Bancorp’tu. IndyMac Bancorp, Temmuz 2008’de Bölüm 7 iflas başvurusunda bulundu.

IndyMac Bank, Countrywide Mortgage Yatırımı olarak 1985 yılında David S. Loeb ve Angelo Mozilo tarafından, Freddie Mac ve Fannie Mae’ye satılamayacak kadar büyük olan Countrywide Finans kredilerini teminatlandırma aracı olarak kuruldu. 1997’de Countrywide, IndyMac’ten, Temmuz 2008’de bankanın çöküşüne kadar CEO’su olarak kalan Mike Perry tarafından yönetilen bağımsız bir şirket olarak ayrıldı.

Başarısızlığının başlıca nedenleri, büyük ölçüde Alt-A kredileri yaratma ve büyük ölçekte menkul kıymetleştirme iş stratejisiyle ilişkiliydi. Bu strateji, hızlı büyüme ve yüksek oranda riskli varlıklarla sonuçlandı. IndyMac, 2000 yılında bir tasarruf birliği olarak başlangıcından bu yana, Amerika Birleşik Devletleri’nde yedinci en büyük tasarruf ve kredi ve dokuzuncu en büyük ipotek kredisi yaratıcısı oldu. 2006 yılında, IndyMac 90 milyar doların üzerinde ipotek yarattı.

IndyMac’in agresif büyüme stratejisi, Alt-A ve diğer geleneksel olmayan kredi ürünlerinin kullanımı, yetersiz yüklenim, konut balonunun en belirgin olduğu Nevada ve Arizona eyaletlerinin yanı sıra Kaliforniya ve Florida pazarlarındaki konut amaçlı gayrimenkullerde kredi yoğunlaşmaları ve ağır güven Federal Konut Kredisi Bankası’ndan (FHLB) ve aracılık edilen mevduatlardan alınan maliyetli fonlar, mortgage piyasası 2007’de düştüğünde çöküşüne yol açtı.

IndyMac genellikle borçlunun gelirini veya varlıklarını doğrulamadan ve zayıf kredi geçmişine sahip borçlulara krediler veriyordu. IndyMac tarafından temel teminat üzerine elde edilen değerlendirmeler de genellikle sorgulanabilirdi. Bir Alt-A kredisi veren olarak IndyMac’in iş modeli, çok çeşitli riskli opsiyon ayarlı oranlı ipotekleri (opsiyonlu ARM’ler), yüksek riskli kredileri, 80/20 kredileri ve diğer geleneksel olmayan ürünleri kullanarak borçlunun ihtiyaçlarına uygun kredi ürünleri sunmaktı. Nihayetinde, ödemelerini yapamayan birçok borçluya borç verildi. Tasarruf, yalnızca bu kredileri ikincil ipotek piyasasında satabildiği sürece kârlı kaldı. IndyMac, bu kredilere katılımını düzenleme veya ihraç kriterlerini sıkılaştırma çabalarına direndi: Baş Risk Sorumlusu Ruthann Melbourne’un, düzenleyici kurumlara yaptığı açıklamaya bakın.

12 Mayıs 2008’de, son 10 çeyreğinde “Sermaye” bölümünde, IndyMac gelecekte iyi bir şekilde sermaye bulamayabileceğini açıkladı.

IndyMac, Nisan 2008’de Moody’s ve Standard & Poor’s‘un, IndyMac tarafından ihraç edilen ve bankanın MBS portföyünde tuttuğu 160 milyon $’ı da içeren önemli sayıda mortgage destekli menkul kıymet (MBS) tahvilinin notunu indirdiğini bildirdi. IndyMac, bu indirmelerin 30 Haziran 2008 itibariyle riske dayalı sermaye oranına zarar vereceği sonucuna vardı. Bu düşürülmüş derecelendirmeler 31 Mart 2008’de geçerli olsaydı, IndyMac, bankanın sermaye oranının toplam %9,27 risk bazlı olacağı sonucuna vardı. IndyMac, regülatörleri sermaye pozisyonunun “oldukça iyi kapitalize edilmiş” (minimum %10 risk bazlı sermaye oranı) seviyesinde, “yeterince kapitalize edilmiş” (%8-10 risk bazlı sermaye oranı) seviyesi altına düştüğünü tespit ederse, bankanın artık aracılık edilen mevduatları bir fon kaynağı olarak kullanabilir olmayabileceği konusunda uyardı.

Senatör Charles Schumer (D-NY) daha sonra, aracılık edilen mevduatın IndyMac’in toplam mevduatının %37’sinden fazlasını oluşturduğuna işaret etti ve Federal Mevduat Sigorta Şirketi’ne (FDIC) IndyMac’e bu mevduata olan bağımlılığını azaltması için komut vermeyi düşünüp düşünmediğini sordu. 31 Mart’ta bildirilen toplam mevduatın 18.9 milyar dolar olmasıyla Senatör Schumer, aracılı mevduata 7 milyar dolardan biraz fazla atıfta bulunuyordu. Bu mevduatların vadelerinin kırılımı tam olarak bilinmemekle birlikte, regülatör IndyMac’in 30 Haziran’da yeni aracılıklı mevduat edinmesine izin vermemiş olsaydı, basit bir ortalama, IndyMac’e aracılık edilen mevduat kaybı tehdidini ayda 500 milyon dolara çıkarırdı.

IndyMac, bazı tercih edilen menkul kıymetlerin faiz ödemelerini ertelemek gibi sermayeyi korumak için yeni önlemler alıyordu. Adi hisseler üzerindeki temettüler, önceki çeyreğin yarısında kesildikten sonra 2008’in ilk çeyreği için zaten askıya alınmıştı. Şirket hâlâ önemli bir sermaye akışı sağlamış ya da hazır bir alıcı bulamamıştı.

IndyMac, bankanın riske dayalı sermayesinin bu %10’luk işaret için gereken minimumun yalnızca 47 milyon $ üzerinde olduğunu bildirdi. Ancak 31 Mart 2008 itibariyle sahip olduğunu iddia ettiği 47 milyon dolarlık sermayenin bir kısmının uydurma olduğunu ortaya çıkarmadı.

2007’nin ikinci yarısında konut fiyatları düştüğünde ve ikincil ipotek piyasası çöktüğünde, IndyMac ikincil piyasada satamayacağı 10,7 milyar dolarlık krediyi elinde tutmak zorunda kaldı. Azalan likidite, hesap sahiplerinin 1.55 milyar $ veya IndyMac’in mevduatlarının yaklaşık %7.5’ini çekmesiyle 2008 Haziran ayı sonlarında daha da şiddetlendi. Tasarrufla uğraşan bu banka, Senatör Charles Schumer’ın FDIC ve OTS’ye gönderdiği bir mektubun kamuoyuna açıklanmasının ardından geldi. Mektup, Senatörün IndyMac ile olan endişelerini özetledi. Çalıştırma, IndyMac’in ölümünün zamanlamasına katkıda bulunan bir faktör olsa da, başarısızlığın altında yatan neden, çalıştırıldığı güvenli olmayan ve sağlam olmayan yoldu. 26 Haziran 2008’de Senato Bankacılık Komitesi üyesi, Kongre Ortak Tasarrufk Komitesi başkanı ve Senato’da üçüncü sırada yer alan Demokrat Senatör Charles Schumer (D-NY), düzenleyicilere gönderdiği birkaç mektubu yayınladı. “IndyMac’in mali kötüleşmesinin hem vergi mükellefleri hem de borçlular için önemli riskler oluşturduğundan endişe duyuyordu.” Bazı endişeli mevduat sahipleri para çekmeye başladı.

7 Temmuz 2008’de IndyMac, şirket blogunda şunları açıkladı:

· 12 Mayıs 2008 üç aylık kazanç raporundan bu yana sermaye artırmayı başaramamıştı;

· Banka ve tasarruf regülatörleri tarafından IndyMac Bank’ın artık “yeterli sermayeli” olarak değerlendirilmediği konusunda bilgilendirilmişti;

IndyMac, hem perakende hem de toptan satış bölümlerinin kapatıldığını duyurdu, yeni kredi sunumlarını durdurdu ve 3.800 kişiyi işten çıkardı.

FDIC, likidite endişelerini gerekçe göstererek 11 Temmuz 2008’de IndyMac Bank’e kayyum atadı. IndyMac Bank’ın varlıklarının, teminatlı yükümlülüklerinin ve sigortalı mevduat hesaplarının kontrolünü üstlenmek için bir köprü banka, IndyMac Federal Bank, FSB kuruldu. FDIC, 14 Temmuz 2008’de IndyMac Federal Bank, FSB’yi açma planlarını duyurdu. O zamana kadar, mevduat sahipleri sigortalı mevduatlarına ATM’ler, mevcut çekler ve mevcut banka kartları aracılığıyla erişebileceklerdi. Banka yeniden açıldığında telefon ve internet hesabı erişimi yeniden sağlandı. FDIC, 100.000 ABD dolarına kadar tüm sigortalı hesapların fonlarını garanti etti ve yaklaşık 10.000 mevduat sahibine, 100.000 ABD dolarını aşan tutarların %50’sini garanti ederek, sigortalı tutarı aşan özel bir temettü avansı beyan etti. Yine de Indymac’in IMB Management Holdings’e satılmayı beklemesine rağmen, Indymac’ın tahmini 10.000 sigortasız mevduat sahibi 270 milyon $’ın üzerinde kayıp yaşadı.

32 milyar dolarlık varlığa sahip IndyMac Bank, Amerikan tarihindeki en büyük banka iflaslarından biriydi.

IndyMac Bancorp, 31 Temmuz 2008’de Bölüm 7 iflas başvurusunda bulundu.

Başlangıçta etkilenen şirketler, artık kredi piyasalarından finansman elde edemedikleri için Northern Rock ve Countrywide Financial gibi ev inşaatı ve ipotek kredisiyle doğrudan ilgilenenlerdi. 2007 ve 2008 yıllarında 100’ün üzerinde ipotek kredisi veren iflas etti. Yatırım bankası Bear Stearns’in Mart 2008’de çökeceğine dair endişeler, JP Morgan Chase’e yangın satışıyla sonuçlandı. Finansal kurum krizi Eylül ve Ekim 2008’de zirveye ulaştı. Birkaç büyük kurum ya başarısız oldu, baskı altında satın alındı ya da hükümetin eline geçti. Bunlar arasında Lehman Brothers, Merrill Lynch, Fannie Mae, Freddie Mac, Washington Mutual, Wachovia, Citigroup ve AIG vardı. Lehman Brothers’ın ABD tarihindeki en büyük iflasını bildirmesinden üç hafta sonra, 6 Ekim 2008’de Lehman’ın eski CEO’su Richard S. Fuld Jr. kendisini Gözetim ve Hükümet Reformu Meclis Komitesi’ne başkanlık eden California Demokrat Temsilcisi Henry A. Waxman’ın önünde buldu. Fuld, çöküşün kurbanı olduğunu söyleyerek, firmasını felakete uğratmakla piyasalarda bir “güven krizi”ni sorumlu tuttu.

Önemli Kitaplar ve Filmler

· 2006 yılında, Peter Schiff, Wiley tarafından Şubat 2007’de yayınlanan Crash Proof: How to Profit From the Coming Economic Collapse adlı bir kitap yazdı. Kitap, Amerika Birleşik Devletleri konut balonuna yol açan ekonomi ve konut piyasasının çeşitli özelliklerini anlatıyor ve yaklaşan düşüş konusunda uyarıyor. Tahminlerin birçoğu geçtikten sonra, 2009 yılında, her bölümün sonunda bir “2009 güncellemesi” eki içeren Crash Proof 2.0 başlıklı ikinci bir baskı yayınlandı. The New York Times En Çok Satanlar listesinde yer aldı.

· Meltdown: Borsanın Neden Çöktüğü, Ekonomi Neden Dibe Vurduğu ve Hükümetin Kurtarmasının İşleri Daha Kötü Hale Getireceğine Dair Bir Serbest Piyasa Bakışı, Thomas Woods tarafından Şubat 2009’da Regnery Publishing tarafından yayınlandı. 10 hafta boyunca The New York Times En Çok Satanlar listesinde yer aldı.

· 2010 tarihli bir belgesel film olan Overdose: Bir Sonraki Finansal Kriz Hakkında Bir Film, finansal krizin nasıl ortaya çıktığını ve birçok hükümet tarafından uygulanan çözümlerin bir sonraki krize nasıl zemin hazırladığını anlatıyor. Film, Johan Norberg’in Financial Fiasco adlı kitabına dayanıyor ve özgürlükçü düşünce kuruluşu Cato Enstitüsü’nden finanse edilen Alan Greenspan’ı konu alıyor.

· Ekim 2010’da, Sony Pictures Classics tarafından Charles Ferguson’un yönettiği Inside Job adlı krizle ilgili bir belgesel film yayınlandı. 2011 yılında 83. Akademi Ödülleri’nde En İyi Belgesel dalında Akademi Ödülü’ne layık görüldü.

· Michael Lewis, kriz hakkında The Big Short adlı çok satan kurgusal olmayan bir kitap yazdı. 2015 yılında aynı adlı filme uyarlandı ve En İyi Uyarlama Senaryo Akademi Ödülü’nü kazandı. Ortaya çıkan bir nokta, piyasaların dışındakilerin (yani ana akım bir yatırım bankasında çalışmayanların) olayları ne ölçüde tahmin edebildiği ve genellikle daha az miyop olduğudur.

· Krizin patlak vermesinden önceki gecede geçen Margin Call, bir analistin firmalarını ve muhtemelen tüm ekonomiyi mahvedebilecek bilgileri keşfettikten sonra hasarı kontrol altına almaya çalışırken geçen uykusuz bir 24 saat boyunca yatırımcıları takip eden bir film.

· ABD belgesel programı Frontline, krizin çeşitli yönlerini araştıran birkaç bölüm üretti:

o “Inside the Meltdown” (Sezon 2009: Bölüm 8)

o “Ten Trillion and Counting” (Sezon 2009: Bölüm 9)

o “Breaking the Bank” (Sezon 2009: Bölüm 15)

o “The Warning” (Sezon 2009: Bölüm 2)