Yazının Önceki Bölümü

2007 – 2008 Finansal Krizi – 3 için tıklayın

Yüksek Riskli Kredi Verme

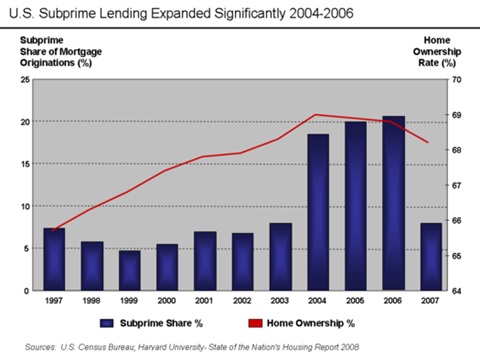

Yatırım bankaları ve ticari bankalar tarafından kredi borç verme standartlarının gevşetilmesi, yüksek riskli kredilerde önemli bir artışa izin verdi. Yüksek riskli kredi vermek sihirli bir şekilde daha az riskli hale gelmedi; Wall Street bu yüksek riski kabul etti.

Gelir ve pazar payı için mortgage kredisi verenler arasındaki rekabet nedeniyle ve kredibilitesi yüksek borçluların arzı sınırlı olduğunda, mortgage kredisi verenler taahhüt standartlarını gevşetmiş ve kredisi daha düşük olanlara daha riskli ipotekler yaratmıştır. Bazı analistlerin görüşüne göre, hükümet destekli nispeten muhafazakâr işletmeler (GSE’ler), mortgage oluşturucuları denetledi ve 2003’ten önce nispeten yüksek yüklenme standartlarını korudu. Bununla birlikte, piyasa gücü menkul kıymetleştiricilerden kredi oluşturuculara doğru kayarken ve özel menkul kıymetleştiricilerden gelen yoğun rekabet, GSE gücünü baltalarken, ipotek standartları düştü ve riskli krediler çoğaldı. En riskli krediler, menkul kıymetleştiriciler arasındaki en yoğun rekabetin ve GSE’ler için en düşük pazar payının yaşandığı yıllar olan 2004–2007’de oluşturulmuştur. GSE’ler, özel bankalara yetişmek için sonunda standartlarını gevşetmişlerdir.

Buna aykırı bir görüş, Fannie Mae ve Freddie Mac’in 1995’ten başlayarak, kolay nitelendirilebilir otomatikleştirilmiş sigorta ve değerlendirme sistemlerinin kullanımını savunarak, borç verenler tarafından ihraç edilen peşinatsız ürünleri tasarlayarak, ülke çapında binlerce küçük ipotek komisyoncusunun tanıtımıyla ve Countrywide gibi yüksek faizli kredi toplayıcılarla olan yakın ilişkileri nedeniyle daha rahat taahhüt standartlarına giden yolu açtıklarıdır.

“Güvensiz” mortgage’ların nasıl tanımlandığına bağlı olarak, bunlar yaklaşık %20’ye yükselip Amerika Birleşik Devletleri konut balonunun 2005–2006 zirvesinde kaldığı 2004 yılına kadar tüm mortgage kredilerinin %10’unun altında kaldı.

Uygun Fiyatlı Konut Programlarının Rolü

Mali Kriz Soruşturma Komisyonu’nun atanan altı Demokrat kişi tarafından yazılan çoğunluk raporu, dört Cumhuriyetçi atamadan üçü tarafından yazılan azınlık raporu, Federal Rezerv ekonomistleri tarafından yapılan araştırmalar ve birkaç bağımsız akademisyenin çalışmaları, genellikle hükümetin uygun fiyatlı konut politikasının mali krizin ana nedeni olmadığını ileri sürüyor. Hükümet politikalarının krize neden olmada rol oynadığını kabul etseler de GSE kredilerinin özel yatırım bankaları tarafından menkul kıymetleştirilen kredilerden daha iyi performans gösterdiğini ve kendi portföylerinde kredi bulunduran kurumların oluşturduğu bazı kredilerden daha iyi performans gösterdiğini iddia ediyorlar.

Mali Kriz Soruşturma Komisyonu’nun çoğunluk raporuna olan itirazında/muhalefetinde, muhafazakar Amerikan İşletme Enstitüsü üyesi Peter J. Wallison, finansal krizin köklerinin doğrudan ve esasen 1990’lı yıllarda Amerika Birleşik Devletleri Konut ve Kentsel Gelişim (HUD) Bakanlığı tarafından başlatılan uygun fiyatlı konut politikalarına ve devlet destekli kuruluşlar Fannie Mae ve Freddie Mac tarafından yapılan yüksek riskli kredi alımlarına dayandırılabileceğine olan inancını belirtti. SEC’nin Aralık 2011’de Fannie ve Freddie’nin altı eski yöneticisine karşı menkul kıymetler dolandırıcılığı davasındaki bilgilere dayanarak, Peter Wallison ve Edward Pinto, 2008’de Fannie ve Freddie’nin toplam 2 trilyon doların üzerinde 13 milyon standart altı krediye sahip olduklarını tahmin ettiler.

2000’lerin başında ve ortalarında Bush yönetimi, GSE’lerin güvenliği ve sağlamlığı ve yüksek faizli ipotek portföyündeki artışla ilgili araştırmalar için defalarca çağrıda bulundu. 10 Eylül 2003 tarihinde, Birleşik Devletler Finansal Hizmetler Meclisi Komitesi, yönetimin çağrısı üzerine, güvenlik ve sağlamlık sorunlarını değerlendirme ve Federal Konut İşletmesi Gözetim Ofisi (OFHEO) tarafından yapılan iki işletmedeki muhasebe tutarsızlıklarını ortaya çıkaran son raporu gözden geçirme çağrısı üzerine bir duruşma düzenledi. Komite üyelerinin çoğu raporu kabul etmeyi reddettiği ve bunun yerine OFHEO’yu düzenleme girişimlerinden ötürü azarladığı için duruşmalar hiçbir zaman Fannie Mae ve Freddie Mac hakkında yeni bir yasa veya resmi soruşturma ile sonuçlanmadı. Muhafazakâr Peter J. Wallison gibi bazıları, bunun, yüksek faizli mortgage kredilerindeki büyüyen piyasanın ABD finans sistemine önemsenmeyen bir şekilde yol açtığı sistemik risk için erken bir uyarı olduğuna inanıyor.

ABD Hazine Bakanlığı’nın 1993’ten 1998’e kadar 305 şehir için borç verme eğilimlerine ilişkin 2000 yılında yapılan bir araştırma, Topluluğun Yeniden Yatırım Yasası (CRA) tarafından karşılanan kreditörlerin düşük ve orta düzey gelirli (LMI) borçlulara ve mahallelere 467 milyar dolarlık kredi verdiğini gösterdi, bu miktar dönem boyunca tüm ABD mortgage kredilerinin %10’unu temsil ediyor. Bunların çoğu birinci sınıf kredilerdi. CRA kapsamındaki kurumlar tarafından yapılan düşük faizli krediler, 1998 yılında LMI kredilerinin %3’lük bir pazar payını oluşturuyordu, ancak kriz öncesinde, tüm yüksek riskli kredilerinin tam olarak %25’i CRA kapsamındaki kurumlarda gerçekleşti ve diğer %25’i yüksek riskli kredilerin CRA ile bazı bağlantıları vardı. Ancak, özellikle krize giden 2005–2006 yıllarında, çoğu düşük faizli kredi CRA tarafından hedeflenen LMI borçlularına yapılmadı ve ne CRA kuralları uyarınca kredi vermenin temerrüt oranlarını artırdığına ne de CRA’in yüksek riskli kredileri artırmak için bağımsız ipotek kreditörlerini dolaylı olarak etkilediğine dair bir kanıt bulundu.

Diğer analistlere göre, 1995’teki CRA kural değişiklikleri ile yüksek faizli kredilendirme patlaması arasındaki gecikme şaşırtıcı değildir ve CRA’yı temize çıkarmaz. Krizin birbiriyle bağlantılı iki nedeni olduğunu iddia ediyorlar: 1995’te sigorta standartlarının gevşemesi ve 11 Eylül 2001’deki terörist saldırının ardından Federal Rezerv’in başlattığı aşırı düşük faiz oranları. Krizin gerçekleşmesi için her iki nedenin de yerinde olması gerekiyordu. Eleştirmenler ayrıca, kamuoyuna duyurulan CRA kredi taahhütlerinin çok büyük olduğuna ve 1994 ile 2007 arasındaki yıllarda toplam 4,5 trilyon dolar olduğuna dikkat çekiyorlar. Ayrıca, Federal Rezerv’in CRA kredilerini “birincil” olarak sınıflandırmasının, yüksek faiz oranlı kredilerin (ortalamanın üzerinde 3 yüzde puanı) “yüksek riskli” kredilere eşit olduğu şeklindeki hatalı ve kendi kendine hizmet varsayımına dayandığını iddia ediyorlar.

Diğerleri, bu büyüklükte bir krize neden olmak için bu kredilerden yeterince alınmadığına işaret ettiler. Portfolyo Dergisi’ndeki bir makalede, Michael Lewis, “Yatırımcıların nihai ürüne olan iştahını tatmin etmek için [kötü] kredi puanına sahip olup [kötü kredi] alan yeterli sayıda Amerikalı yoktu” diyen bir trader’la konuştu. Esasen, yatırım bankaları ve riskten korunma fonları; kredi temerrüt swapları, teminatlı borç yükümlülükleri ve sentetik CDO’lar adı verilen türevleri kullanarak, temeldeki ipotek kredilerinin gerçek değerinin çok ötesinde büyük bahislerin yapılmasını sağlamak için finansal inovasyonu kullandılar.

Mart 2011 itibarıyla FDIC, 165 başarısız finans kuruluşundaki batık kredilerden kaynaklanan zararları karşılamak için 9 milyar dolar ödemişti. Kongre Bütçe Ofisi, Haziran 2011’de, Fannie Mae ve Freddie Mac’e yapılan kurtarma paketinin 300 milyar doları aştığını tahmin etti (kuruluşların gerçeğe uygun değer açıklarını o sırada doğrudan kurtarma fonlarına ekleyerek hesaplanmıştır).

Ekonomist Paul Krugman, Ocak 2010’da, konut ve ticari emlak fiyatlandırma balonlarının eşzamanlı büyümesinin ve krizin küresel doğasının; Fannie Mae, Freddie Mac, CRA veya yıkıcı borç vermenin krizin birincil nedenleri olduğunu iddia edenlerin savunduğu fikri baltaladığını savundu.

Peter J. Wallison, Krugman’a karşı şöyle yazdı: “Her balonun -büyük bir balonun bile- söndüğünde finansal krize neden olma potansiyeline sahip olduğu doğru değil.” Wallison, diğer gelişmiş ülkelerde “1997-2007 döneminde büyük balonlar” olduğunu, ancak “bu balonlar söndüğünde mortgage temerrütleri ve temerrütlerle ilişkili kayıpların, 1997-2007 [balonunun sönmesi] sırasında Birleşik Devletler’de yaşanan kayıplardan çok daha düşük olduğunu” belirtiyor. Wallison’a göre, ABD’deki konut balonunun (diğer balon türlerinin aksine) mali krize yol açmasının nedeni, genellikle düşük veya sıfır ödemeli çok sayıda standart altı kredi tarafından desteklenmesiydi.

Krugman’ın (ticari bir emlak balonunun büyümesi, krize ABD konut politikasının neden olmadığını gösterir) iddiası ek analizlerle sorgulanmaktadır. Mali kriz sırasında ticari kredilerin temerrüdünü araştırdıktan sonra, Xudong An ve Anthony B. Sanders (Aralık 2010’da) şunları bildirdi: “CMBS [ticari ipoteğe dayalı menkul kıymetler] kredi yükleniminde krizden önce önemli bir bozulmanın meydana geldiğine dair sınırlı kanıt bulduk.” Diğer analistler, ticari gayrimenkul ve ilgili kredilerdeki krizin konut amaçlı gayrimenkullerdeki krizden sonra meydana geldiği iddiasını destekliyorlar. Ekonomi muhabiri Kimberly Amadeo şöyle raporladı: “Konut emlaklarındaki düşüşün ilk işaretleri 2006’da gerçekleşti. Üç yıl sonra, ticari gayrimenkuller etkilerini hissetmeye başladı.” Bir emlak avukatı ve CPA olan Denice A. Gierach şunları yazdı:

… ticari gayrimenkul kredilerinin çoğu, gerçekten kötü bir ekonominin tahrip ettiği iyi kredilerdi. Diğer bir deyişle, borçlular kredilerin kötü gitmesine neden olmadı – buna neden olan şey ekonomiydi.”

Konut Balonunun Büyümesi

1998 ile 2006 arasında tipik bir Amerikan evinin fiyatı %124 arttı. 1980’ler ve 1990’lar boyunca, ulusal medyan ev fiyatı medyan hane gelirinin 2,9 ila 3,1 katı arasında değişiyordu. Buna karşılık, bu oran 2004’te 4,0’a, 2006’da 4,6’ya yükseldi. Bu konut balonu, birçok ev sahibinin evlerini daha düşük faiz oranlarıyla yeniden finanse etmesine veya fiyat değerlenmesiyle güvence altına alınan ikinci ipotekleri alarak tüketici harcamalarını finanse etmesine neden oldu.

Peabody Ödülü kazanan bir programda, NPR muhabirleri, bir “Dev Para Havuzu”nun (dünya çapında sabit gelirli yatırımlarda 70 trilyon dolar ile temsil edilir), on yılın başlarında ABD Hazine bonoları tarafından sunulanlardan daha yüksek getiri istediğini savundu. Bu para havuzunun büyüklüğü 2000’den 2007’ye kabaca iki katına çıktı, ancak nispeten güvenli, gelir getirici yatırımların arzı o kadar hızlı büyümemişti. Wall Street’teki yatırım bankaları bu talebe, kredi derecelendirme kuruluşları tarafından güvenli derecelendirme verilen ipoteğe dayalı menkul kıymet ve teminatlı borç yükümlülüğü gibi ürünlerle cevap verdi.

Gerçekte, Wall Street bu para havuzunu ABD’deki mortgage piyasasına bağladı ve ipotek tedarik zincirinin tamamında, kredileri satan ipotek komisyoncusundan komisyoncuları finanse eden küçük bankalara ve onların arkasındaki büyük yatırım bankalarına kadar muazzam ücretler tahakkuk etti. Yaklaşık 2003 yılına gelindiğinde, geleneksel kredi standartlarından kaynaklanan ipotek arzı tükenmişti ve devam eden güçlü talep, kredi standartlarını düşürmeye başladı.

Teminatlı borç yükümlülüğü, özellikle finansal kuruluşların yüksek faizli ve diğer kredileri finanse etmek, konut balonunu genişletmek veya arttırmak ve yüksek ücretler üretmek için yatırımcı fonları elde etmesini sağladı. Bu, esasen, birden çok ipotek veya diğer borç yükümlülüklerinden gelen nakit ödemeleri, belirli menkul kıymetlerin belirli bir öncelik sırasına göre aldığı tek bir havuza yerleştirir. Sıralamada ilk sırada yer alan bu menkul kıymetler, derecelendirme kuruluşlarından yatırım sınıfı derecelendirmeleri aldı. Daha düşük önceliğe sahip menkul kıymetler daha düşük kredi notlarına sahipti, ancak teorik olarak yatırılan miktarın daha yüksek bir getiri oranı vardı.

Eylül 2008 itibariyle, ortalama ABD konut fiyatları 2006 ortasındaki zirveden %20’nin üzerinde düşüş kaydetti. Fiyatlar düştükçe, ayarlanabilir oranlı ipotekli borçlular, artan faiz oranlarıyla ilişkili yüksek ödemelerden kaçınmak için yeniden finansman sağlayamadılar ve temerrüde düşmeye başladılar. 2007 yılında, borç verenler, 2006’ya göre %79’luk bir artışla, yaklaşık 1,3 milyon mülk üzerinde haciz davası başlattı. Bu, 2008’de 2,3 milyona çıktı, bu sayı 2007’ye göre %81 artış olduğu anlamına geliyordu. Ağustos 2008 itibariyle, ödenmemiş tüm ABD ipoteklerinin yaklaşık %9’u ya temerrüde düşmüş ya da haciz halindeydi. Eylül 2009 itibarıyla bu oran %14,4’e yükseldi.

Balon patlamasından sonra Avustralyalı ekonomist John Quiggin şöyle yazdı: “Ve Büyük Buhran’ın aksine, bu kriz tamamen finansal piyasaların ürünüydü. 1920’lerin savaş sonrası kargaşası, altının dönüştürülebilirliği ve tazminat mücadeleleri ya da Smoot-Hawley tarifesi, hepsi de Büyük Buhran’ın suçunu paylaşıyor.” Bunun yerine Quiggin, 2008’deki çöküşün suçunu finansal piyasalara, bunları hafifçe düzenlemeye yönelik siyasi kararlara ve iyi derecelendirme vermek için kendi çıkarlarını gözeten teşviklere sahip derecelendirme kuruluşlarına yüklüyor.

Kolay Kredi Koşulları

Düşük faiz oranları borçlanmayı teşvik etti. Federal Rezerv, 2000’den 2003’e kadar, federal fon oranı hedefini %6,5’ten %1,0’e düşürdü. Bu, dot-com balonunun ve 11 Eylül saldırılarının çöküşünün etkilerini yumuşatmak ve algılanan bir deflasyon riskiyle mücadele etmek için yapıldı. 2002 gibi erken bir tarihte, bazı ekonomistler Fed’in “Nasdaq balonunun yerini alacak bir konut balonu yaratması gerektiğini” savunacak kadar ileri gittiklerinden, kredinin iş yatırımı yerine konutları beslediği aşikardı. Ayrıca, gelişmiş ülkelerden gelen verileri kullanan ampirik çalışmalar, aşırı kredi büyümesinin krizin ciddiyetine büyük katkı sağladığını göstermektedir.

2006’daki konut balonuyla birlikte zirveye çıkan ABD’nin yüksek ve yükselen cari hesap açığı, faiz oranları üzerinde ek aşağı yönlü baskı yarattı. Federal Rezerv başkanı Ben Bernanke, ticaret açıklarının ABD’nin tahvil fiyatlarını artırma ve faiz oranlarını düşürme sürecinde yurt dışından borç almasını nasıl gerektirdiğini açıkladı.

Bernanke, 1996 ile 2004 yılları arasında ABD cari açığının 650 milyar dolar artarak GSYİH’nin %1.5’inden %5.8’ine yükseldiğini açıkladı. Bu açıkların finanse edilmesi, ülkenin, çoğu ticaret fazlası veren ülkelerden olmak üzere, yurt dışından büyük meblağlar ödünç almasını gerektirdi. Bunlar esas olarak Asya’daki yükselen ekonomiler ve petrol ihraç eden ülkelerdi. Ödemeler dengesi kimliği, cari hesap açığı veren bir ülkenin (ABD gibi) aynı miktarda bir sermaye hesabı (yatırım) fazlasına sahip olmasını gerektirir. Bu nedenle, ithalatını finanse etmek için ABD’ye büyük ve artan miktarlarda yabancı fon (sermaye) aktı.

Tüm bunlar, çeşitli finansal varlık türlerine talep yarattı ve bu varlıkların fiyatlarını yükseltirken faiz oranlarını düşürdü. Yabancı yatırımcılar, kişisel tasarruf oranlarının çok yüksek olması (Çin’de %40’a varan oranda) veya yüksek petrol fiyatları nedeniyle bu fonları ödünç vermek için kullandı. Ben Bernanke bundan “kurtarıcı bir bolluk” olarak bahsetti.

Bir fon akışı (sermaye veya likidite) ABD finans piyasalarına ulaştı. Yabancı hükümetler, hazine bonoları satın alarak fon sağladılar ve böylece krizin doğrudan etkisinin büyük bir kısmının önüne geçtiler. ABD haneleri, yabancılardan borç alınan fonları tüketimi finanse etmek veya konut ve finansal varlıkların fiyatlarını yükseltmek için kullandı. Finans kuruluşları, ipoteğe dayalı menkul kıymetlere yabancı fonlar yatırdı.

Daha sonra Fed, Temmuz 2004 ile Temmuz 2006 arasında Fed fon oranını önemli ölçüde artırdı. Bu, 1 yıllık ve 5 yıllık ayarlanabilir oranlı mortgage (ARM) oranlarında artışa katkıda bulunarak, ARM faiz oranı sıfırlamalarını ev sahipleri için daha pahalı hale getirdi. Varlık fiyatları genellikle faiz oranlarının tersine hareket ettiğinden ve konutta spekülasyon yapmak daha riskli hale geldiğinden, bu aynı zamanda konut balonunun sönmesine de katkıda bulunmuş olabilir. ABD konut ve finansal varlıkları, konut balonunun patlamasından sonra önemli ölçüde değer kaybetti.

Zayıf ve Hileli Yüklenim Uygulamaları

ABD’de yüksek riskli borç verme standartları düştü: 2000’in başlarında, bir yüksek riskli borçlunun FICO puanı 660 veya daha düşüktü. 2005 yılına gelindiğinde, birçok kredi veren gerekli FICO puanını 620’ye düşürdü, bu da birincil kredilere hak kazanmayı çok daha kolay hale getirdi ve yüksek riskli kredileri daha riskli bir iş haline getirdi. Gelir ve varlık kanıtı önemsizleşti. Krediler ilk başta tam dokümantasyon, ardından düşük dokümantasyon gerektirirken, sonrasında dokümantasyon gerektirmemeye başladı. Geniş kabul gören bir yüksek riskli ipotek ürünü, gelirsiz, işsiz, varlık doğrulaması gerekmeyen (NINJA) ipotek oldu. Gayri resmi olarak, bu kredilere uygun bir şekilde “yalancı krediler” deniyordu çünkü borçluları kredi başvurusu sürecinde daha az dürüst olmaya teşvik ediyorlardı. 220’den fazla profesyonel sigortacıdan sorumlu olduğu Citigroup Tüketici Kredileri Grubu’nda Muhabir Borç Verme İşletme Baş Sigortacı olarak görev yaptığı süre boyunca muhbir Richard M. Bowen III tarafından Mali Kriz Araştırma Komisyonu’na verilen ifade, 2006 ve 2007’dan itibaren, ipotek yüklenimi standartlarının çöküşünün endemik olduğunu söylüyordu. İfadesinde, 2006 yılına kadar Citigroup tarafından 1.600 ipotek şirketinden satın alınan ipoteklerin %60’ının “kusurlu” olduğu (poliçeye taahhüt edilmediği veya politikanın gerektirdiği tüm belgeleri içermediği) ifade edildi- bu, 1.600 üreticinin her birinin ipotek kaynaklarının Citigroup standartlarını karşıladığından sözleşmeye bağlı olarak sorumlu olduğu (beyanlar ve garantiler aracılığıyla onaylandı) gerçeğine rağmen böyleydi. Ayrıca, 2007 yılında, “kusurlu ipotek kredileri (Citi’nin standartlarına göre yüklenmeye sözleşmeli olarak bağlı ipotek oluşturuculardan) … üretimin %80’inden fazlasına yükseldi”.

Finansal Kriz Soruşturma Komisyonu’na ayrı bir ifadede, Amerika Birleşik Devletleri ve Avrupa’daki en büyük konut kredisi durum tespiti ve menkul kıymetleştirme gözetim şirketi olan Clayton Holdings’in memurları, Clayton’ın Ocak 2006’dan Haziran 2007’ye kadar çıkarılan 900.000’den fazla ipotek incelemesine göre kredilerin %54’ünün, yaratıcılarının yüklenim standartlarını karşıladığını doğruladı. Analiz (7 “iflas edemeyecek kadar büyük” banka dahil olmak üzere 23 yatırım bankası ve ticari banka adına yürütülen) ayrıca örneklenen kredilerin %28’inin herhangi bir ihraççının asgari standartlarını karşılamadığını gösterdi. Clayton’un analizi ayrıca, bu kredilerin %39’unun (yani herhangi bir ihraççının asgari yüklenim standartlarını karşılamayanların) daha sonra menkul kıymetleştirildiğini ve yatırımcılara satıldığını gösterdi.

Yağmacı Kredilendirme

Yağmacı kredilendirme, borçluları uygunsuz amaçlarla “güvenli olmayan” veya “sağlam olmayan” teminatlı kredilere girmeye teşvik eden vicdansız borç verenlerin uygulamasına atıfta bulunur.

Haziran 2008’de, Countrywide Financial’a, o zamanki California Başsavcısı Jerry Brown tarafından “haksız iş uygulamaları” ve “yanlış reklam” nedeniyle dava açıldı ve Countrywide’ın, “üçüncü şahıs yatırımcılara olabildiğince çok kredi satmak için aldatıcı taktikler kullanarak ev sahiplerini karmaşık, riskli ve pahalı kredilere ittiğini” iddia etti. Sonuç olarak, Mayıs 2009’da Bank of America 64.000 Countrywide kredisini değiştirdi. Konut fiyatları düştüğünde, ARM’lerdeki ev sahipleri, ev özkaynakları ortadan kalktığı için aylık ödemelerini ödemek için çok az teşvike sahipti. Bu, Countrywide’ın mali durumunun kötüleşmesine ve nihayetinde Tasarruf Denetleme Ofisi’nin borç verene el koymasına neden oldu.

Amerika Birleşik Devletleri’nin önde gelen toptan borç vericisi olan Ameriquest’in eski çalışanları, ipotek belgelerini tahrif etmeye ve ardından ipotekleri hızlı kar elde etmek isteyen Wall Street bankalarına satmaya zorlandıkları bir sistemi anlattılar. Bu tür ipotek sahtekarlıklarının krizin bir nedeni olabileceğine dair artan kanıtlar var.

Deregülasyon ve Regülasyon Eksikliği

2012 OECD araştırması, Basel anlaşmalarına dayalı banka düzenlemelerinin alışılmadık iş uygulamalarını teşvik ettiğini ve finansal krize katkıda bulunduğunu ve hatta bu krizi güçlendirdiğini göstermektedir. Diğer durumlarda, finansal sistemin bazı kısımlarında yasalar değiştirildi veya uygulama zayıflatıldı. Önemli örnekler şunlardır:

· Jimmy Carter’ın Mevduat Kurumları 1980 tarihli Deregülasyon ve Parasal Kontrol Yasası (DIDMCA), bankaların finansal uygulamaları üzerindeki bazı kısıtlamaları aşamalı olarak kaldırdı, kredi verme yetkilerini genişletti, kredi birliklerine ve tasarruflarına ve kredilerin çeklenebilir mevduat sunmasına izin verdi ve mevduat sigortası limitini 40.000$ ‘dan 100.000$’a yükseltti. (böylece potansiyel olarak borç verenlerin risk yönetimi politikalarının mevduat sahiplerinin incelemesini azaltma potansiyeli oluşturdu).

· Ekim 1982’de ABD Başkanı Ronald Reagan, Garn-St. Ayarlanabilir oranlı ipotek kredileri sağlayan Germain Saklama Kurumları Yasası, bankacılık kuralsızlaştırma sürecini başlattı ve 1980’lerin sonu/1990’ların başındaki tasarruf ve kredi krizine katkıda bulundu.

· Kasım 1999’da ABD Başkanı Bill Clinton, bir banka holding şirketinin diğer finans şirketlerine sahip olmasını yasaklayan Glass-Steagall Yasası hükümlerini yürürlükten kaldıran Gramm-Leach-Bliley Yasasını imzaladı. Yürürlükten kaldırılma, daha önce Wall Street yatırım bankaları ile mevduat bankaları arasında var olan ayrımı etkili bir şekilde ortadan kaldırarak, evrensel bir risk alma bankacılığı modeli için bir devlet onay damgası sağladı. Lehman gibi yatırım bankaları, ticari bankalarla rakip oldu. Bazı analistler, bu yürürlükten kaldırmanın doğrudan krizin ciddiyetine katkıda bulunduğunu söylerken, diğerleri, büyük ölçüde etkilenen kurumların kanunun yetki alanına girmediği için etkisini küçümsediğini söylüyor.

· 2004 yılında ABD Menkul Kıymetler ve Borsa Komisyonu, yatırım bankalarının üstlendikleri borç düzeyini önemli ölçüde artırmalarına olanak tanıyan net sermaye kuralını gevşeterek yüksek faizli ipotekleri destekleyen ipoteğe dayalı menkul kıymetlerdeki büyümeyi hızlandırdı. SEC, yatırım bankalarının kendi kendini regüle etmesinin krize katkıda bulunduğunu kabul etti.

· Gölge bankacılık sistemindeki finansal kurumlar, mevduat bankaları ile aynı düzenlemeye tabi değildir, bu da onların mali yastıklarına veya sermaye tabanlarına göre ek borç yükümlülükleri üstlenmelerine izin verir. Bu, 1998’deki Uzun Vadeli Sermaye Yönetimi fiyaskosuna rağmen, oldukça kaldıraçlı bir gölge kurumun sistemik sonuçlarla başarısızlığa uğradığı ve kefaleti ödenerek kurtarıldığı bir olaydı.

· Regülatörler ve muhasebe standart belirleyicileri, Citigroup gibi mevduat bankalarının önemli miktarlarda varlık ve borçları bilanço dışı yapılandırılmış yatırım araçları adı verilen karmaşık tüzel kişiliklere taşımasına izin vererek, firmanın sermaye tabanının zayıflığını veya kaldıraç ya da alınan risk derecesini maskelemesine izin verdi. Bloomberg News, ABD’nin ilk dört bankasının 2009 yılında bilançolarına 500 milyar ila 1 trilyon dolar geri dönmesi gerekeceğini tahmin ediyor. Bu, kriz sırasında büyük bankaların mali durumuna ilişkin belirsizliği artırmıştır. Bilanço dışı varlıklar da 2001 yılında Enron’u deviren Enron skandalında kullanıldı.

· 1997 gibi erken bir tarihte, Federal Rezerv başkanı Alan Greenspan, türev piyasasını düzensiz tutmak için mücadele etti. Finansal Piyasalar Çalışma Grubu’nun tavsiyesi ile ABD Kongresi ve Başkan Bill Clinton, 2000 Emtia Vadeli İşlemleri Modernizasyon Yasasını yürürlüğe koyarken tezgâh üstü türev piyasasının kendi kendini regüle etmesine izin verdi. Kongre tarafından finans sektöründen lobicilikle yazılan bu belge, türev piyasasının daha fazla düzenlenmesini yasakladı. Kredi temerrüt takasları (CDS) gibi türevler, temeldeki borç araçlarına sahip olunmadan belirli kredi risklerine karşı korunma veya spekülasyon yapmak için kullanılabilir. CDS’nin ödenmemiş hacmi, 1998’den 2008’e 100 kat arttı ve CDS sözleşmelerinin kapsadığı borcun Kasım 2008 itibarıyla 33 ila 47 trilyon ABD Doları arasında değiştiği tahmin ediliyor. Toplam tezgah üstü (OTC) türev kavramsal değeri, 2008 yılı Haziran ayına kadar 683 trilyon dolara yükseldi. Warren Buffett, 2003’ün başlarında türevlerden “finansal kitle imha silahları” olarak bahsetmişti.

2011 tarihli bir makalede, Kanada’nın 2008’de (ve önceki dönemlerde olduğu gibi) bir bankacılık krizinden kaçınmasının, Kanada’nın tek, güçlü, kapsayıcı bir düzenleyiciye sahip olmasına bağlanabilirken, Amerika Birleşik Devletleri’nin zayıf, krize yatkın ve çok sayıda rakip düzenleyici kurum ile parçalanmış bir bankacılık sistemine sahip olduğu ileri sürülmüştür.

Artan Borç Yükü veya Aşırı Borçlanma

Krizden önce, finansal kuruluşlar yüksek kaldıraçlı hale geldi, riskli yatırımlara olan iştahını artırdı ve kayıp durumunda dirençlerini azalttı. Bu kaldıracın çoğu, bilanço dışı menkul kıymetleştirme ve türevler gibi karmaşık finansal araçlar kullanılarak elde edildi, bu da alacaklıların ve düzenleyicilerin finansal kurum risk seviyelerini izlemesini ve azaltmaya çalışmasını zorlaştırdı.

ABD hane halkları ve finans kurumları, krizden önceki yıllarda giderek daha fazla borçlu veya aşırı kaldıraçlı hale geldi. Bu, konut balonunun çökmesine karşı savunmasızlıklarını artırdı ve ardından gelen ekonomik gerilemeyi daha da kötüleştirdi. Temel istatistikler şöyle sıralanabilir:

Tüketiciler tarafından konut sermayesi çıkarımından kullanılan ücretsiz nakit, 2001 yılında 627 milyar $ ‘dan, 2005 yılında 1.428 milyar $’ a yükseldi ve bu, dönem boyunca yaklaşık 5 trilyon $ ‘a ulaşarak dünya çapında ekonomik büyümeye katkıda bulundu. GSYİH’ye göre ABD konut ipotek borcu, 1990’larda ortalama %46’dan 2008’de %73’e yükselerek 10,5 trilyon dolara ulaştı.

Yıllık harcanabilir kişisel gelirin yüzdesi olarak ABD hane borcu, 1990’da %77 iken 2007 sonunda %127 idi. 1981’de ABD özel borcu GSYİH’nin %123’ü idi; 2008’in üçüncü çeyreğinde %290’dı.

2004’ten 2007’ye kadar, en büyük beş ABD yatırım bankasının her biri finansal kaldıraçlarını önemli ölçüde artırdı ve bu da finansal şoka karşı savunmasızlıklarını artırdı. ABD bankalarını Avrupalı emsalleriyle rekabet halinde tutmayı amaçlayan sermaye gereksinimlerindeki değişiklikler, AAA dereceli menkul kıymetler için daha düşük risk ağırlıklandırmalarına izin verdi. İlk zarar dilimlerinden AAA dereceli dilimlere geçiş, düzenleyiciler tarafından yüksek kaldıraç oranını telafi eden bir risk azaltımı olarak görüldü. Bu beş kurum, 2007 mali yılı için 4,1 trilyon doların üzerinde borç bildirdi, bu da 2007 için ABD nominal GSYİH’sinin yaklaşık %30’una denk geliyordu. Lehman Brothers iflas etti ve tasfiye edildi, Bear Stearns ve Merrill Lynch yangın satış fiyatlarından satıldı ve Goldman Sachs ve Morgan Stanley ticari bankalar haline gelerek kendilerini daha katı düzenlemelere tabi tuttu. Lehman haricinde, bu şirketler devlet desteğine ihtiyaç duydu veya aldı.

ABD hükümeti tarafından desteklenen iki şirket olan Fannie Mae ve Freddie Mac, Eylül 2008’de ABD hükümeti tarafından kendilerine kayyum atandıkları sırada yaklaşık 5 trilyon dolarlık ipotek yükümlülüğüne sahipti veya garanti altına aldı.

Bu yedi kuruluş yüksek oranda kaldıraçlıydı ve 9 trilyon dolarlık borç veya garanti yükümlülükleri vardı; ancak mevduat bankalarıyla aynı düzenlemeye tabi değillerdi.

Olumsuz ekonomik koşullarda daha fazla tasarruf etme gibi bir birey için optimal olabilecek davranış, sonuçta bir kişinin tüketimi başka bir kişinin geliri olduğu için, aynı davranışı çok fazla kişi takip ederse, zararlı olabilir. Aynı anda borcu biriktirmeye veya ödemeye çalışan çok fazla tüketici, tasarruf paradoksu olarak adlandırılır ve bir durgunluğa neden olabilir veya bunu derinleştirebilir. Ekonomist Hyman Minsky ayrıca, çok fazla kaldıraca (öz sermayeye göre borç) sahip olan finansal kurumların, varlıklarının değerinde önemli düşüşler olmadan aynı anda kaldıraç kaldıramayacakları bir “kaldıraç kaldırma paradoksunu” tanımladı.

Bu büyük kredi krizi bir kez vurduğunda, resesyona

girmemiz uzun sürmedi. Durgunluk, talep ve istihdam düştükçe kredi

sıkışıklığını derinleştirdi ve finans kuruluşlarının kredi zararları arttı.

Gerçekten de, tam da bu olumsuz geri bildirim döngüsünün pençesindeyiz bir

yıldan fazla bir süredir. Bir bilanço indirgeme süreci, ekonominin neredeyse

her köşesine yayıldı. Tüketiciler, birikimlerini artırmak için, özellikle

dayanıklı tüketim malları için alımlarını geri çekiyorlar. İşletmeler planlanan

yatırımları iptal ediyor ve nakitleri korumak için işçileri işten çıkarıyor. Ve

finans kurumları, sermayeyi desteklemek ve mevcut fırtınayı atlatma şanslarını

artırmak için varlıkları daraltıyor. Minsky bu dinamiği bir kez daha anladı.

Bireyler ve firmalar için akıllıca olabilecek – ve aslında ekonomiyi normal bir

duruma döndürmek için gerekli olan – önlemlerin, yine de bir bütün olarak

ekonominin sıkıntısını büyüttüğü kaldıraç kaldırma paradoksundan bahsetti.

Janet Yellen

FED Başkan Yardımcısı (2009)

Finansal İnovasyon ve Karmaşıklık

Finansal inovasyon terimi, belirli bir riske maruz kalmanın (bir borçlunun temerrüdü gibi) dengelenmesi veya finansman elde edilmesine yardımcı olmak gibi belirli müşteri hedeflerine ulaşmak için tasarlanmış finansal ürünlerin devam eden gelişimini ifade eder. Bu krize ilişkin örnekler şunları içermektedir: ayarlanabilir oranlı ipotek; yüksek faizli ipoteklerin yatırımcılara satılmak üzere ipoteğe dayalı menkul kıymetler (MBS) veya teminatlı borç yükümlülükleri (CDO) olarak bir araya getirilmesi, bir tür menkul kıymetleştirme; ve kredi temerrüt takasları (CDS) adı verilen bir kredi sigortası biçimi. Krize giden yıllarda bu ürünlerin kullanımı önemli ölçüde artmıştır. Bu ürünler, karmaşıklık ve finansal kurumların defterlerinde değerlendirilme kolaylığı açısından farklılık gösterir.

CDO ihracı, 2004 yılının ilk çeyreğindeki tahmini 20 milyar dolardan 2007’nin ilk çeyreğinde 180 milyar doları aşan zirvesine ulaştı, ardından 2008’in ilk çeyreğinde 20 milyar doların altına geriledi. Ayrıca, yüksek faizli ve diğer düşük faizli olmayan ipotek borcu seviyesi CDO varlıklarının %5’inden %36’sına yükseldiğinden, CDO’ların kredi kalitesi 2000’den 2007’ye kadar düşmüştür. Yüksek faizli kredilendirme ile ilgili bölümde açıklandığı gibi, sentetik CDO olarak adlandırılan CDS ve CDS portföyü, türevlerin alıcılarının ve satıcılarının bulunabilmesi koşuluyla, ödenmemiş konut kredilerinin sonlu değeri üzerinden teorik olarak sonsuz bir miktarın oynanmasına olanak sağladı. Örneğin, bir CDO’yu sigortalamak için bir CDS satın almak, satıcıya, CDO’lar değersiz hale geldiğinde, CDO’ya sahipmiş gibi aynı riski vermesine neden oldu.

Yenilikçi finansal ürünlerdeki bu patlama, daha karmaşıklıkla el ele gitti. Tek bir ipoteğe bağlı aktörlerin sayısını artırdı (ipotek komisyoncuları, uzman yaratıcılar, menkul kıymetleştiriciler ve bunların durum tespiti firmaları, yönetici acenteler ve ticaret masaları ve son olarak yatırımcılar, sigortalar ve repo finansmanı sağlayıcıları dâhil). Temel varlığa olan mesafenin artmasıyla bu aktörler, dolaylı bilgilere giderek daha fazla güveniyorlardı (FICO puanları, üçüncü taraf kuruluşlar tarafından yapılan değerlendirmeler ve durum tespiti kontrolleri ve en önemlisi derecelendirme kuruluşlarının ve risk yönetim masalarının bilgisayar modelleri dâhil). Riski yaymak yerine bu, dolandırıcılık eylemlerine, yanlış yargılamalara ve nihayet piyasanın çöküşüne zemin hazırladı. Ekonomistler krizi, kurumların istikrarsızlığının diğer kurumları istikrarsızlaştırdığı ve zincirleme etkilere yol açtığı finansal ağlardaki basamakların bir örneği olarak incelediler.

Financial Times’ın baş ekonomi yorumcusu Martin Wolf, Haziran 2009’da, bazı finansal yeniliklerin firmaların, büyük bankalar tarafından bildirilen kaldıraç veya sermaye yastığını etkileyen bilanço dışı finansman gibi düzenlemelerden kaçınmasını sağladığını yazdı: “… bu on yılın başlarında bankaların yaptıklarının – bilanço dışı araçlar, türevler ve ‘gölge bankacılık sisteminin’ kendisinin muazzam bir kısmı, düzenlemeyi çevreleyen bir yol bulmaktı.”

Yanlış Risk Fiyatlandırması

Mortgage riskleri, son 50 yılın tarihsel eğilimlerinden yola çıkarak konut fiyatlarının düşme olasılığını hafife alarak, başlangıçtan yatırımcıya kadar olan zincirdeki hemen hemen tüm kurumlar tarafından küçümsenmiştir. Fiyatlandırma modellerinin kalbi olan temerrüt ve ön ödeme modellerinin sınırlamaları, ipotek ve varlığa dayalı ürünlerin ve bunların türevlerinin yaratıcılar, menkul kıymetleştiriciler, broker-bayiler, derecelendirme kuruluşları, sigorta şirketleri ve yatırımcıların büyük çoğunluğu tarafından aşırı değerlenmesine yol açmıştır (belirli yüksek riskli yatırım fonları hariç). Finansal türevler ve yapılandırılmış ürünler, finansal katılımcılar arasında riskin bölünmesine ve kaydırılmasına yardımcı olurken, düşen konut fiyatlarının ve toplam riske yol açan sonuçta ortaya çıkan kayıpların olduğundan az tahmin edilmesiydi.

Riskin fiyatlandırılması, yatırımcıların ek risk almak için ihtiyaç duydukları ve daha yüksek faiz oranları veya ücretlerle ölçülebilen risk primini ifade eder. Bazı akademisyenler, bankaların riske maruz kalma durumlarına ilişkin şeffaflık eksikliğinin piyasaların krizden önce doğru fiyatlandırma riskini engellediğini, mortgage piyasasının normalde olması gerekenden daha büyük büyümesini sağladığını ve finansal krizi risk seviyeleri basit, kolayca anlaşılabilir bir formatta açıklanmış olsaydı olması gerekenden çok daha yıkıcı hale getirdiğini iddia etti.

Çeşitli nedenlerden ötürü, piyasa katılımcıları MBS ve CDO’lar gibi finansal yeniliklerin doğasında bulunan riski doğru bir şekilde ölçmemiş veya bunun finansal sistemin genel istikrarı üzerindeki etkisini anlamamıştır. CDO’lar için fiyatlandırma modeli, sisteme getirdikleri risk düzeyini açıkça yansıtmıyordu. Bankalar, “2005 sonundan 2007 ortasına kadar” 450 milyar dolarlık CDO satıldığını tahmin ediyor; tasfiye edilen 102 milyar dolar arasında, JPMorgan, “yüksek kaliteli” CDO’lar için ortalama geri kazanım oranının dolar başına yaklaşık 32 sent olduğunu, buna karşılık ara sermaye CDO’sunun geri kazanım oranının her dolar için yaklaşık beş sent olduğunu tahmin etti.

AIG, kredi temerrüt takaslarının kullanılması yoluyla çeşitli finans kuruluşlarının yükümlülüklerini sigortaladı. Temel CDS işlemi, B tarafının temerrüde düşmesi durumunda taraf A’ya para ödeme taahhüdü karşılığında AIG’nin prim almasını içeriyordu. Ancak, kriz ilerledikçe ve Eylül 2008’de hükümet tarafından devralındığında, AIG birçok CDS taahhüdünü destekleyecek mali güce sahip değildi. ABD vergi mükellefleri, 2008 boyunca ve 2009’un başlarında AIG’ye 180 milyar doların üzerinde devlet kredisi ve yatırım sağladı; bu sayede para, birçok büyük küresel finans kurumu da dahil olmak üzere çeşitli karşı taraflara CDS işlemlerine aktı.

Mali Kriz Araştırma Komisyonu (FCIC) krize ilişkin büyük hükümet araştırmasını yaptı. Ocak 2011’de sona erdi:

Komisyon, AIG’nin başarısız olduğu sonucuna varır ve esas olarak, kredi temerrüt takaslarının büyük satışları, ilk teminat koymadan, sermaye rezervlerini bir kenara ayırmadan veya riskten korunma yoluyla gerçekleştirildiği için hükümet tarafından kurtarıldı- birtakım kurumsal yönetişimde, özellikle risk yönetiminde derin bir başarısızlığa uğrayan uygulamalar. AIG’nin başarısızlığı, AIG’nin başarısız olma olasılığını azaltacak sermaye ve marj gereklilikleri de dahil olmak üzere bu ürünlerin federal ve eyalet düzenlemelerini etkili bir şekilde ortadan kaldıran, kredi temerrüt takasları dahil, tezgâh üstü (OTC) türevlerin kapsamlı bir şekilde serbest bırakılması nedeniyle mümkün olmuştur.

Yaygın olarak kullanılan bir finansal modelin sınırlamaları da tam olarak anlaşılmamıştı. Bu formül, CDS fiyatının ipoteğe dayalı menkul kıymetlerin fiyatıyla ilişkili olduğunu ve doğru fiyatını tahmin edebileceğini varsayıyordu. Oldukça izlenebilir olduğu için, CDO ve CDS yatırımcılarının, ihraççıların ve derecelendirme kuruluşlarının büyük bir yüzdesi tarafından hızla kullanılmaya başlandı. Bir wired.com makalesine göre:

“…Sonra model parçalandı. Mali piyasalar, Li’nin formülünü kullananların beklemediği şekilde davranmaya başladığında, çatlaklar erken ortaya çıkmaya başladı. Mali sistemin kuruluşundaki kırılmaların trilyonlarca doları yutması ve küresel bankacılık sisteminin hayatta kalmasını ciddi tehlikeye soktuğu 2008’de çatlaklar tam teşekküllü kanyonlar haline geldi… Li’nin Gaussian copula formülü, dünya finans sistemini dize getiren akıl almaz kayıplara yol açmada bir araç olarak tarihe geçecek.”

Finansal varlıklar daha karmaşık hale geldikçe ve değerlemesi zorlaştıkça, uluslararası tahvil derecelendirme kuruluşları ve banka düzenleyicilerinin risklerin gerçekte olduğundan çok daha küçük olduğunu gösteren bazı karmaşık matematiksel modelleri geçerli olarak kabul etmeleri yatırımcıları rahatlattı. George Soros, “Yeni ürünler o kadar karmaşık hale geldiğinde süper patlama kontrolden çıktı, yetkililer artık riskleri hesaplayamaz hale geldi ve bankaların kendi risk yönetimi yöntemlerine güvenmeye başladı. Benzer şekilde, derecelendirme kuruluşları da sentetik ürünlerin yaratıcıları tarafından sağlanan bilgilere dayanıyordu. Bu, şok edici bir sorumluluktan vazgeçmeydi. ”

Yatırım yönetimi profesyonelleri ile kurumsal yatırımcılar arasındaki çıkar çatışması, yatırım sermayesinde küresel bir bolluk ile birleştiğinde, varlık yöneticilerinin aşırı fiyatlı kredi varlıklarına kötü yatırım yapmalarına yol açtı. Profesyonel yatırım yöneticilerine genellikle yönetim altındaki müşteri varlıklarının hacmine göre ödeme yapılır. Bu nedenle, varlık yöneticilerinin, ücretlerini en üst düzeye çıkarmak için yönetim altındaki varlıklarını genişletmeleri için bir teşvik vardır. Küresel yatırım sermayesindeki bolluk, kredi varlıkları üzerindeki getirilerin düşmesine neden olduğu için, varlık yöneticileri, getirilerin gerçek kredi riskini yansıtmadığı varlıklara yatırım yapma veya müşterilere fon iade etme seçeneğiyle karşı karşıya kaldılar. Birçok varlık yöneticisi, varlıklarını yönetim altında tutabilmek için, müşterilerinin zararına olacak şekilde, müşteri fonlarını aşırı fiyatlı (düşük getirili) yatırımlara yatırmaya devam etti. Bu seçimi, yüksek risk bazlı kredi varlıkları ile ilişkili risklerin “makul bir inkâr edilebilirliği” ile desteklediler çünkü yüksek riskli kredilerin erken “vintages” ile ilgili zarar deneyimi çok düşüktü.

Yukarıdaki formülün hakimiyetine rağmen, finansal endüstrinin krizden önce formül sınırlamalarını, özellikle de bağımlılık dinamiklerinin eksikliği ve aşırı olayların zayıf temsilini ele almak için belgelenmiş girişimleri vardır. 2007 yılında World Scientific tarafından yayınlanan “Kredi Korelasyonu: Copulas’tan Sonra Yaşam” adlı cilt, birkaç uygulayıcının birkaç uygulayıcının bazı kopula sınırlamalarını düzelten modeller önermeye çalıştıkları, Londra’da Merrill Lynch tarafından düzenlenen 2006 tarihli bir konferansı özetlemektedir. Ayrıca bkz: Donnelly ve Embrechts’in makalesi ve Brigo, Pallavicini ve Torresetti’nin CDO’lar hakkında 2006’da yayınlanan ilgili uyarıları ve araştırmaları bildiren kitabı