Baumol – Tobin Para Talep Modeli, İkinci Dünya savaşı sonrası dönemde Amerikalı iktisatçılar William Baumol ve James Tobin tarafından sırasıyla 1952 ve 1956 yıllarında birbirlerinden bağımsız bir şekilde geliştirimiştir. Baumol – Tobin modelinin çıkış noktasını, kişilerin ve firmaların Keynes ‘in likidite tercihi teorisinden farklı olarak işlemler – ihtiyat – spekülasyon saikleriyle para talep etmek yerine, sadece işlemler saikiyle para talep etmeleri oluşturur.

Keynes ‘in likidite tercihi teorisinde her ayın başında 100 TL tutarında bir gelir elde eden ve bu geliri ay boyunca muntazam bir biçimde harcayan bir kişinin talep ettiği ortalama para miktarı ( 100 TL + 0TL ) / 2 = 50 TL ‘dir. Buna karşılık Baumol – Tobin modelinde kişi böyle davranmak zorunda değildir. Kişi böyle davranmak yerine, aylık kazancının örneğin yarısını ( 50 TL ) ilk iki haftadaki harcamalarını finanse etmek için cüzdanında ya da vadesiz mevduat hesabında tutabilir ve aylık kazancının diğer yarısını da faiz getirisi olan vadeli mevduat hesabına yatırabilir veya aylık kazancının diğer yarısı ile de itibari değeri sabit olan ( istenildiği anda itibari değeri üzerinden nakde çevrilebilen ve dolayısıyla da sermaye kaybı riski olmayan ) hazine bonosu satın alabilir.

Aylık kazancın bu alternatif kullanım biçiminde, kişinin nakdi ikinci haftanın sonunda sıfır olur ve kişi ayın ortasında bankaya gider ve ayın başında satın aldığı 50 TL değerindeki hazine bonosunu satarak üçüncü ve dördüncü haftalardaki harcamalarını finanse eder. Böylece ayın sonunda kişinin nakdi yine sıfır olur ve izleyen ayın başında kişinin yeniden 100 TL kadar bir gelir elde etmesi sonucu süreç yeniden başlar. Keynes ‘in likidite tercihi teorisinden farklı olan bu süreçte, kişinin bir ayda elinde ortalama olarak tuttuğu para miktarı – kişinin aylık ortalama para talebi 25 TL ‘dir ( 50 TL + 0 ) / 2 = 25 TL.

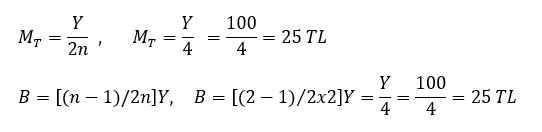

Baumol – Tobin modelinde aylık ortalama para talebi M(t), ve aylık ortalama tahvil – bono talebi (B) ( kişinin ayın başında maaşını almasını da kapsayan ) aylık işlem sayısı n ile gösterilerek aşağıdaki biçimde formüle edilir;

Dolayısıyla da aylık işlem sayısı yukarıdaki örnekteki gibi n = 2 olan bir kişi, tahvil ( bono ) faiz haddinin – vadesiz mevduat faiz haddinin % 4 olduğu varsayımı altında ayda 1 TL faiz geliri elde eder;

Diğer taraftan yukarıdaki örnekte kişi aylık kazancının yarısını ( 50 TL ) ilk iki haftadaki harcamalarını finanse etmek için cüzdanında – vadesiz mevduat hesabında tutmak ve aylık kazancının diğer yarısını da ( 50 TL ) 15 gün süre ile vadeli mevduat hesabına – tahvile yatırmak yerine, aylık kazancının 1/3 kadarını ( 33.33 TL )ayın ilk 10 günündeki harcamalarını finanse etmek için cüzdanında – vadesiz mevduat hesabında tutabilir. Böyle bir durumda kişi aylık kazancının geri kalanını ( 66.67 TL ) ayın başında tahvile yatırır.

Diğer taraftan Baumol – Tobin modelinde aybaşında sahip oldukları atıl fonlarla tahvil satın alan ve daha sonra belirli aralıklarla bankaya giderek satın aldıkları tahvillerin bir kısmını nakit ihtiyaçlarını karşılamak amacıyla satan kişiler, aynı zamanda belirli bir maliyete de maruz kalırlar. Baumol – Tobin modelinde atıl fonlarla tahvil satın almanın kişilere işlem başına yüklediği maliyet, kişilerin her işlemde ( tahvil satın alırken ve satarken her seferinde ) ödedikleri komisyon ile bankaya gitmek için her işlemde harcadıkları zamanın parasal değerinin toplamına veya kısaca komisyon ücretine eşittir. Dolayısıyla da atıl fonlarla tahvil satın almanın maliyeti ( C ), komisyon ücreti ile işlem sayısının çarpımına eşittir: C = bn. Baumol – Tobin modelinde işlem sayısı değişince, para talebi ve tahvil mevcudu da sırasıyla ters yönlü ve aynı yönlü olarak değişir. İşlem sayısı artınca para talebi azalırken tahvil mevcudu artar.