Ford Otosan 2025 üçüncü çeyrek bilançosu geçtiğimiz haftalarda açıkladı. Dikkat çeken noktalar: güçlü hacim artışı ve kâr marjlarında daralma oldu. Şirket, satış hacmini önemli ölçüde artırmış görünüyor. Öte yandan kârlılık konusunda belirgin sıkıntılar göze çarparken FAVÖK marjı, yatay seyrini şirketin beklentilerinden uzakta sürdürmeye devam ediyor. Bu noktada şirketin esas faaliyetlerinden elde ettiği kâr bu trende eşlik ederken şirketin güçlü nakit pozisyonunu doğru kullanımı sayesinde elde edilen finansman gelirleri net kâra önemli bir katkı sunuyor.

Hasılat ve Hacimde Güçlü Sıçrama

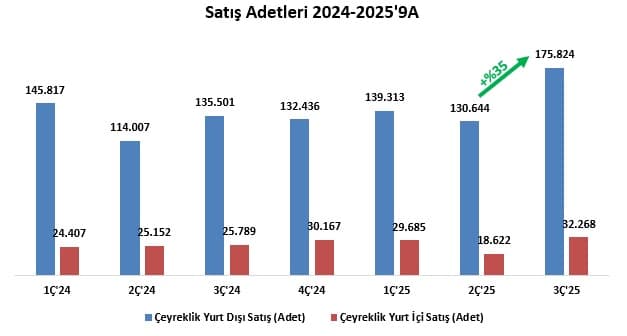

Geçtiğimiz yılın aynı dönemine (3Ç’24) kıyasla yurt içi satışlar %25’lik bir artış gösterirken yurt dışı satışlarda ise bu oran %30. Geçtiğimiz senenin 3.çeyreğinde toplam satışlar 162.603’ken bu çeyrekteki satışlar 208.092’ye ulaştı. Bu artış sebebiyle de şirket yıl sonu beklentilerinde ikinci kez revizyona giderek satış beklentilerini 1.050-1.150 bin araçtan 1.300-1.400 bin araca çıkardı. Çeyreklik bazda baktığımızda bir önceki çeyreğe kıyasla hacimde %39’luk bir artış sağlayan şirketin bunu hem iç hem de dış pazardaki güçlü büyümeyle sağladığı görülüyor.

- Yurt Dışı Satışlar (İhracat): 2. çeyrekteki yaklaşık 130 bin adetten, 176 bin adede yükselmiş.

- Yurt İçi Satışlar: 2. Çeyreğe geçerken görülen 10 bin adetlik sert düşüşün ardından, 3. çeyrekte 32 bin adet seviyesine toparlanarak yurt içi pazarda da bir canlanma sinyali vermiş.

Satış hacmindeki bu artış enflasyon muhasebesi nedeniyle düzeltilmiş olan tablolarda ciroya beklenen etkiyi vermemiş gözüküyor. 2Ç’2025 döneminde 210 Milyar TL olan ciro %10 azalarak 190 Milyar TL’ye gerilemiş durumda. Üretim adetleri ise 2.çeyrekte 185 bin adetken %13 azalarak 162 bine düşmüş. Söz konusu düşüşte, şirketin Temmuz ayının son haftasında üretim tesislerinde gerçekleştirdiği iki hafta süren periyodik bakımın önemli bir payı bulunmakta. Fakat bu düşüş yılın başından beri artış trendinde olan stokları eritmek için şirkete güzel bir fırsat yaratmış ve 5 Milyar TL’yi bulan stoklar 3.çeyrekte 2.4 Milyar TL azalarak likiditeyi kuvvetlendirmiş. Geçtiğimiz yıllara baktığımızda da ilk iki çeyrekte stoklara giren araçlar son iki çeyrekte azalarak şirkete nakit girişi sağlamış.

Esas Faaliyet Kâr Marjı Aşağı – Net Kâr Marjı Yukârı

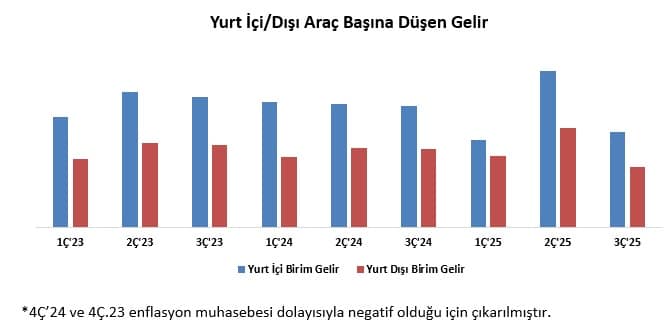

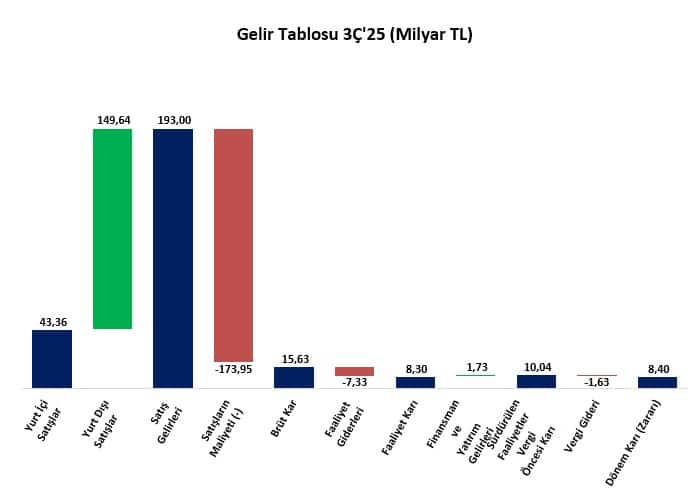

Raporda gözümüze çarpan en önemli problem biraz önce bahsedilen hacim artışının kârda görülmemesidir. Çeyreklik satış adetlerinin artmasına rağmen brüt kâr 17.3 Milyar TL’den 15.6 Milyar TL’ye gerilemiş. Brüt kâr marjı ise %12’den %8’e belirgin bir düşüş kaydetmiş. Bu düşüşün nedeni olarak şirket raporunda “rekabetçi fiyatlarla artan kampanyalar, ihracat gelirlerindeki payın artışı ve enflasyonist ortamın yarattığı ithal girdi maliyetleri” gösterilmiş.

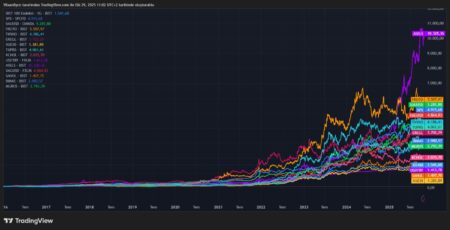

Yukârıdaki grafikten de görüleceği üzere şirketin yurt içinde yaptığı satışlardan elde ettiği gelir bariz şekilde yurt dışındaki satışlardan yüksek. Fakat ilk grafikte de gördüğümüz üzere şirket ihracattan elde ettiği satış adetlerini arttırma eğiliminde. Bir önceki çeyrekle kıyasladığımızda yurt dışı satışlardan elde edilen toplam gelir -satış adetleri artmasına rağmen- önemli ölçüde azalmış. 2Ç’25 dönemindeki 182 Milyar TL olan yurt dışı satış geliri bu dönem 150 Milyar TL’ye gerilemiş.

Şirketin ana işinden elde ettiği kârdaki azalmayı yine esas faaliyet kârında gözlemliyoruz. Bir önceki çeyrekte 12.89 Milyar TL olan EFK, 3. çeyrekte %36’lık sert bir düşüşle 8.3 Milyar TL‘ye gerilemiş. Bu noktada şirket bir önceki çeyrekten itibaren güçlü tuttuğu nakit pozisyonunu etkin kullanarak net kâra 4.6 Milyar TL’lik bir katkıyla operasyon tarafındaki olumsuz etkiyi zayıflatmaya çalışmış. 11 Milyar TL’lik faiz gelirinin yanı sıra kur farkından da 2.5 Milyar TL gelir elde etmiş. Tüm bunlardan 9.8 Milyar TL’lik faiz ve kur farkı giderlerini çıkârdığımızda şirketin net finansman geliri 4.6 Milyar TL.

Son olarak dönem kârına baktığımızda ise bir önceki çeyrek 6.57 Milyar TL olan net kâr %28 artarak 8.4 Milyar TL seviyesine gelmiş. Çeyreklik bazda net kâr marjında %41’lik bir artış görmemize rağmen geçen sene aynı döneme (%6,04) kıyasla %27’lik bir düşüş göze çarpıyor. Tüm bu veriler ışığında şirketin 3.çeyrekte operasyonel anlamda verimsiz bir büyüme ve finansal anlamda etkin bir yönetim sergilediğini görüyoruz. Şirketin FAVÖK marjlarının yılın başından beri %6 civarında seyretmesine rağmen beklentilerinde %7-%8’lik aralığını koruduğunu da belirtelim.

Yıl sonuna kadar göreceğimiz son bilançonun ardından ileriye dönük olarak takip edilecekler listemiz iki temel unsurdan oluşuyor: şirketin kârlılık oranları ve finansman gelirlerinin sürdürülebilirliği. Türkiye Cumhuriyet Merkez Bankası’nın faiz indirimlerine devam edeceğini göz önünde bulundurursak faiz gelirlerinin sürdürülmesi zor görünüyor. Öte yandan kredi hacimlerinin önümüzdeki dönemde yine TCMB tarafından artırılması şirketin hem satışlarına hem de sıkıntı çektiği kârlılık sorununu çözebilir.

1 Yorum

Değerli incelemeleriniz için teşekkürler, emeklerinize sağlık.