Her bir harfi ayrı bir analiz bileşenini ifade eden CAMEL, 1997 yılından itibaren ‘’piyasa riski” “(sensitivity to market risk)’’ bileşeninin eklenmesiyle CAMELS analizi, bankacılık sektörü açısından önemli bir analiz metodudur. Bankacılık sektöründeki olumsuzluk ve aksaklıkların farkedilmesinde ve önüne geçilmesinde bir ‘’erken uyarı sistemi’’ olarak kullanılmaktadır. CAMELS’ı oluşturan bileşenler ise şu şekildedir;

- C: Sermaye Yeterliliği (Capital Adequacy)

- A: Aktif Kalitesi (Asset Quality)

- M: Yönetim Kalitesi (Management Quality)

- E: Karlılık (Verimlilik) Analizi (Earnings Ability)

- L: Likidite (Liquidity)

- S: Piyasa Riskine Duyarlılık (Sensitivity to Market Risk

80’li yıllardaki krizlerin ardından CAMELS analizi ön plana çıkmış ve bankaların denetimi ve takibinin gerçekleştirilmesi amacıyla bir analiz yöntemi olarak zamanla dünya çapında kabul görmüştür. Finansal sistemin bel kemiğini oluşturan bankaların finansal istikrarı hususunda önemli veriler sunan bu yöntem, özellikle kriz ortamlarında finansal otoritelere ve merkez bankalarına önemli veriler sunmuştur.

2008 Finansal Krizinde CAMELS Analizi Rolü

2008 Krizi; CAMELS analizinin, bankaların krize giden yoldaki mevcut durumlarının anlaşılmasında ve krizle mücadelede ne gibi etkin rol oynadığının/oynayabileceğinin açıklanmasında kritik örnekler barındırmaktadır.

Sermaye Yeterliliği (Capital Adequacy): CitiGroup Örneği

Yüksek riskli mortgage kredileri ve türevlerine yatırım yapan CitiGroup, krizin pik yaptığı dönem öncesine kadar sermaye yeterlilik oranı bakımından zayıf bir görünüm sergiliyordu. Oysa yeterli bir Sermaye Yeterliliği Oranı, bankanın finansal risklere karşı güçlü bir tampona sahip olması demekti. Nitelikli bir CAMELS analizi, bankanın Sermaye Yeterliliği noktasında krize karşı erken bir farkındalık oluşturabilir ve olumsuz etkinin çok daha düşük hissedilmesinde etkin bir rol oynayabilirdi.

Citigroup 2008 Yılı Bilançosu (Tahmini)

| Varlıklar (Assets) | Miktar (USD) | Yükümlülükler ve Özsermaye (Liabilities and Equity) | Miktar (USD) |

| Nakit ve Nakit Benzerleri (Cash and Cash Equivalents) | 43,000 milyon | Kısa Vadeli Borçlar (Short-Term Debt) | 100,000 milyon |

| Menkul Kıymetler (Securities) | 300,000 milyon | Uzun Vadeli Borçlar (Long-Term Debt) | 300,000 milyon |

| Kredi Portföyü (Loans and Receivables) | 600,000 milyon | Türev Ürünler (Derivatives Liabilities) | 45,000 milyon |

| Mortgage Destekli Menkul Kıymetler (MBS) | 120,000 milyon | Diğer Yükümlülükler (Other Liabilities) | 40,000 milyon |

| Türev Ürünler (Derivatives) | 150,000 milyon | Özsermaye (Equity Capital)* | 150,000 milyon |

| Diğer Varlıklar (Other Assets) | 100,000 milyon | ||

| Toplam Varlıklar (Total Assets) | 1,313,000 milyon | Toplam Yükümlülükler ve Özsermaye (Total Liabilities & Equity) | 1,313,000 milyon |

Citigroup’un 150 milyar USD’lik özsermayesi, bankanın varlıklarının çok büyük bir kısmını borç ile finanse ettiğini göstermekte ve bu durum bankayı olası risklere karşı savunmasız bırakmıştır. Düşük Özsermaye Oranı, finansal kayıpların hızla yıkıcı bir boyuta ulaşmasına sebep olmuştur.

Aktif Kalitesi (Asset Quality): Lehman Brothers Örneği

Yine 2008 yılında ABD’deki konut balonunun patlaması, mortgage-backed securities (MBS) benzeri türev ürünlere ve yüksek riskli varlıklara büyük yatırımlar yapan Lehman Brothers’ı zor durumda bıraktı. Oysa ki etkin bir Aktif Kalitesi analizi köklü bankanın yüksek risklerinin tespit edilmesinde kullanılabilir ve ABD tarihinin en büyük iflasının önüne geçilebilirdi. “”

Lehman Brothers 2008 Bilançosu (Tahmini)

| Varlıklar (Assets) | Miktar (USD) | Yükümlülükler ve Özsermaye (Liabilities and Equity) | Miktar (USD) |

| Nakit ve Nakit Benzerleri (Cash and Cash Equivalents) | 22,944 milyon | Kısa Vadeli Borçlar (Short-Term Debt) | 45,000 milyon |

| Menkul Kıymetler (Securities) | 240,000 milyon | Uzun Vadeli Borçlar (Long-Term Debt) | 130,000 milyon |

| Kredi Portföyü (Loans and Receivables) | 50,000 milyon | Türev Ürünler (Derivatives Liabilities) | 50,000 milyon |

| Mortgage Destekli Menkul Kıymetler (MBS)* | 60,000 milyon | Diğer Yükümlülükler (Other Liabilities) | 10,000 milyon |

| Gayrimenkul Yatırımları (Real Estate Investments) | 20,000 milyon | Özsermaye (Equity Capital) | 20,000 milyon |

| Türev Ürünler (Derivatives) | 90,000 milyon | ||

| Diğer Varlıklar (Other Assets) | 45,000 milyon | ||

| Toplam Varlıklar (Total Assets) | 467,944 milyon | Toplam Yükümlülükler ve Özsermaye (Total Liabilities & Equity) | 467,944 milyon |

Bankanın özellikle Mortgage Destekli Menkul Kıymetler (60 milyar USD) kalemindeki yüksek risk dikkat çekmekte. 2008’de mortgage kriziyle hızla değer kaybeden bu kalem skandal bir iflasa giden yolda turbo etkisi yarattı.

Yönetim Kalitesi (Management Quality): Wachovia Yönetim Stratejisi

2008 kriz sürecinde Wachovia, yönetim stratejisinin ve risk yönetiminin anlaşılmasında kritik bir örnek olarak karşımıza çıkmaktadır. Hızlı büyüme amaçlı riskli yatırım stratejisi geliştiren banka yönetimi, kriz etkisinin hissedilmeye başlandığı andan itibaren etkin bir kriz yönetimi stratejisi geliştirememiş, devamında birleşme ve entegrasyon sürecinde çeşitli sorunlara takılmış ve CitiGroup’un el uzatmasıyla ayakta kalabilmiştir.

Karlılık/Verimlilik (Earnings Ability): Royal Bank of Scotland (RBS) Örneği

Yine ağırlıklı yüksek riskli yatırım stratejisi yürüten finansal kuruluşlardan biri olan RBS, krizin patlak vermesiyle özellikle yatırım bankacılığı faaliyetlerinde büyük zararlara uğramış ve bu durum bankanın karlılık seviyesinde ciddi düşüşlere yol açmıştır. Etkin bir karlılık analizi, RBS’yi 2008 krizi sürecinde finansal performans açısından çok daha güçlü kılabilirdi.

Bankanın 2008 yılında net kar ve net faaliyet karı eksilere düşmüş veya sıfıra inmiştir. Riskli varlıklar ve zararlardaki önemli artışlar da eklendiğinde krizden karlılık noktasında ne derece olumsuz etkilendiği görülen RBS, kriz sonrası uzun toparlanma sürecini devlet müdahalesi ile gerçekleştirmiş ve böylece ayakta kalabilmiştir.

L: Likidite (Liquidity): Bear Stearns Örneği

ABD merkezli yatırım bankası Bearns Stearns, 2008 krizi patlak verdiğinde büyük bir likidite sorunuyla karşı karşıya kaldı. Kısa vadeli borçlarla uzun vadeli riskli varlıkları finanse etme stratejisini yürüten banka, krizin etkisiyle likidite yönetiminde zayıflamasıyla ilerleyen kritik süreçte JPMorgan Chase tarafından devralınmasıyla sonlanmıştır.

Bear Stearns 2008 Yılı Bilançosu ve Likidite Sorunları (Tahmini)

| Kalem | 2007 (Milyon USD) | 2008 (Milyon USD) | Değişim (%) |

| Toplam Varlıklar (Total Assets) | 400,000 | 380,000 | -5% |

| Kısa Vadeli Borçlar (Short-Term Debt) | 50,000 | 120,000 | +140% |

| Nakit ve Nakit Benzerleri (Cash and Cash Equivalents) | 5,000 | 2,000 | -60% |

| Türev Ürünler (Derivatives) | 100,000 | 90,000 | -10% |

| Riskli Varlıklar (Risk Assets) | 150,000 | 170,000 | +13% |

| Özkaynak (Equity Capital) | 25,000 | 10,000 | -60% |

| Zararlar (Impairment Losses) | 1,000 | 40,000 | +3,900% |

Yüksek riskli varlıklar, kısa vadeli borçlanma ihtiyacı, nakit ve nakit benzerlerinin azaltılması likidite krizine ve çöküşe giden süreci hızlandırmıştır. Mart 2008’de FED’in müdahalesiyle bankanın likidite kaybı azaltıldıysa da, banka JPMorgan Chase tarafından satın alındı.

Piyasa Riskine Duyarlılık (Sensitivity to Market Risk): General Motors Örneği

Piyasa riskine karşı duyarlılık analizleri, finansal kuruluşların piyasadaki dalgalanmalardan ve risklerden korunması bakımından önemli veriler sunmaktadır.

1908 ABD/Detroit merkezli General Motors, özellikle 2008 krizi öncesi hammadde kullanımında çelik, alüminyum gibi ürünler işleyen bir kuruluştu. Krize giden süreçte hammadde tedarikindeki bu ürünlerin fiyatlarındaki dalgalanmaları petrol fiyatlarındaki dalgalanmaların da takip etmesi şirketi ciddi bir krize soktu. Devamında GM satışlarının önemli bir kısmını oluşturan SUV araçlara ve kamyonetlere olan talep azalmış ve bu durum GM gelirlerinde ciddi düşüşlere yol açmıştır. Tüm bu olumsuzlukları döviz kurundaki dalgalanmaların da takip etmesiyle uluslararası pazarda faaliyet gösteren şirket küresel faaliyetlerinde de ciddi sıkışıklığa girmiştir.

Etkin bir piyasa riski analizi, şirketi alternatif hammadde kullanımı, ürün gamında yakıt tasarruflu araçlara yer verilmesi, kur riskine karşı hedging stratejisi gibi tedbirler üzerinden tüm bu risk olasılıklarına karşı doğacak hasarı minimize edebilirdi.

GM Piyasa Riski: Yakıt Fiyatları ve Ürün Talebi

| Risk Faktörü | Hedef | Açıklama | Piyasa Riski Etkisi | Önerilen Çözüm (CAMELS Perspektifi) |

| Petrol Fiyatlarındaki Artış | Tüketici Talebi | 2008’deki petrol fiyatları rekor seviyelere yükseldi ve büyük motorlu araçlara olan talep azaldı. | GM’nin büyük SUV ve kamyonet üretimi, talebin düşmesi nedeniyle fazla stok birikmesine yol açtı. | Enerji verimliliği yüksek araçlara yönelik üretim artışı, daha küçük araç modellerine odaklanma. |

GM Piyasa Riski: Döviz Kurları

| Risk Faktörü | Hedef | Açıklama | Piyasa Riski Etkisi | Önerilen Çözüm (CAMELS Perspektifi) |

| Döviz Kuru Dalgalanmaları | Küresel Operasyonlar | GM, küresel bir oyuncuydu ve döviz kuru dalgalanmaları şirketin gelirlerini etkiledi. | Doların değer kazanması, GM’nin yurtdışındaki gelirlerini düşürdü ve maliyetlerini artırdı. | Döviz risklerini hedge etmek, yurtdışı satışlarını optimize etmek için yerel üretim artırmak. |

CAMELS Analizi Geleceği: Teknolojik Adaptasyon ve Öneriler

Camels Analizi, finansal verimliliğin ölçülmesi ve risklerden korunulması bakımından günümüzde geçerliliğini korumakta olan bir metottur. Ancak yöntemin gelecekte etkinliğinin korunması için değişen finansal ortamlara, yeni risklere ve teknolojik yeniliklere adaptasyonu gerekmektedir.

- Yapay Zeka ve Makine Öğrenmesi: Finansal verilerin daha hızlı ve nitelikli analizini sağlayan bu teknolojilere Camels metodunun entegrasyonu önem arz etmektedir. Özellikle büyük veri entegrasyonu, bankaların varlık kalitesinin ölçümüne ve maruz kalacağı piyasa risklerine karşı alacağı pozisyonlara ilişkin yönlendirici fikirler sunabilir.

- Siber Güvenlik Riskleri, ESG Faktörleri: Çevresel, Sosyal ve Yönetişim kriterlerinin ve siber güvenlik faktörlerinin Camels analizine eklenmesi, finansal kuruluşların risklerinin bütüncül olarak ele alınmasında ve sürdürülebilirliğinin ölçümünde etkili bir yöntem olabilir.

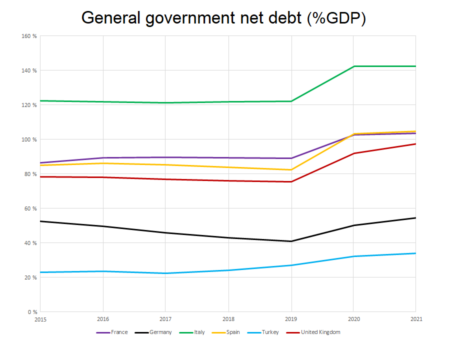

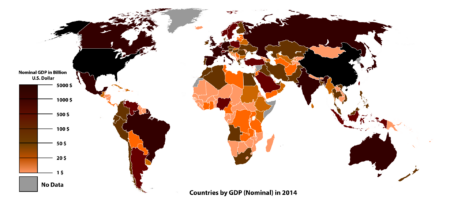

- Gelişen Makroekonomik Riskler: Gelişen ve değişen küresel ekonomik faktörler, makroekonomik göstergelerin de güncellenmesini beraberinde getirmektedir. Camels yönteminin güncel makroekonomik risk faktörlerinin de analizini sağlayacak yapıda güncellenmesi, bankaların güncel risklere karşı korunması açısından önem arz etmektedir. Statik bir model olan Camels metodunun dinamik senaryo ve stres testleri ile entegrasyonu bu güncelleme sürecinin bir başlangıcı olabilir.

2008 krizinde yaşananlar başta olmak üzere pek çok risk faktörüne karşı ıskalansa da verimliliğini günümüzde de koruyan CAMELS analiz yöntemi, değişen ve gelişen küresel şartların risklerine karşı daha dinamik ve otomatik olacak şekilde kapsamca genişletilmeli ve güncellenmelidir. Güncel bir CAMELS metodu, gelecekte de risk faktörlerine karşı hayati önemini taşımaya devam edecektir.