Yazının Önceki Bölümü :

2007 – 2008 Finansal Krizi – 2 için tıklayın

Yanlış Risk Fiyatlandırması

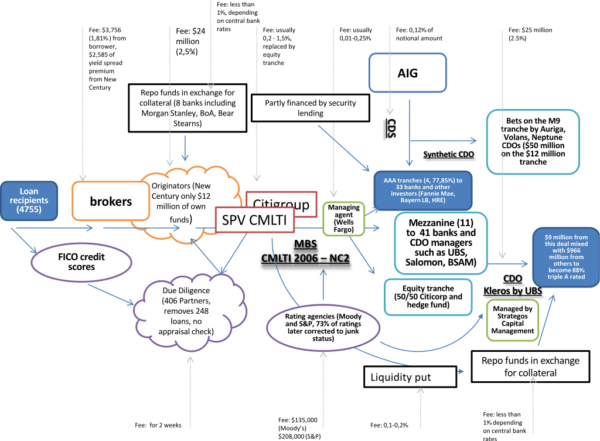

Mortgage riskleri, son 50 yılın tarihsel eğilimlerinden yola çıkarak konut fiyatlarının düşme olasılığını hafife alarak, başlangıçtan yatırımcıya kadar olan zincirdeki hemen hemen tüm kurumlar tarafından küçümsenmiştir. Fiyatlandırma modellerinin kalbi olan temerrüt ve ön ödeme modellerinin sınırlamaları, ipotek ve varlığa dayalı ürünlerin ve bunların türevlerinin yaratıcılar, menkul kıymetleştiriciler, broker-bayiler, derecelendirme kuruluşları, sigorta şirketleri ve yatırımcıların büyük çoğunluğu tarafından aşırı değerlenmesine yol açmıştır (belirli yüksek riskli yatırım fonları hariç). Finansal türevler ve yapılandırılmış ürünler, finansal katılımcılar arasında riskin bölünmesine ve kaydırılmasına yardımcı olurken, düşen konut fiyatlarının ve toplam riske yol açan sonuçta ortaya çıkan kayıpların olduğundan az tahmin edilmesiydi.

Riskin fiyatlandırılması, yatırımcıların ek risk almak için ihtiyaç duydukları ve daha yüksek faiz oranları veya ücretlerle ölçülebilen risk primini ifade eder. Bazı akademisyenler, bankaların riske maruz kalma durumlarına ilişkin şeffaflık eksikliğinin piyasaların krizden önce doğru fiyatlandırma riskini engellediğini, mortgage piyasasının normalde olması gerekenden daha büyük büyümesini sağladığını ve finansal krizi risk seviyeleri basit, kolayca anlaşılabilir bir formatta açıklanmış olsaydı olması gerekenden çok daha yıkıcı hale getirdiğini iddia etti.

Çeşitli nedenlerden ötürü, piyasa katılımcıları MBS ve CDO’lar gibi finansal yeniliklerin doğasında bulunan riski doğru bir şekilde ölçmemiş veya bunun finansal sistemin genel istikrarı üzerindeki etkisini anlamamıştır. CDO’lar için fiyatlandırma modeli, sisteme getirdikleri risk düzeyini açıkça yansıtmıyordu. Bankalar, “2005 sonundan 2007 ortasına kadar” 450 milyar dolarlık CDO satıldığını tahmin ediyor; tasfiye edilen 102 milyar dolar arasında, JPMorgan, “yüksek kaliteli” CDO’lar için ortalama geri kazanım oranının dolar başına yaklaşık 32 sent olduğunu, buna karşılık ara sermaye CDO’sunun geri kazanım oranının her dolar için yaklaşık beş sent olduğunu tahmin etti.

AIG, kredi temerrüt takaslarının kullanılması yoluyla çeşitli finans kuruluşlarının yükümlülüklerini sigortaladı. Temel CDS işlemi, B tarafının temerrüde düşmesi durumunda taraf A’ya para ödeme taahhüdü karşılığında AIG’nin prim almasını içeriyordu. Ancak, kriz ilerledikçe ve Eylül 2008’de hükümet tarafından devralındığında, AIG birçok CDS taahhüdünü destekleyecek mali güce sahip değildi. ABD vergi mükellefleri, 2008 boyunca ve 2009’un başlarında AIG’ye 180 milyar doların üzerinde devlet kredisi ve yatırım sağladı; bu sayede para, birçok büyük küresel finans kurumu da dahil olmak üzere çeşitli karşı taraflara CDS işlemlerine aktı.

Mali Kriz Araştırma Komisyonu (FCIC) krize ilişkin büyük hükümet araştırmasını yaptı. Ocak 2011’de sona erdi:

Komisyon, AIG’nin başarısız olduğu sonucuna varır ve esas olarak, kredi temerrüt takaslarının büyük satışları, ilk teminat koymadan, sermaye rezervlerini bir kenara ayırmadan veya riskten korunma yoluyla gerçekleştirildiği için hükümet tarafından kurtarıldı- birtakım kurumsal yönetişimde, özellikle risk yönetiminde derin bir başarısızlığa uğrayan uygulamalar. AIG’nin başarısızlığı, AIG’nin başarısız olma olasılığını azaltacak sermaye ve marj gereklilikleri de dahil olmak üzere bu ürünlerin federal ve eyalet düzenlemelerini etkili bir şekilde ortadan kaldıran, kredi temerrüt takasları dahil, tezgâh üstü (OTC) türevlerin kapsamlı bir şekilde serbest bırakılması nedeniyle mümkün olmuştur.

Yaygın olarak kullanılan bir finansal modelin sınırlamaları da tam olarak anlaşılmamıştı. Bu formül, CDS fiyatının ipoteğe dayalı menkul kıymetlerin fiyatıyla ilişkili olduğunu ve doğru fiyatını tahmin edebileceğini varsayıyordu. Oldukça izlenebilir olduğu için, CDO ve CDS yatırımcılarının, ihraççıların ve derecelendirme kuruluşlarının büyük bir yüzdesi tarafından hızla kullanılmaya başlandı. Bir wired.com makalesine göre:

“…Sonra model parçalandı. Mali piyasalar, Li’nin formülünü kullananların beklemediği şekilde davranmaya başladığında, çatlaklar erken ortaya çıkmaya başladı. Mali sistemin kuruluşundaki kırılmaların trilyonlarca doları yutması ve küresel bankacılık sisteminin hayatta kalmasını ciddi tehlikeye soktuğu 2008’de çatlaklar tam teşekküllü kanyonlar haline geldi… Li’nin Gaussian copula formülü, dünya finans sistemini dize getiren akıl almaz kayıplara yol açmada bir araç olarak tarihe geçecek.”

Finansal varlıklar daha karmaşık hale geldikçe ve değerlemesi zorlaştıkça, uluslararası tahvil derecelendirme kuruluşları ve banka düzenleyicilerinin risklerin gerçekte olduğundan çok daha küçük olduğunu gösteren bazı karmaşık matematiksel modelleri geçerli olarak kabul etmeleri yatırımcıları rahatlattı. George Soros, “Yeni ürünler o kadar karmaşık hale geldiğinde süper patlama kontrolden çıktı, yetkililer artık riskleri hesaplayamaz hale geldi ve bankaların kendi risk yönetimi yöntemlerine güvenmeye başladı. Benzer şekilde, derecelendirme kuruluşları da sentetik ürünlerin yaratıcıları tarafından sağlanan bilgilere dayanıyordu. Bu, şok edici bir sorumluluktan vazgeçmeydi. ”

Yatırım yönetimi profesyonelleri ile kurumsal yatırımcılar arasındaki çıkar çatışması, yatırım sermayesinde küresel bir bolluk ile birleştiğinde, varlık yöneticilerinin aşırı fiyatlı kredi varlıklarına kötü yatırım yapmalarına yol açtı. Profesyonel yatırım yöneticilerine genellikle yönetim altındaki müşteri varlıklarının hacmine göre ödeme yapılır. Bu nedenle, varlık yöneticilerinin, ücretlerini en üst düzeye çıkarmak için yönetim altındaki varlıklarını genişletmeleri için bir teşvik vardır. Küresel yatırım sermayesindeki bolluk, kredi varlıkları üzerindeki getirilerin düşmesine neden olduğu için, varlık yöneticileri, getirilerin gerçek kredi riskini yansıtmadığı varlıklara yatırım yapma veya müşterilere fon iade etme seçeneğiyle karşı karşıya kaldılar. Birçok varlık yöneticisi, varlıklarını yönetim altında tutabilmek için, müşterilerinin zararına olacak şekilde, müşteri fonlarını aşırı fiyatlı (düşük getirili) yatırımlara yatırmaya devam etti. Bu seçimi, yüksek risk bazlı kredi varlıkları ile ilişkili risklerin “makul bir inkâr edilebilirliği” ile desteklediler çünkü yüksek riskli kredilerin erken “vintages” ile ilgili zarar deneyimi çok düşüktü.

Yukarıdaki formülün hakimiyetine rağmen, finansal endüstrinin krizden önce formül sınırlamalarını, özellikle de bağımlılık dinamiklerinin eksikliği ve aşırı olayların zayıf temsilini ele almak için belgelenmiş girişimleri vardır. 2007 yılında World Scientific tarafından yayınlanan “Kredi Korelasyonu: Copulas’tan Sonra Yaşam” adlı cilt, birkaç uygulayıcının birkaç uygulayıcının bazı kopula sınırlamalarını düzelten modeller önermeye çalıştıkları, Londra’da Merrill Lynch tarafından düzenlenen 2006 tarihli bir konferansı özetlemektedir. Ayrıca bkz: Donnelly ve Embrechts’in makalesi ve Brigo, Pallavicini ve Torresetti’nin CDO’lar hakkında 2006’da yayınlanan ilgili uyarıları ve araştırmaları bildiren kitabı

Gölge Bankacılık Sisteminin Patlaması ve Çökmesi

En riskli, en kötü performans gösteren ipoteklerin “gölge bankacılık sistemi” ile finanse edildiğine ve gölge bankacılık sisteminden gelen rekabetin, daha geleneksel kurumlara yüklenim standartlarını düşürmeleri ve daha riskli krediler oluşturmaları için baskı yapmış olabileceğine dair güçlü kanıtlar var.

New York Federal Rezerv Bankası Başkanı ve CEO’su Timothy Geithner -sonrasında 2009’da ABD Hazine Bakanı oldu- Haziran 2008’de yaptığı bir konuşmada, kredi piyasalarının dondurulmasının önemli bir suçunu, gölge bankacılık sistemi olarak da adlandırılan “paralel” bankacılık sistemindeki varlıklar üzerinde bir “gidişatta” suçladı. Bu kuruluşlar, finansal sistemi destekleyen kredi piyasaları için kritik hale geldi, ancak aynı düzenleyici kontrollere tabi değillerdi. Ayrıca, bu varlıklar Varlık-yükümlülük uyumsuzluğundan dolayı savunmasızdı, bu da uzun vadeli, likit olmayan ve riskli varlıkları satın almak için likit piyasalardan kısa vadeli borç aldıkları anlamına geliyordu. Bu, kredi piyasalarındaki aksaklıkların, onları, uzun vadeli varlıklarını düşük fiyatlardan satarak, hızlı bir şekilde kaldıraç kaldırmaya zorlayacağı anlamına geliyordu. Bu varlıkların önemini şöyle anlattı:

2007’nin başlarında, yapılandırılmış yatırım araçlarında, açık artırma oranlı tercihli menkul kıymetlerde, ihale opsiyonlu tahvillerde ve değişken faizli vadesiz senetlerde varlığa dayalı ticari kâğıt kanalları, kabaca 2,2 trilyon dolarlık bir toplam varlık büyüklüğüne sahipti. Üç partili repo ile bir gecede finanse

edilen varlıklar 2,5 trilyon dolara çıktı. Hedge fonlarda tutulan varlıklar kabaca 1.8 trilyon dolara çıktı. En büyük beş yatırım bankasının birleşik bilançoları 4 trilyon doları buldu. Karşılaştırıldığında, Amerika Birleşik

Devletleri’ndeki en büyük beş banka holding şirketinin toplam varlıkları o noktada 6 trilyon doların biraz üzerindeydi ve tüm bankacılık sisteminin toplam varlıkları yaklaşık 10 trilyon dolardı. Bu faktörlerin birleşik etkisi, kendi kendini güçlendiren varlık fiyatı ve kredi döngülerine karşı savunmasız bir finansal sistemdi.

Timothy Geithner

President of the Federal Reserve Bank

of New York (2003 – 2009)

Ekonomi Bilimleri Nobel Anma Ödülü sahibi ekonomist Paul Krugman, gölge bankacılık sistemindeki koşuyu krize neden olan “olanların özü” olarak nitelendirdi. Bu kontrol eksikliğinden “kötü niyetli ihmal” olarak bahsetti ve düzenlemenin tüm bankacılık benzeri faaliyetlere empoze edilmesi gerektiğini savundu. Çoğu ipoteğe dayalı menkul kıymetler veya varlığa dayalı ticari senetler karşılığında yatırımcı fonları elde etme yeteneği olmadan, yatırım bankaları ve gölge bankacılık sistemindeki diğer varlıklar ipotek firmalarına ve diğer şirketlere fon sağlayamazlardı.

Bu, ABD borç verme mekanizmasının neredeyse üçte birinin dondurulduğu ve Haziran 2009’a kadar dondurulmaya devam ettiği anlamına geliyordu. Brookings Enstitüsü’ne göre, o zamanlar geleneksel bankacılık sistemi bu açığı kapatacak sermayeye sahip değildi: “Bu ek borç verme hacmini desteklemek için yeterli sermaye oluşturmak için güçlü karlar birkaç yıl alacaktır.” Yazarlar ayrıca, bazı menkul kıymetleştirme biçimlerinin “aşırı derecede gevşek kredi koşullarının bir sonucu olarak sonsuza dek yok olma olasılığının” olduğunu belirtiyorlar. Geleneksel bankalar borç verme standartlarını yükseltirken, borçlanma için mevcut fonlardaki azalmanın başlıca nedeni gölge bankacılık sisteminin çöküşüydü.

Gölge bankacılık sisteminin desteklediği menkul kıymetleştirme piyasaları 2007 baharında kapanmaya başlamış ve 2008 sonbaharında neredeyse kapanmıştır. Böylelikle özel kredi piyasalarının üçte birinden fazlası fon kaynağı olarak kullanılamaz hale geldi. Haziran 2009’da Brookings Enstitüsü’ne göre, geleneksel bankacılık sistemi bu açığı kapatacak sermayeye sahip değildi: “Bu ek borç verme hacmini desteklemek için yeterli sermaye üretmek birkaç yıl güçlü karlar alacaktı” ve bazı menkul kıymetleştirme biçimleri “aşırı derecede gevşek kredi koşullarının bir sonucu olarak sonsuza kadar kaybolması muhtemeldir”.

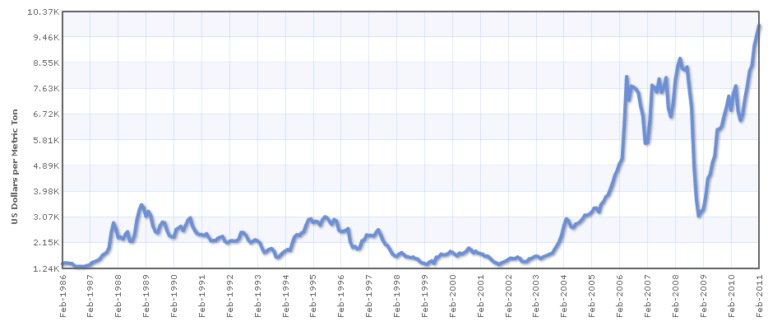

Emtia Fiyat Enflasyonu

Birçok emtia fiyatındaki hızlı artışlar, konut balonundaki çöküşü takip etti. 2008’in sonlarında mali krizin etkisini göstermeye başlamasıyla petrolün fiyatı 2007’nin başından 2008’e kadar 50 dolardan 147 dolara (neredeyse üç katına) çıktı. Uzmanlar, bazıları konut ve diğer yatırımlardan metalara spekülatif para akışına, bazıları para politikasına ve bazıları hızla büyüyen bir dünyada artan hammadde kıtlığı hissine atfederek nedenleri tartışıyor ve bu da uzun pozisyonların alınmasına neden oluyor. Çin gibi bu pazarlar Afrika’da artan varlığını artırıyor. Petrol fiyatlarındaki artış, tüketici harcamalarının daha büyük bir bölümünü benzine çevirme eğilimindedir ve bu, petrol ithalatçısı ülkelerde servet petrol üreten eyaletlere akarken ekonomik büyüme üzerinde aşağı yönlü baskı yaratır. On yıl boyunca petrol fiyatlarında ani bir istikrarsızlık paterni vardı ve 2008’in en yüksek fiyatına yol açtı. Bu fiyat farkının istikrarsızlaştırıcı etkileri, finansal krize katkıda bulunan bir faktör olarak önerildi.

Bakır fiyatları petrol fiyatlarıyla aynı zamanda yükseldi. Bakır, yaklaşık 1.600 $’a düştüğü 1990’dan 1999’a kadar ton başına yaklaşık 2.500 $’dan işlem gördü. Fiyat düşüşü, fiyat artışının bakırı 2008 yılında ton başına 7.040 $’a çıkardığı 2004 yılına kadar sürdü.

Nikel fiyatları 1990’ların sonunda yükseldi, ardından Mayıs 2007’de yaklaşık 51.000 $ / 36.700 £ / metrik tondan Ocak 2009’da yaklaşık 11.550 $ / 8.300 £ ‘a düştü. Fiyatlar ancak Ocak 2010’dan itibaren toparlanmaya başlamıştı, ancak Avustralya’nın nikel madenlerinin çoğu o zamana kadar iflas etti. Yüksek tenörlü nikel sülfat cevherinin fiyatı 2010 yılında toparlanırken, Avustralya nikel madenciliği endüstrisi de yükseldi. Bu fiyat dalgalanmalarıyla tesadüfen, yalnızca uzun vadeli emtia endeksi fonları popüler hale geldi -bir tahminle yatırım 2006’da 90 milyar dolardan 2007’nin sonunda 200 milyar dolara yükselirken, emtia fiyatları %71 arttı- bu da bu endeks fonlarının emtia balonuna neden olup olmadığı konusunda endişeleri artırdı. Deneysel araştırma karışıktır.