Borsa İstanbul‘da yatırımcı davranışı uzun süredir tartışma konusudur. En temel sorulardan biri şudur: “Borsada yerli mi kazanıyor, yoksa yabancı mı ?” Bu soru hem kamuoyunun hem de yatırımcıların zihninde yer etmiştir. Bu yazıda, bu soruya bilimsel temelde yanıt arıyoruz. 2020 başından 2025 ortasına kadar olan 5,5 yıllık bir dönemde yabancı ve yerli yatırımcıların borsa getirileri karşılaştırıldı. Veriler, sahiplik oranları ve BIST 100 endeksinin USD bazlı değişimleri üzerinden üretildi ve istatistiksel analizlerle test edildi.

Ekonomik ve Psikolojik Arka Plan

Yabancı yatırımcılar genellikle uzun vadeli kurumsal fonlar, emeklilik fonları ve büyük portföy yönetim şirketleri olarak tanımlanırken; yerli yatırımcılar, hem bireysel hem de daha kısa vadeli getiri beklentileri olan katılımcılardan oluşur. Bu farklılık, stratejik zamanlamalarda tercih ayrışmalarına neden olabilir. Yabancı yatırımcılar riskten kaçınma eğilimleri nedeniyle gelişmekte olan piyasalardan hızlı çıkabilirken, yerli yatırımcılar aynı dönemlerde fırsat görüp daha fazla alım yapabilir. Bu da getirilerin dönemsel olarak farklılaşmasını açıklar.

Yöntem

Analizde kullanılan veri seti, her ay için aşağıdaki değişkenleri içermektedir:

- Yabancı yatırımcıların takas oranı

- Yerli yatırımcıların takas oranı (tamamlayıcı oran olarak: 1 – yabancı oranı)

- BIST 100 endeksinin USD bazlı kapanış değeri

- Her ayın başından sonuna kadar olan endeks değişimi üzerinden varsayımsal kazançlar (log getiriler değil, normal farklar alınmıştır)

Bu verilerden hareketle, aylık bazda yabancı ve yerli yatırımcıların kazançları hesaplandı. Her iki grubun ortalama kazanç farklarının anlamlı olup olmadığını test etmek için eşleştirilmiş (bağımlı) t-testi kullanıldı. Bu test, her dönemde yabancı ve yerli yatırımcıların aynı koşullarda getirilerinin farklılaşıp farklılaşmadığını istatistiksel olarak ölçmeyi sağlar.

Veri Seti

Hesaplamalarda aşağıdaki veri seti kullanılmıştır.

| Tarih | Yabancı Takas Oranı | Yerli Takas Oranı | XU100 (Usd) | Yabancı Kazanç | Yerli Kazanç |

| 2020/01 | 61,44% | 38,56% | 199,18 | 0,00 | 0,00 |

| 2020/02 | 59,34% | 40,66% | 169,47 | 0,62 | -0,62 |

| 2020/03 | 59,04% | 40,96% | 135,50 | 0,10 | -0,10 |

| 2020/04 | 57,44% | 42,56% | 144,68 | -0,15 | 0,15 |

| 2020/05 | 52,82% | 47,18% | 154,87 | -0,47 | 0,47 |

| 2020/06 | 51,31% | 48,69% | 170,00 | -0,23 | 0,23 |

| 2020/07 | 54,97% | 45,03% | 161,09 | -0,33 | 0,33 |

| 2020/08 | 51,17% | 48,83% | 146,74 | 0,55 | -0,55 |

| 2020/09 | 48,77% | 51,23% | 148,32 | -0,04 | 0,04 |

| 2020/10 | 49,74% | 50,26% | 133,27 | -0,15 | 0,15 |

| 2020/11 | 51,50% | 48,50% | 163,97 | 0,54 | -0,54 |

| 2020/12 | 48,84% | 51,16% | 198,61 | -0,92 | 0,92 |

| 2021/01 | 47,53% | 52,47% | 201,35 | -0,04 | 0,04 |

| 2021/02 | 45,85% | 54,15% | 197,93 | 0,06 | -0,06 |

| 2021/03 | 43,52% | 56,48% | 168,72 | 0,68 | -0,68 |

| 2021/04 | 42,82% | 57,18% | 168,65 | 0,00 | 0,00 |

| 2021/05 | 42,10% | 57,90% | 167,34 | 0,01 | -0,01 |

| 2021/06 | 42,85% | 57,15% | 155,75 | -0,09 | 0,09 |

| 2021/07 | 42,19% | 57,81% | 164,76 | -0,06 | 0,06 |

| 2021/08 | 42,43% | 57,57% | 177,00 | 0,03 | -0,03 |

| 2021/09 | 41,77% | 58,23% | 158,20 | 0,12 | -0,12 |

| 2021/10 | 41,07% | 58,93% | 159,49 | -0,01 | 0,01 |

| 2021/11 | 42,55% | 57,45% | 132,13 | -0,40 | 0,40 |

| 2021/12 | 40,63% | 59,37% | 138,60 | -0,12 | 0,12 |

| 2022/01 | 40,30% | 59,70% | 150,33 | -0,04 | 0,04 |

| 2022/02 | 40,10% | 59,90% | 140,61 | 0,02 | -0,02 |

| 2022/03 | 37,35% | 62,65% | 152,19 | -0,32 | 0,32 |

| 2022/04 | 36,92% | 63,08% | 163,66 | -0,05 | 0,05 |

| 2022/05 | 35,15% | 64,85% | 155,28 | 0,15 | -0,15 |

| 2022/06 | 33,60% | 66,40% | 144,04 | 0,17 | -0,17 |

| 2022/07 | 32,93% | 67,07% | 144,71 | 0,00 | 0,00 |

| 2022/08 | 34,61% | 65,39% | 174,34 | 0,50 | -0,50 |

| 2022/09 | 32,49% | 67,51% | 171,87 | 0,05 | -0,05 |

| 2022/10 | 30,93% | 69,07% | 213,75 | -0,65 | 0,65 |

| 2022/11 | 29,97% | 70,03% | 267,12 | -0,51 | 0,51 |

| 2022/12 | 29,53% | 70,47% | 294,46 | -0,12 | 0,12 |

| 2023/01 | 29,32% | 70,68% | 264,50 | 0,06 | -0,06 |

| 2023/02 | 28,65% | 71,35% | 277,32 | -0,09 | 0,09 |

| 2023/03 | 28,41% | 71,59% | 250,96 | 0,06 | -0,06 |

| 2023/04 | 28,92% | 71,08% | 237,44 | -0,07 | 0,07 |

| 2023/05 | 27,63% | 72,37% | 234,95 | 0,03 | -0,03 |

| 2023/06 | 29,19% | 70,81% | 221,34 | -0,21 | 0,21 |

| 2023/07 | 29,92% | 70,08% | 267,93 | 0,34 | -0,34 |

| 2023/08 | 31,20% | 68,80% | 296,58 | 0,37 | -0,37 |

| 2023/09 | 35,93% | 64,07% | 304,10 | 0,36 | -0,36 |

| 2023/10 | 36,12% | 63,88% | 265,44 | -0,07 | 0,07 |

| 2023/11 | 34,59% | 65,41% | 275,32 | -0,15 | 0,15 |

| 2023/12 | 38,01% | 61,99% | 253,46 | -0,75 | 0,75 |

| 2024/01 | 37,47% | 62,53% | 280,00 | -0,14 | 0,14 |

| 2024/02 | 35,92% | 64,08% | 294,36 | -0,22 | 0,22 |

| 2024/03 | 37,90% | 62,10% | 282,34 | -0,24 | 0,24 |

| 2024/04 | 37,94% | 62,06% | 310,00 | 0,01 | -0,01 |

| 2024/05 | 38,89% | 61,11% | 322,83 | 0,12 | -0,12 |

| 2024/06 | 38,16% | 61,84% | 325,45 | -0,02 | 0,02 |

| 2024/07 | 38,34% | 61,66% | 321,00 | -0,01 | 0,01 |

| 2024/08 | 39,73% | 60,27% | 288,58 | -0,45 | 0,45 |

| 2024/09 | 38,19% | 61,81% | 282,70 | 0,09 | -0,09 |

| 2024/10 | 38,28% | 61,72% | 258,76 | -0,02 | 0,02 |

| 2024/11 | 37,25% | 62,75% | 278,14 | -0,20 | 0,20 |

| 2024/12 | 37,22% | 62,78% | 277,85 | 0,00 | 0,00 |

| 2025/01 | 37,08% | 62,92% | 279,09 | 0,00 | 0,00 |

| 2025/02 | 36,91% | 63,09% | 264,86 | 0,02 | -0,02 |

| 2025/03 | 37,87% | 62,13% | 254,27 | -0,10 | 0,10 |

| 2025/04 | 35,41% | 64,59% | 235,85 | 0,45 | -0,45 |

| 2025/05 | 35,28% | 64,72% | 230,03 | 0,01 | -0,01 |

| 2025/06 | 35,15% | 64,85% | 249,89 | -0,03 | 0,03 |

| 2025/07 | 36,90% | 63,10% | 264,40 | 0,25 | -0,25 |

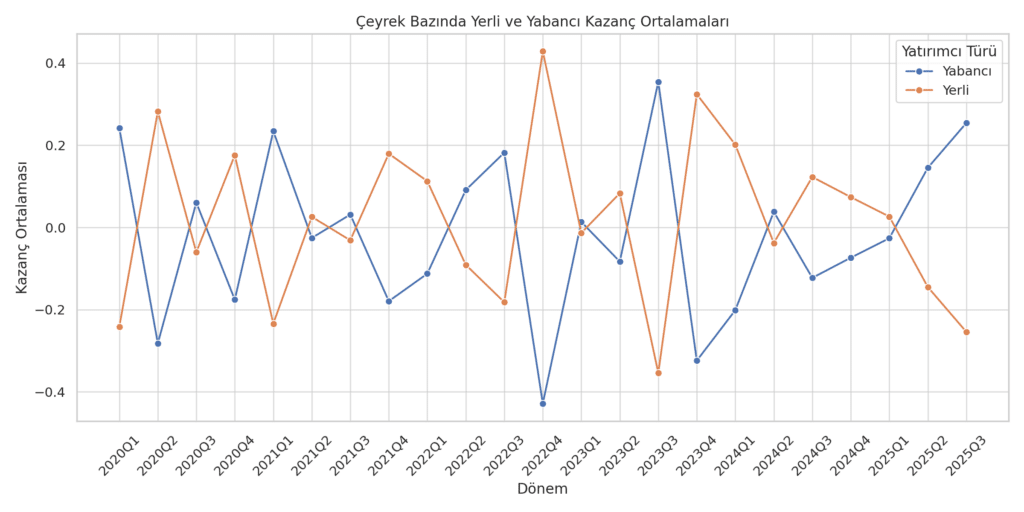

Aylık Bazda Kazanç Karşılaştırması

Aylık bazda yapılan analizde:

- Yabancı yatırımcıların ortalama kazancı: –0.0250

- Yerli yatırımcıların ortalama kazancı: +0.0250

- Ortalama fark: –0.0501

- Standart sapma: 0.5884

- t-testi sonucu: t = –0.6968, p = 0.488

Bulunmuştur. İlk bakışta yerli yatırımcıların avantajlı olduğu izlenimi oluşsa da, t-testi sonucu bu farkın istatistiksel olarak anlamlı olmadığını gösterdi. p-değeri 0.05’in oldukça üzerinde olduğu için, iki grup arasındaki fark rastlantısal dalgalanmalardan ibaret olabilir.

Bilimsel Değerlendirme ve Yorum

İstatistiksel testlerde kullanılan hipotezler şu şekildeydi:

- H₀ (Null Hipotez): Yerli ve yabancı yatırımcıların ortalama kazançları eşittir.

- H₁ (Alternatif Hipotez): Yerli ve yabancı yatırımcıların ortalama kazançları arasında anlamlı fark vardır.

Yapılan testte, H₀ hipotezi reddedilememiştir. Bu durum, elde edilen kazanç farklarının istatistiksel olarak tesadüfi olabileceği anlamına gelir. Özellikle yüksek varyans (standart sapma = 0.5884) ve gözlem sayısının sınırlı olması (n = 67 ay) bu tür testlerin gücünü zayıflatır.

Başka bir ifadeyle, elimizdeki veriler ve örneklem büyüklüğü bu farkların anlamlı olduğunu iddia etmek için yeterli değildir. Eğer veri seti daha uzun bir dönemi kapsasaydı veya varyans daha düşük olsaydı, bu durumda istatistiksel anlamlılığa ulaşmak mümkün olabilirdi.

Alternatif Yorumlama Katmanları

Buradaki analiz yalnızca fiyat değişimleri ve takas oranları üzerinden yapılmış olsa da, yatırımcı davranışlarını etkileyen başka birçok unsur vardır. Örneğin;

- Vergilendirme farklılıkları,

- İşlem maliyetleri,

- Likidite ihtiyaçları,

- Küresel makro risk algısı,

- TL’nin değer kaybı gibi faktörler.

Yerli yatırımcılar TL bazında kazançlarını yeterli görürken, yabancı yatırımcılar döviz bazında değer kaybını da dikkate almak zorundadır. Bu da yatırım kararlarında ve portföy getirilerinde doğrudan etkili olabilir.

Grafikte de görüldüğü üzere, yerli ve yabancı yatırımcıların kazançları bazı dönemlerde birbirine çok yakınken, bazı dönemlerde farklı yönlerde sapmalar göstermektedir. Özellikle 2020 ikinci çeyrek gibi olağan dışı dönemlerde fark dramatikleşmiş, ancak genel trend olarak bu farklar birbirini dengelemiştir. Grafiksel izlenim, verilerin güçlü bir sistematik avantajı desteklemediğini göstermektedir. Ancak grafiksel analiz istatistiksel test yerine geçmez.

Sonuç

Bu çalışma, Borsa İstanbul’da 2020–2025 döneminde yerli ve yabancı yatırımcıların varsayımsal kazançlarının istatistiksel olarak karşılaştırılmasını hedeflemiştir. Elde edilen bulgular, yerli yatırımcıların ortalama olarak daha yüksek kazanç elde etmiş görünmesine rağmen, bu farkın istatistiksel olarak anlamlı olmadığını ortaya koymuştur.

Yatırımcılar açısından bu tür analizler, duygusal kararların önüne geçebilmek için önemlidir. Yerli yatırımcıların daha fazla kazandığı algısı kamuoyunda zaman zaman güç kazansa da, bu analiz, bilimsel olarak bu farkın sistematik olmadığını göstermektedir. Bu da yatırımcı stratejilerinde önyargılardan ziyade verilere dayalı kararlar alınması gerektiğine işaret eder.

Ayrıca, bu bulgular düzenleyici kurumlar için de anlamlıdır. Yabancı yatırımcıların uzun vadeli kararlarda daha az etkili olduğu dönemlerde piyasa davranışı daha yüksek volatilite gösterebilir. Bu nedenle, piyasanın derinliği, şeffaflık ve yatırımcı çeşitliliği gibi yapısal faktörler daha büyük önem taşımaktadır.

Sonuç olarak, bu analiz ‘kimin kazandığı’ sorusundan daha çok ‘hangi koşullarda ne oluyor’ sorusuna dikkat çekmekte ve borsadaki davranış kalıplarını anlamaya yönelik istatistiksel çerçeve sunmaktadır.