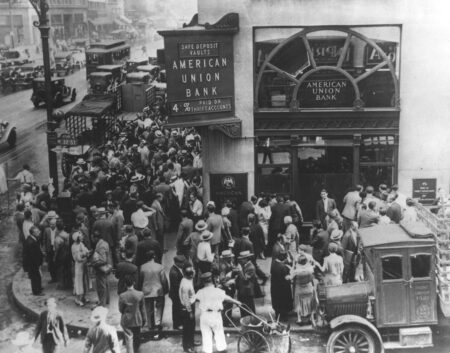

Editör Enes Cebe : Elimde tuttuğum doların üstünde ABD Merkez Bankası Federal Rezerv‘in ismi yazıyor. Bu gibi kağıt paraları basan kurum olarak Merkez Bankalarını tanıyoruz. Peki size Merkez Bankaları kurulmadan önce bankaların zaten para bastığını söylesem. Örneğin ABD’nin Merkez Bankası FED’ in kurulumu 1913 yılında gerçekleşmişken ilginç bir şekilde ABD’deki ilk banka 1791 yılında kurulmuştu. Yani Merkez bankası kurulmadan önce yaklaşık 120 yıl boyunca ABD para basıyor, kredi veriyor ve mevduat toplayabiliyordu. Madem bankalar para basabiliyordu ne oldu da Merkez Bankalarına ihtiyaç duyuldu? Bir dönem düşünün ki, art arda bankalar batıyor, finansal krizler hiç bitmiyor ve kimse kimseye borç vermek istemiyor. İşte 1864’ ten 1914’e kadar yani Merkez Bankacılığı sistemi kurulmadan önce 1000’den fazla bankanın battığı ABD’de durum böyleydi. Kriz üstüne kriz yaşanıyor ve bankacılık sistemi düzgün çalışmıyordu. Güvenini kaybeden müşterilerde kriz ortamında bankalara hücum ederek paralarını çekmek istiyorlardı.

Finans Uzmanı Tan Haskol : Herkes parasını istediğinde herkesin parasını ödemeniz mümkün değil, banka katılımcıları da bunun farkında olduğu için bu bahsettiğimiz negatif ortamda paralarını bankadan talep etmeye başlayacaklardır. Herkesin parasını talep ettiği bir durumda bankanın iflası kaçınılmaz.

Editör Enes Cebe : O dönemlerde paralar altın karşılığı basılırdı. Bankalar parası olanlara şunu taahhüt ediyordu. Bana ne zaman gelirseniz gelin kağıtın üstünde yazan değerin altın karşılığını size temin edeceğim. Ancak bankalar kasalardaki altın miktarından daha fazla para basıp sisteme dağıtmıştı. Yani herkes elindeki parayla bankaya gelirse, bankalar altın talebini karşılayamazdı. Bu dönemde de kısmen benzerlik var banka hesaplarımızda bulunan dijital paralar fiziki paralardan daha fazla. Herkes bankadan fiziki para talep ederse bankaların bunu karşılama şansı yok. Sisteme güven olduğu sürece herkes aynı anda para çekmek istemeyecek ama güvensizlik başladığı zaman banka iflasları kaçınılmaz olacak.

Finans Uzmanı Tan Haskol : Biz bu durumda banka iflaslarına izin veremeyiz. Çünkü, bütün bir finansal sistem böyle domino etkisiyle yıkabilir. Bu durumda yapılması gereken ne? Bir Merkez Bankası kurmak. Ortak bir sistem kurmak. Merkez Bankasının da bu kriz durumlarında yani finansal stabilitenin bozulduğu durumlarda zor duruma düşen bankaları kurtarması, onları finanse etmesi yani aslında Merkez Bankacılığı, bankalar için bir likidite yönetimi yapmak amacıyla kuruluyor.

Editör Enes Cebe : Tabi Merkez Bankalarının çıkış amacı bu olsa da bugün farklı görevleri de var. Ancak biz bugün asıl görevine odaklanacağız. Çünkü bugün bile Merkez Bankalarının en önemli görevinin bankaları kurtarmak ve olası krizleri önlemek olduğunu görüyoruz. Örneğin, birkaç ay önce ABD’de batan bankaları hatırlayın. Bu durumda Amerikan Merkez Bankası FED ne yapmıştı? Bu iflaslardan diğer bankalarda olumsuz etkilenmesin ve bankalar mevduat sahiplerine rahatça ödeme yapabilsin diye borç verme programı başlatmıştı.

Finans Uzmanı Tan Haskol : Bunun psikolojik etkileri de var. Aynı zamanda bu beklenti yönetimini de içeriyor. Mekanik olarak merkez bankasının bir bankanın arkasında durması veya kurtarma programları aynı zamanda o bankanın müşterilerinin istediği zaman parasını alabileceği anlamına da, bankanın batmayacağı anlamına da geliyor. Bu durumda bankaya olan para çekme taleplerini de düşürüyor.

Editör Enes Cebe : Yani Merkez Bankası’nın sadece şunu demesi bile bizleri rahatlatmaya yetiyor. Merak etmeyin ben sizin arkanızdayım ve kimseyi mağdur etmeyeceğim. Bire bir Merkez Bankaları uygulama yapmasa bile sadece sözleriyle piyasayı etkileyebiliyor. Ancak şu da var ki, krizler hiç bitmiyor ve Merkez Bankaları söz verdiği halde bazı krizleri önleyemiyor.

Finans Uzmanı Tan Haskol : İki tip kriz var temelde. Bir tanesi Finansal kriz, bir tanesi Ekonomik kriz. Finansal kriz dediğimiz şey; hala hazırda ekonomik alt yapı varken, güven veya paranın dolaşımı veya şu anda tahayyül edemediğimiz başka bir sorundan piyasanın çalışmaması. Yani, makinaların hepsi var ama makinaları hareket ettirecek benzin ve yağ yok. Böyle düşünebiliriz Finansal krizi. Bunun çözümü kolay. Para arzının arttırılması, kurtarma programlarıyla müdahale ve benzeri gibi hareketlerle Merkez Bankaları finansal krizleri çözebilirler ve finansal krizlerde daha etkilidirler.

Editör Enes Cebe : Bu tarz krizlerde bankaları kurtarmak ve mevduat sahiplerine güvence vermek için bir kurtarma programı başlatmak finansal krizi çözebilir. Ayrıca Merkez Bankaları durgun bir ekonomiyi canlandırmak için bankalara düşük faizle ucuz finansman sağlayabilir. Hep sağdan soldan duyarız Merkez Bankası faizi arttırdı ya da düşürdü diye. İşte o faiz, bankalara borç verirken uyguladığı faiz. Bu faiz düşük olduğunda bankalara ucuz finansman sağlanmış oluyor. Böylece bankaların rezerv ihtiyacı karşılanıyor. Ancak bir kriz durumu daha var ki, onunla bu şekilde mücadele etmek çok zor.

Finans Uzmanı Tan Haskol : Merkez Bankaları için finansal krizleri çözmek nispeten kolayken ekonomik krizleri çözmek ya da atlatmak daha güç. Çünkü ekonomik krizler Merkez Bankası’nın politika araçlarıyla doğrudan müdahale edemeyeceği yada para politikasıyla kısa vadede çözüm üretemeyeceği sorunları kapsıyor. Covid sürecinde mesela bunu gördük. Yani arz zincirlerinin kırılmasıyla yaşanan ekonomik krizi Merkez Bankaları para politikasıyla çözemedi. Para politikası büyük ölçüde bunun karşısında çaresiz kaldı.

Editör Enes Cebe : Şöyle düşünün; üretiyoruz ama tedarik etmede sıkıntı yaşıyoruz. İstesek üretiriz ama talep yetersiz. İnsanlarda harcamak için bir istek yok. Sonra yatırımlar da duruyor. Böyle bir durumda insanlara karşılıksız bir şeyler de dağıtmak lazım. İşte bu görevi hükümetler üstleniyor. Nitekim Covid 19 döneminde ülkelerin sağladığı teşvik tedbirlerinin içerisinde ; vergi indirimleri, vergilerin ertelenmesi, kısa çalışma ödeneğinin devreye alınması, ailelere ve işletmelere yapılan nakdi yardımlar maliye politikasına örnek verilebilir. Hükümetler bu harcamaların finansmanını büyük ölçüde borçlanarak temin ediyor. Bunun için bir borçlanma senedi ihraç ediyorlar, piyasaya dağıtıyorlar ve karşılığında finansman buluyorlar. Bilin bakalım bu borçlanma senedi alımlarını kim organize ediyor? Elbette Merkez Bankası. Bunu anlamak için Covid 19 döneminde ABD Merkez Bankası FED ne kadar devlet borçlanma senedi almış bakalım. Gördüğünüz üzere 2020 yılından sonra muazzam bir artış var. Merkez Bankası piyasadan borçlanma senedi alıyor ve karşılığında rezerv sağlıyor bunu da bankalar aracılığıyla yapıyor. Böylece Merkez Bankası ve bankalar işbirliğiyle para basılmış oluyor Buraya kadar merkez bankalarına neden ihtiyaç duyulduğunu, bankalara borç verme görevi üzerinden anlattık. Şimdiyse bu borç verme işlemi nasıl oluyor onu anlatalım.

Finans Uzmanı Tan Haskol : Mevduatlar bankalarda, bankalar arasında gidip geliyorlar ve bunun neticesinde bazı bankalarda rezerv ihtiyacı oluşuyor bazı bankalarda da mevduatlar daha fazla oluşuyor. Genelde de bu eğilim küçük bankalardan büyük bankalara doğru şekillenir yani büyük bankalarda mevduatlar toplanır, küçük bankalarda ekseri rezerv ihtiyacı doğar. Bunun neticesinde rezervin nasıl fonlanacağını da anlatmıştık. Yani ya başka bankadan borçlanacaksınız devam edebilmek için operasyonunuza ya da Merkez Bankasından menkul kıymet karşılığı borçlanacaksınız.

Editör Enes Cebe : İlk durumda bankaların başka bir bankadan borçlanabildiğini varsayalım. Rezerv ihtiyacını kapatmak isteyen bankalar, elinde bulundurduğu devlet borçlanma senetlerini başka bir bankaya teminat vererek, ihtiyacını karşılayabilir. Bu durumda fazla rezervi olan banka açığı olan bankaya borç vermiş oldu.

Finans Uzmanı Tan Haskol : Ancak ekonominin bozulduğu, daha zorlayıcı şartların oluştuğu sistematik risklerin arttığı senaryolarda insanların borç ve kredi verme eğilimi düşer. Bu bankalar için de geçerli. Kriz ortamlarında herkes rezervini korumak isteyeceği için banka piyasasından da rezerv bulamayabilir bu banka.

Editör Enes Cebe : Rezerv ihtiyacı olan bankanın başka bir bankadan borç alamadığını varsayalım. Böyle bir durumda Merkez Bankası devreye giriyor bankada elindeki devlet borçlanma senetlerini merkez bankasına teminat vererek belirli bir faiz karşılığında borç alıyor. Bu sayede bankanın rezerv açığı kapanmış oluyor. Peki, bu bankaya borç vermeyelim batarsa batsın diyebilir miyiz ?

Finans Uzmanı Tan Haskol : Tabi konuştuğumuz şey banka yani finansal sistemin kendisi. O yüzden sıradan bir portakal satıcısı ya da başka bir tüccar gibi bunu değerlendiremezsiniz. Banka iflasları bütün finansal sistemin çökmesine ve reel kesimde ticaretin durmasına neden olur.

Editör Enes Cebe : Bu yüzden en son yaşanan banka iflaslarından sonra ABD ‘nin merkez bankası ve düzenleyicileri bankacılık sistemiyle beraber geniş kapsamlı bir kurtarma programı başlatmıştı. Bankalar sistemin ana çarkı olarak para basma vazifesi görüyor. Merkez bankaları da bu çarkın düzgün bir şekilde işleyebilmesi için onlara rezerv sağlayarak yardımcı oluyor. Bazılarınız ama merkez bankaları fiziki olarak para basmıyorlar mı diyebilir. Bu işin görünen kısmı. Bankaların dijital olarak bastığı paranın yanında fiziki paralar denizde bir damla olarak kalır. Zaten o yüzden mevduat sahipleri topluca bankaya gelip para istememeli. Çünkü o büyüklükte bir fiziki para yok. Sistemin çalışması için ona güvenmeliyiz ve hepimiz aynı anda hareket etmemeliyiz.

Finans Uzmanı Tan Haskol : Herkes aynı anda bunu talep ederse benim operasyonum sonlanıyor. Genelde ekonomi politikasında da bu bir temel prensip. Yani bizim, hepimiz aynı anda tasarruf etmek istersek hiç kimse tasarruf edemez. Herkes aynı anda tüketim yapmak isterse hiç kimse tüketemez. O yüzden insanların bir kısmı tüketmeli bir kısmı tasarruf yapmalı. Bunlar farklı zamanlarda olmalı. Böylece sizin tüketim ihtiyacınız olduğu zamanda benim tasarruflarımla üretim yapılabilir, benim tüketime ihtiyacım olduğu zamanda siz kendi tükettiklerinizi satıp tasarruf edip benim tüketim ihtiyacımı karşılayabilirsiniz. Böylece toplam ekonomik büyüklük artar.

Editör Enes Cebe : Piyasa’nın böyle çalışması için de insanların sisteme güvenmesi gerekiyor. İşte güveni sağlayan ve bankacılık sisteminin arkasında duran kurum merkez bankası. Böylece merkez bankalarının en önemli görevinin bankalara borç vermek ve kriz anlarında para basılmasına yardımcı olmak olduğunu gördük. Hükümetlerde bazen bu denkleme dahil olabiliyor. O halde hükümet harcamalarını para basarak finanse edebilir miyiz? Ben Enes Cebe Parasalt’ın yeni bölümünde Finans Uzmanı Tan Haskol’la Merkez Bankalarının nasıl çalıştığını anlattık bir sonraki bölümde görüşmek üzere.