Laffer eğrisi, gelir düzeyindeki artışın vergi gelirleri üzerindeki olumlu etkisinin, vergi haddindeki düşmenin vergisi geliri üzerindeki olumsuz etkisinden büyük olabileceğini varsayılmaktadır.

Vergi Geliri = Vergi Haddi x Gelir.

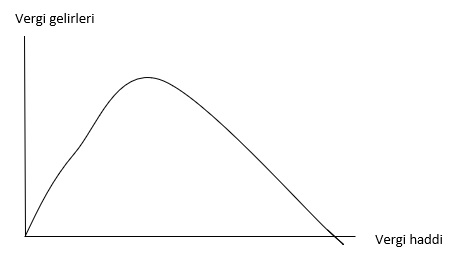

Vergi haddi düşünce ve buna bağlı olarak gelir düzeyi artınca, vergi gelirinin artabileceği içeren bu varsayım aşağıdaki grafikte gösterilmiştir.

Amerikalı iktisatçı Arthur Laffer’e itifen Laffer eğrisi diye adlandırılan hörgüç biçimindeki eğri, vergi gelirini vergi haddiyle ilişkilendirmektedir. Laffer eğrisine göre, vergi haddi ile vergi geliri arasında önce aynı sonra ters yönlü ilişki vardır. Vergi haddi arttıkça vergi geliri önce artar sonra azalır. Laffer eğrisinin yatay ekseni kestiği ilk nokta, vergi haddinin % 0 yani vergi gelirinin sıfır olduğu durumu gösterir. Laffer eğrisinin yatay ekseni kestiği diğer nokta ise vergi haddinin % 100 olduğu ( elde edilen gelirin tümünün vergi olarak hükümete ödendiği ) ve dolayısıyla da kişilerin hiç çalışmadıkları ve buna bağlı olarak vergi gelirinin sıfır olduğu bir başka durumu temsil eder.

Laffer eğrisinin yatay ekseni kestiği ilk noktadan ikinci noktaya giden yolda, vergi haddi yükseldikçe vergi gelirleri önce yükselmekte daha sonra düşmektedir. Maksimum noktasından sonra vergi haddi yükseldikçe vergi gelirinin düşmesinin nedeni, vergi haddindeki yükselmenin çalışma arzusu üzerindeki olumsuz etkisi sonucu gelir düzeyinde meydana gelen daralmanın vergi geliri üzerindeki olumsuz etkisinin, vergi haddindeki yükselmenin olumlu etkisinden artık büyük olmasıdır. Arz yönlü iktisatçılara göre, Laffer eğrisinin maksimum noktasının sağında kalan bir noktada bulunan bir ekonomide, vergi haddinin düşürülmesi Keynesyen analizde ieri sürülenin aksine vergi gelirlerinin artmasına ve böylece ceteris paribus bütçe açığının azalmasına yol açar.

Gerçek hayatta Laffer eğrisine dayalı bir politika izlemek, aslında kolay değildir. Bunun nedeni, vergi gelirini maksimum kılan vergi haddini ampirik olarak öngörmenin mümkün olmamasıdır. Ekonominin Laffer eğrisinin sağ alt kısmında mı yoksa sol alt kısmında mı olduğunu ampirik olarak öngörmenin mümkün olmadığı anlamına gelen bu husus, maksimum noktasını yanlış tanımlayan bir arz yönlü iktisat politikasının maliyetinin ağır olacağını içerir. Aslında böyle bir durum arz yönlü iktisat 1980’lerde ABD’de Ronald Reagan’ın başkanlık döneminde uygulandığında ortaya çıkmıştır. Planlananın tersine vergi gelirinin ciddi bir biçimde düşmesine ve buna bağlı olarak bütçe açığının ciddi bir biçimde artmasına yol açan söz konusu uygulama, 1980’lerde ABD’de ekonomisinin maksimum noktanın sol altında yer alan bir noktada bulunduğu göstermiştir. Bu önemli tecrübe hesaba katıldığında, vergi haddindeki düşmenin vergi kaçaklarını azaltacağını ve bunun da vergi gelirlerinin artmasına ilave bir katkı sağlayacağını da ileri süren arz yönlü iktisadı ihtiyatla karşılamak gerekir.

1. Laffer Eğrisinin Teorik Temeli

Laffer eğrisi, vergi oranları ile vergi gelirleri arasındaki ilişkinin doğrusal olmadığını savunan bir teoridir. Temel mantık, aşırı yüksek vergi oranlarının çalışma, yatırım ve üretim motivasyonunu azaltarak toplam geliri daraltacağıdır. Böylece vergi oranlarının artırılması, belirli bir noktadan sonra vergi gelirlerinde düşüşe yol açar.

Bu yaklaşımın temel dayanakları şunlardır:

-

İkame Etkisi: Vergi oranlarının yükselmesi, çalışmanın getirilerini düşürür. Bireyler çalışma yerine boş zamanı tercih edebilir.

-

Gelir Etkisi: Daha yüksek vergiler, gelir hedefini korumak için bireyleri daha çok çalışmaya zorlayabilir; ancak bu etki sınırlıdır.

-

Vergi Kaçakları: Yüksek vergi oranları, kayıt dışı ekonomiyi ve vergi kaçakçılığını artırabilir.

-

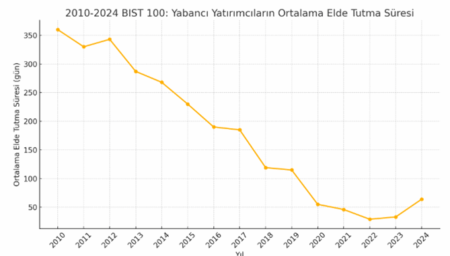

Yatırım Kararları: Yüksek vergiler, yatırımcıların risk alma eğilimini azaltır ve sermaye çıkışlarına yol açabilir.

Bu unsurlar birlikte değerlendirildiğinde, vergi oranlarının optimum bir seviyede belirlenmesi gerektiği sonucuna ulaşılır.

2. Laffer Eğrisinin Politika Açısından Önemi

Laffer eğrisi, özellikle arz yönlü iktisat perspektifinde büyük önem taşır. Arz yönlü yaklaşım, daha düşük vergi oranlarının ekonomik büyümeyi teşvik ederek vergi gelirlerini artırabileceğini savunur. Ancak bu yaklaşım, ekonominin hangi noktada bulunduğuna dair doğru bir tespiti zorunlu kılar.

-

Eğer ekonomi maksimum vergi geliri noktasının sağında ise, vergi oranlarının düşürülmesi vergi gelirini artırabilir.

-

Eğer ekonomi maksimum noktanın solunda ise, vergi indirimleri doğrudan vergi gelirlerinde kayba yol açar ve bütçe açıklarını büyütür.

Bu nedenle, Laffer eğrisi teoride cazip olsa da pratikte uygulanması dikkatli bir analiz gerektirir.

3. Ampirik Zorluklar

Laffer eğrisinin uygulanabilirliğini sınırlayan en önemli unsur, maksimum vergi gelirine ulaşılan optimum vergi oranının ampirik olarak tespit edilememesidir. Bunun nedenleri şunlardır:

-

Farklı Vergi Türleri: Gelir vergisi, kurumlar vergisi, tüketim vergisi gibi farklı vergiler ekonomiyi farklı biçimlerde etkiler.

-

Toplumsal Davranışlar: Farklı ülkelerde bireylerin çalışma, tüketim ve yatırım alışkanlıkları farklıdır.

-

Kayıt Dışı Ekonomi: Vergi oranları ile vergi kaçakları arasındaki ilişki doğrusal değildir; bu durum optimum noktayı belirlemeyi güçleştirir.

-

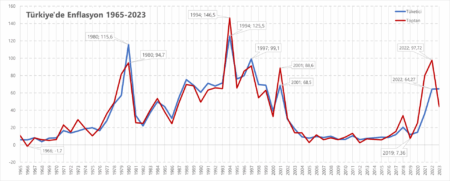

Makroekonomik Şoklar: Krizler, resesyonlar veya yüksek enflasyon gibi unsurlar vergi gelirleri üzerinde öngörülemez etkiler yaratabilir.

Sonuç olarak, optimum vergi oranı ülkeden ülkeye değişir ve zamanla da farklılaşabilir.

4. Tarihsel Örnekler

a) ABD – Reagan Dönemi (1980’ler)

Ronald Reagan yönetimi, arz yönlü ekonomi politikalarını uygulayarak gelir vergisi oranlarını ciddi şekilde düşürdü. Beklenti, düşük vergilerin yatırımları artırması ve ekonomik büyümeyi hızlandırarak toplam vergi gelirlerini yükseltmesiydi. Ancak, ekonominin Laffer eğrisinin maksimum noktasının solunda bulunması nedeniyle bu politika hedeflenen sonucu vermedi. Vergi gelirleri düştü ve bütçe açıkları hızla arttı. Bu deneyim, Laffer eğrisi teorisinin pratikte riskli olabileceğini gösterdi.

b) Doğu Avrupa Ülkeleri

2000’li yıllarda bazı Doğu Avrupa ülkeleri, tek oranlı gelir vergisi (flat tax) sistemine geçiş yaptı. Vergi oranlarının düşürülmesi, kısa vadede vergi tabanını genişletti ve kayıt dışı ekonomiyi azaltarak vergi gelirlerinde artış sağladı. Ancak bu sonuç, yapısal reformlarla desteklendiği için elde edildi; yani tek başına vergi indirimi yeterli olmadı.

c) Türkiye Örneği

Türkiye’de vergi oranlarında zaman zaman yapılan indirimler, özellikle Özel Tüketim Vergisi (ÖTV) ve Katma Değer Vergisi (KDV) gibi dolaylı vergilerde tüketim eğilimini canlandırarak kısa vadede gelir artışına katkı sağladı. Ancak kayıt dışı ekonomi yüksek olduğundan, bu etki kalıcı olmadı.

5. Modern Yaklaşımlar ve Eleştiriler

Günümüzde birçok iktisatçı, Laffer eğrisinin tek başına ekonomik politika belirlemek için yeterli olmadığını savunmaktadır. Bunun başlıca nedenleri şunlardır:

-

Gelir Dağılımı Etkileri: Vergi indirimleri genellikle yüksek gelir gruplarına daha fazla fayda sağlar, bu da gelir eşitsizliğini artırabilir.

-

Bütçe Disiplini: Vergi indirimlerinin beklenen etkiyi yaratmaması durumunda kamu maliyesi ciddi açıklarla karşı karşıya kalabilir.

-

Talep Taraflı Faktörler: Laffer eğrisi arz yönlü bir modeldir, ancak tüketim harcamaları gibi talep yönlü faktörleri ihmal eder.

-

Davranışsal Tepkiler: Vergi oranlarındaki değişiklikler, bireylerin ve firmaların motivasyonlarını öngörülenden farklı biçimde etkileyebilir.

Bu nedenlerle, Laffer eğrisi günümüzde tek başına değil, maliye politikalarının diğer unsurlarıyla birlikte değerlendirilir.

6. Laffer Eğrisinin Günümüzdeki Yeri

Laffer eğrisi, küreselleşme ve sermaye hareketliliğinin arttığı günümüz ekonomilerinde daha da karmaşık bir hâle gelmiştir. Sermayenin serbest dolaşımı, yüksek vergi oranlarının sermaye çıkışlarına yol açmasına neden olabilir. Bu durum, vergi rekabetini artırır ve ülkeleri daha düşük vergi oranlarına yöneltebilir.

Öte yandan, dijital ekonomi ve sınır ötesi ticaretin yaygınlaşması, vergi tabanlarının daralmasına yol açarak optimum vergi oranının belirlenmesini zorlaştırmaktadır. Dolayısıyla, modern ekonomilerde Laffer eğrisi hâlâ önemli bir referans noktası olmakla birlikte, daha kapsamlı bir makroekonomik çerçeve içinde değerlendirilir.

7. Sonuç

Laffer eğrisi, vergi oranları ile vergi gelirleri arasındaki doğrusal olmayan ilişkiyi açıklayan güçlü bir teorik çerçevedir. Ancak, uygulanabilirliği karmaşık ve risklidir.

-

Optimum vergi oranının doğru belirlenememesi, bütçe açıklarını büyütebilir.

-

Ekonominin bulunduğu noktanın doğru tespit edilmemesi, politikaların beklenenin tersine sonuçlar doğurmasına yol açabilir.

-

Vergi politikaları, gelir dağılımı, yatırım teşvikleri ve kayıt dışı ekonomi gibi unsurlar dikkate alınmadan tasarlanırsa, Laffer eğrisi tek başına anlamını yitirir.

Dolayısıyla, Laffer eğrisi maliye politikalarının tasarımında önemli bir araçtır ancak nihai kararlar ampirik analiz, bütçe dengeleri ve makroekonomik koşullar göz önünde bulundurularak verilmelidir.