Ortodoks iktisat yaklaşımında enflasyonla mücadelenin temel aracı faiz arttırımıdır ancak bunun uzun vadeli iktisadi maliyetleri ve arz üzerindeki yıkıcı etkileri tartışmalıdır. Peki enflasyonla BASEL-III‘ün öngördüğü başka araçlarla ve uzun vadeli zararı minimize ederek mücadele etmek mümkün mü?

Genel Mekanizma

Faiz ile önereceğimiz alternatif politika araçlarını mukayese etmeden önce genel mekanizmaya bir değinmek gerekiyor. Enflasyon nedir ve faizle nasıl düşürülür? Enflasyon ölçülen zaman periyodu için fiyatlar genel düzeyindeki artış hızı/oranıdır ve enflasyon düştüğünde mal ve hizmet fiyatları düşmez, sadece yükselme hızı düşer. Mal ve hizmet fiyatlarının istikrarlı bir biçimde artması bir ekonomi için istenen bir durumdur ve sağlıklıdır ancak burada anahtar kelime istikrardır. Fiyat artışı kontrolden çıkmamalı ve istenen aralıklarda gerçekleşmelidir.

Sağlıklı kabul edilen bu oran yapılan çalışmalar neticesinde gelişmiş ülkeler için %2, gelişmekte olan ülkeler için yaklaşık %5-%10 aralığında belirlenmiş. Genelde ülkelerin enflasyon hedefleri de buna paralel, bu rakamların çok üzerinde ya da altında enflasyon hedeflemeleri pek gözlemlenen bir durum değil.

Türkiye’nin sorunu yüksek enflasyon olmasına rağmen gelişmiş ülkeler bu sorundan, dönem dönem tam tersi şekilde etkilendiler. Örneğin Japonya’da 1990 yılından beri düşük enflasyon sorunu var ve bunu arttırmak için çeşitli politikalar uyguladılar. Bu yazıda düşük enflasyon sorununa değinmeyeceğiz zaten günümüzde ülkelerin neredeyse tamamı yüksek enflasyonla mücadele halinde. Pandemi dönemi için konuşursak, sorunun arz yönlü olduğu pek çok çalışmada vurgulanıyor.

Neden arz ya da talep olsa da her iki tip enflasyon aynı temel prensibe dayanıyor. Talep, potansiyel üretimden fazlaysa ya da potansiyel üretim istenen talebi destekleyecek kadar yüksek değilse enflasyon oluşur. Burada potansiyel kavramı kritiktir. Ekonomi hali hazırda istenen talebi destekleyecek kadar üretim yapmıyorsa ancak bu üretime ulaşacak kapasite kullanım oranları varsa enflasyon geçicidir ve talep hemen karşılanır. Üreticiler daha fazla üretir ve talebi karşılar ancak kapasiteyi aşan bir mal ve hizmet talebi varsa üreticiler kısa vade de daha fazla üretemez ve fiyatları yükseltir.

Şimdi bu dengede talebin artışını gözlemleyerek gerçekleşen bir enflasyona “talep yönlü enflasyon” diyen kişinin söylediği doğrudur ancak aynı anda arzın yetersiz olduğu da söylenebilir. Bu iddiaların ikisi de doğru olsa da ekonomide duruma ve kompozisyona göre enflasyona arz ya da talep taraflarından yaklaşarak farklı şekilde müdahale etmek gerekebilir. Peki enflasyonu düşürmek için hangi yönden müdahale etmemiz gerekir ve bunu tespit etmek için temel parametre nedir? Vadedir.

Kısa ve uzun vade arasındaki temel fark şudur. Talep her iki vade için esnek olsa da arz kısa vade de esnek değildir. Esneklikten kasıt arzın ya da talebin para politikasına ne ölçüde cevap verdiğidir. Para politikasını değiştirdiğinizde talebe kısa vadede ve anında etki edebilirsiniz ancak arz böyle değildir. Bir demir çelik tesisi 2 senede yapılıyorsa, bunu ne kadar kredilendirirsek kredilendirelim yine 2 senede yapılır. Bu uzun yatırım dönemlerinde ise enflasyonla mücadeleyi terk edemezsiniz. Bu yüzden kısa vade için talep kontrol edilmek zorundadır. Enflasyon üretim / arz kaynaklı olsa dahi talebin, arzın üzerine çıkması engellenmelidir. Aksi taktirde makro denge bozulur ve oluşan yüksek enflasyon uzun vadeli arz yönlü politikalarla da düşürülemez hale gelebilir.

Bu tip bir enflasyon ortamında ise uzun vadeli yatırımlarından yapılması imkansız hale gelir. Böylece kısa vadeli sorunlar uzun vadeli politikayı bozar. Buna dayanarak enflasyonun hangi yönden kaynaklandığını vadeye göre ayırabiliriz. Kısa vadeli olanlar talep yönlü, uzun vadeli olanlar ise arz yönlüdür diyerek kestirme bir şablon ortaya koyulabilir. Bu durumda enflasyonla tam bir mücadele için kısa vade de talebi daraltırken uzun vade de arzı arttırabileceğiniz enstrümanlarla müdahale edilmesi gerekir ve faiz bu kısa-uzun vade çelişkisini çözemediği hatta çelişkiyi beslediği için etkin bir para politikası aracı değildir.

Merkez bankaları faizi kullanarak enflasyona talep yönünden müdahale eder. Faiz artınca toplam talep azalır ve bu fiyatlara negatif yönlü etki eder. Böylece talep azalınca enflasyonda azalır. Peki bunun uzun vade etkileri nasıl olacaktır? Faizlerin artması yatırımları uzun vade de negatif etkiler hatta uzun vade de yatırımlar tüketime göre talepten daha radikal bir şekilde azalabilir.

Faiz artışı farklı kredi türlerine farklı etkilerde bulunur. Yatırım kredileri (konut dahil) faize karşı tüketici kredilerinden daha duyarlıdır. İşletmeler, operasyonel nakit akışlarını müdafaa etmek için işletme sermayesini kredilerle besler ancak uzun vadeli kapasite genişletecek yatırım kredilerinden uzak dururlar ve yatırımları arttırmak için para politikasının gevşemesini beklerler.

İşletmelerin projeksiyonları, vizyonları miyoplaşır ve büyüme eğilimleri yerini hayatta kalma endişelerine bırakır. Konut kredilerine olan talep azalır, böylece konut talebi azalır. Satışları yavaşlayan konutlar taahhüt şirketlerinin daha az konut üretmesine neden olur ve yatırım döngüsü bozulur.

Sonuç itibariyle kısa vade de talebi kırarak enflasyonu düşürmek için yapılan faiz arttırımı uzun vade de arzın gelişmesini engelleyerek toplam yatırımları düşürür ve arz yönlü daha fazla enflasyon problemine neden olur. Peki uzun vadeden kısmen vazgeçerek makro stabiliteyi sağlasak daha sonra yavaş yavaş genişleyerek arz yönlü politikalar üretsek. Bu mümkün mü ve ölçüsü nedir? Bunun cevabı enflasyonu ne kadar sürede istenen seviyeye çekebileceğimizle alakalıdır.

Kısa vade ne Kadar Kısa?

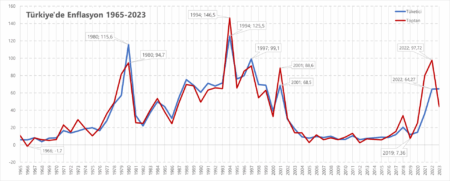

Gelecek yılda enflasyonun istediğiniz noktaya gelip gelmeyeceğini enflasyonun oranından önceki tecrübelere dayanarak biliyoruz. Uzun bir süre %10’un üzerinde seyreden bir enflasyon oranının istenen noktaya gelmesi 3 yıldan uzun sürebiliyor.

Birleşik devletler ‘70’li yılların son dönemlerinde %15’in üzerinde gerçekleşen enflasyonu üç yıldan uzun bir sürede istenen noktaya getirebilmiştir. Türkiye’de yapılan orta vadeli program çalışmalarında da aynı süreler tahminlenmiştir. Bu durumda “kısa vade” kavramı ortadan kalkmış oldu. Kalıcı hale gelmiş bir enflasyonu düşürmek 3 yıldan fazla sürecekse burada kısa vadeden bahsedemeyiz ve uzun vadede arz üzerinde yıkıcı etkileri olmayacak bir şekilde faizi temel politika aracı yaparak enflasyonu düşüremeyiz.

Basit bir örnekle bunu netleştirirsek. Politikaya başladığımız t = 0 noktasında ülkenin potansiyel üretim kapasitesi 100 birim olsun. Faizle talebe müdahale ettik ve talebi 90 seviyesine çekerek fiyatların düşmesini sağladık. Ancak faizler yükseldiğinde toplam yatırımlar ve buna bağlı olarak potansiyel üretim kapasitesi azaldı. Gelecek yıllarda da enflasyonu düşürmeye devam etmek için talebi 90 seviyesinde kontrol altında tutmalıyız, bir sonraki yılda böyle.

Bu durumda önümüzdeki 3 yıl süresince ticari ve endüstriyel ünitelerin potansiyel üretim kapasitelerinden daha düşük satış yapmalarını bekliyoruz. Bu gerçekleştiğinde mutlaka bazı üniteler iflas edecek ve toplam potansiyel üretim kapasitesi de talebin bulunduğu noktaya kadar azalacak yani 90 seviyesine.

Fark ettiyseniz bu durumda, gelecek yıllarda enflasyonu düşürmek için talebi 90 seviyesinin de altına çekmemiz gerekecek, felaket döngüsü burada başlıyor. Ekonomi giderek küçülürken şirketler kapanıyor, işgücüne katılım ise giderek azalıyor. Daha da tuhafı bu politikanın bir müesses nizam tarafından değil de, demokratik bir rejimdeki seçilen karar vericiler yani politikacılar tarafından uygulanması bekleniyor. Yani seçilmişe o veya bu şekilde bağlı (demokratik bir rejimde MB bağımsızlığı diye bir şey pratik olarak mümkün değil) Merkez Bankası’nın enflasyonu düşürmek için büyümeyi yok edip, işsizliği ve iflasları arttırdığı bir ekonomik konjonktürü seçilmiş hükümetin seyretmesi bekleniyor. Gerçekçi olmaktan hayli uzak bir senaryo.

2018 Tecrübesi Faizle Müdahale Neden Başarısız Oldu?

Gördüğünüz gibi faizi temel para politikası aracı yaparak enflasyonu kontrol etme fikri oldukça irrasyonel senaryolara dayanıyor. 2018’de ise enflasyona faizle müdahale etmeyi denedik ve herhangi bir sonuç alamadık. Ek olarak gelecek dönemlerde başta konut piyasası olmak üzere pek çok sektörde toplam arzı daraltmış olduk.

2018 yılında kur beklentilerin çok üzerinde tırmanmaya başlamıştı ve ciddi bir krize neden olmuştu. Buna müdahale için Merkez Bankası radikal bir faiz arttırımı yaptı ve yaklaşık bir yıla yakın bir süre herhangi bir faiz indirimine gitmedi. Bu hamle kısa vade de enflasyonu bir miktar düşürdü ardından büyük fatura çıktı. 2019 yılında konut üretimleri azaldı ve farklı sektörlerde de yatırımlar yavaşladı. Ardından bu durum uzun vade de pandemiden çıkış konjonktürü ile birleşti. Pandemiden çıkışta talep artmaya başlayınca aslında enflasyonun istenen ölçüde baskılanamadığı ve müdahalenin yatırımları yıkmak pahasına geçici sonuçlar verdiğini tecrübe ettik.

Sadece talebi daraltarak enflasyona yapılan müdahale neticesinde artmayan yatırımlar yükselen talebi karşılayamadı ve daha yüksek enflasyonla mücadele etmek durumunda kaldık. Tabi bu durum kredi genişlemesi ile desteklendi. Politika faizinin enflasyona temel müdahale aracı olmaması ile para politikası olmaması farklı şeylerdir ve faizin daralma için kullanılmadığı durumlarda genişleme yerine alternatif araçlarla müdahale gerekir.

Peki faizi temel para politikası aracı olarak önerenler bu farkı bilmiyor mu? Bir kısmı biliyor bir kısmı bilmiyor. Bilenlerin stratejisi ise daha farklı bir senaryoya dayanıyor. Onların amacı ithal malların fiyatlarını düşürerek enflasyonla mücadeleyi hızlandırmak.

Enflasyonla Mücadelede Sıcak Para Fikri

İthal malların fiyatının nispi olarak gerilediği bir ortamda enflasyonu talebi fazla boğmadan da düşürebilirsiniz. Peki ithal malların fiyatları nasıl düşer? TL’nin dövize karşı değerlenmesiyle. Bunu nasıl sağlayabiliriz? Türkiye’de döviz arzını arttırarak, ne kadar kolay ve fazla döviz bulunabilirse TL o kadar değerlenir ve ithal mallar o kadar ucuzlar.

Peki döviz arzı nasıl artacak? Bunun makro ölçekte tek yolu Türkiye’ye yabancı sermaye akımlarının artmasıdır. Yani sıcak para olarak bildiğimiz konu. Yabancıların Türkiye’ye döviz arzını arttırması. Bunun sadece doğrudan yatırımlar yoluyla olması gerekmez, yani yabancı Türkiye’ye döviz arz etmek için fabrika satın almak ya da yapmak zorunda değildir. Dolarını burada bozarak TL’ye yatırsa ve bir bankada tutarak faiz geliri elde etse bile yeterlidir. Aslında sıcak para, doğrudan sermaye yatırımlarından ziyade bu kısa, orta vadeli döviz arzlarına referans veren bir kavramdır.

Paranın değerlenmesiyle ucuzlayan ithal mallar ülke içindeki mal ve hizmet fiyatlarını düşürür. Böylece faiz arttırımı neticesinde elde ettiğiniz sıcak para enflasyonu düşürmeye yardımcı olur ve talebi çok daraltmadan enflasyonu düşürebilirsiniz. 2003-2006 yılları arasında bu bahsettiğimiz formül uygulandı, 2002 yılındaki ekonomik krizle 1,6 seviyelerine kadar yükselen dolar 1,1’e kadar düştü ve ithalat kolaylaştı.

Elbette bu politikanın başında yine talebin daraltılmasını gerekli kılıyor. Talep ve enflasyon gerilerken TL değer kazanıyor. Yurt dışı sermaye akımları da yüksek faizli ve değerlenen TL’ye akmaya başlıyor. Peki bu formülde enflasyon düşerken TL’nin değeri nasıl artıyor?

Bir ülkedeki merkez bankası faiz arttırdığında para arzı doğal olarak düşer ve kredilerin genişlemesi yavaşlar. Burada paranın neredeyse %90’ının krediler karşılığında bankada tanımlanan mevduat olduğunu hatırlatalım. Elbette arzı düşen şeyinde fiyatı artar böylece TL değer kazanır. Para arzındaki büyüme azalınca talepte kaçınılmaz olarak düşecektir. Bildiğiniz gibi talebi düşen şeylerinde fiyatı düşer. Böylece enflasyon azalır.

Gördüğümüz gibi burada ana fikir, talebi para politikası ve yüksek kurla bir miktar azaltarak TL’ye yatırım yapmayı cazip hale getirmek. Bunu yaparak yabancı yatırımcı bekliyoruz ve yabancılar bu politikanın korunacağına ve enflasyonun düşeceğine ikna olduklarında dolar arz etmeye başlıyorlar. Artık bu noktadan sonra talebi 3 yıldan daha uzun bir süre sürekli olarak boğmak zorunda değiliz. Talebi artık kısmıyoruz, kur düştükçe ithalat daha da ucuz hale geliyor ve enflasyon düşmeye devam ediyor.

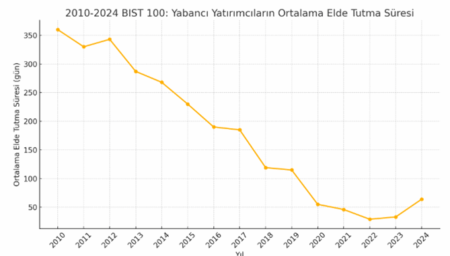

Peki bugün kur yükselmesine ya da stabil hale gelmesine rağmen neden yabancı yatırımcı gelmiyor, Aksine tahvil ve hisse senetlerinden çıkıyor? Sebebi basit : Yüksek enflasyon. Enflasyon düşmediği sürece kurun tekrar yükseleceği beklentisi var. Bu da dolar arz ederek TL’ye yatırım yapanların zarar etmesi anlamına geliyor. Bu ciddi sakıncaları olan ancak kendini ispatlamış ve işe yarar bir hikaye. Bu mekanizmayı bilelim risklerini ise başka bir yazıda ele alacağız. Ayrıca elimizde kullanmadığımız daha etkili yöntemler ve enstrümanlar var.

Kaldıraç Kısıtları

Talebi düşürürken yatırımları azaltmamak mümkün mü? Daralma sadece borç verinin yani bankaların arz isteğini düşürerek olmak zorunda değil. Bu durum iki yönlü ve kredi talebini, borçlanan yani talep eden tarafına müdahale ederek de azaltabilirsiniz. Borçlananın kaldıracını düşürerek para politikası üretmek böyle bir alternatif. Peki kaldıraç ne demektir? Basitçe borç/özkaynak oranıdır. Bu oran yükseldikçe borçlunun geri ödemesi riski yükselir.

Eğer borçlunun kaldıracına bir üst sınır getirirseniz, borç talebini düşürmüş olursunuz. Bu müdahaleyi borçlanan tarafında yaptığınızda enflasyonu ve faizleri aynı anda düşürebilirsiniz. Artık talep düşerken, faizler düşmesine rağmen borçlanma talebi azalacaktır çünkü faiz düşük bile olsa belli bir kaldıraç oranının üzerindeki borç talep edenler kredi alamayacaktır. Bunu borç veren tarafında yapsaydık enflasyon yine düşecek ancak faizler yükselecekti.

İlk olarak bankaların kaldıraçlarını kısıtladığımız senaryoya bakalım;

Bankaların kaldıraç oranları yani borç/özkaynak oranları hali hazırda BASEL ve ilgili mevzuatlarda belirtilen sermaye yeterlilik rasyoları ile kısıtlanmış haldedir. Buna göre bankalar her 100 TL krediye karşılık 10 TL sermaye bulundurmak zorunda olsun. Banka 100 TL’nin üzerinde kredi vermek isterse sermaye arttırmak zorundadır. Piyasadaki kredi talebinin de böyle olduğunu varsayalım yani 100 TL krediye karşılık 110 TL kredi talebi var. Bu durumda banka krediye kim daha fazla faiz öderse, ona kullandıracaktır ve kredilerin faizleri yükselecektir.

Bu durumda kaldıracı borcu talep eden tarafında kısıtlamak faizi düşürürken, borç veren tarafında kısıtlamak faizleri yükseltir. Banka perspektifinden verdiğimiz örnekten devam edelim. Bu kez banka 100 TL kredi dağıtma arzusundayken, kredi talebi 90 TL olursa (kaldıracı kısıtlayarak kredi alabilir kişi ve kurumları azalttık) banka 10 TL’lik satış olanağını atıl bırakmamak için faizlerini düşürerek yeni müşteri çekmeye çalışır. Böylece görüldüğü gibi kredi talebi, enflasyon ve faizler aynı anda düşer. Daha düşük faizler sayesinde de uzun vadeli yatırım olanakları kaybedilmez ve arz genişlemeye devam eder.

Bu politika ayrıca faizden farklı olarak kredilerin hedefe göre farklılaştırılmasına da olanak verir. Örneğin kaldıraç kısıtlarını yatırımlara uygulamayabiliriz böylece yatırımların kredilerden aldığı oran yükselir. Yatırımların artarak devam etmesi de gelecek dönemlerde arzın artmaya devam etmesini sağlar. Böylece hem ekonomi büyümeye devam eder hem de enflasyon düşer.

Bu senaryoda talep, arzdaki artışı gecikmeli olarak izlemesi bile enflasyon düşüşü için yeterlidir. Uzun vadeli politika ise yatırımlara ve arzın genişletilmesine yönelik olarak verilen kredilerin toplam kredilerin aldığı payı sürekli arttıracağı için büyüme oranları da bundan etkilenmez(artar). Bu tip bir araç daha etkili değil mi?

Burada Ortodoks para politikası ile bahsettiğimiz politika arasındaki temel ayrım şudur: Ortodoks politika enflasyonu sadece kısa vade de ele alır. Faiz değişimi ile uygulanabilecek bir politika enflasyon %5’in altındayken ve bir yılı geçmeyecek bir sürede istenen hedefe getirilebilecekken uygulanabilir. Uzun vadeyi ise ele almaz ve 3 yılın üzerinde sürecek bir talep daralmasının arz üzerindeki sonuçlarını, olası politizasyon etkilerini ihmal eder. Merkez Bankası bağımsızlığı olarak ele alınan meselede bağımsızlığı sağlayacak olan en nihayetinde halktır ve bağımsızlığın somut dayanağı istendiği zaman değişebilecek bir kanundan ya da mevzuattan ibaret olacaktır. Bu asla anayasal bir garanti ya da anayasanın değişmez bir maddesi değildir.

Talep ve Arzın, Uzun ve Kısa Vadenin Aynı Anda Yönetimi : Harmonizasyon

Talep ve arzı eş zamanlı olarak ve farklı vadeler için yöneten bir para politikası, görüldüğü gibi enflasyonu faize nispeten çok daha uygun maliyetlerle düşürür. Yatırımlarla arzın genişlemesi devam ettiği ve korunduğu müddetçe, talebi daraltma oranınızda giderek düşüyor ve büyümeyi koruyabiliyorsunuz. Ek olarak faizin tek dezavantajı uzun vadenin ihmali değil, içinde bulundurduğu negatif döngüselliğin analize alınmaması.

Ülke ekonomileri lineer ve düzenli bir şekilde büyümezler. Farklı etkilere bağlı olarak ekonomik aktivitenin canlandığı ya da yavaşladığı dönemler olur, sağlıklı bir ekonomi politikasının hedefi ise bu canlanma ve yavaşlama dönemlerindeki anomalileri törpülemektir. Bir sene %8 büyüyüp ertesi yıl %4 küçülen ve dengesiz döngülere sahip olan bir ekonomi sağlıklı ve yaşaması gereken ticari üniteleri yıkar.

Amaç net olsa da Merkez Bankaları her dönem ve senaryoda başarı yakalayamazlar. Yüksek enflasyon da Merkez Bankası’nın kötü performansını gösteren bir nevi yıl sonu karnesidir. İstenmeyen düzeyde enflasyon gerçekleşmişse talep kontrol edilememiştir ya da arzın arttırılmasında istenen ölçüde başarı yakalanamamıştır.

Diyelim ki içinde bulunduğumuz enflasyonun temel sebebi Covid’den kaynaklanan arz kısıtları. Pek çok şirket kapanmalar nedeniyle iflas etmiş ve toplam üretim düşmüş olsun. Bu politika açısından bir şey değiştirecek mi? Hayır. Yine yapılması gereken belli arz ve talebi, farklılaşan vadeler için harmonize bir şekilde yönetmek.

Enflasyonun arzdan kaynaklandığını tespit edip politika üretmez ya da müdahale etmezseniz ataletle birlikte enflasyon yükselmeye devam eder ve uzun vadeli politikayı da bozar. Uzun vade de talebi daha uzun sürelerde ve daha yüksek miktarlarda baskılamak gerekir. Bahsedilen negatif döngüsellik problemi budur.

Diyelim ki enflasyonu indirmek için talebi baskılamaya karar verdiniz, ekonomi ise halen büyüme evresinde ancak politikanız nedeniyle bir noktada daralmaya başlayacak. Peki o nokta neresi? Uygulamadan önce, olası etkilerin türevini hesaplayabilir misiniz? Mümkün değil. Talebi daraltacak faiz oranını öngörmeye çalışarak politika yapıyorsunuz.

Politika faizini yükselttik diyelim, bu durumda bankalar ne yapacaklar? Öncelikle mevduatların faizlerini arttıracaklar ancak bir süre gözlemledikten sonra anladık ki kredilerin faizlerini yükseltmediler. Bunun sebebi ise hızlı büyüyen, sıcak bir büyüme ortamında kredi verme eğilimlerinin yüksek olması. Politika faizi istenen amaca ulaşmadı. Bankalar bu uygun ekonomik ortamda karlarını maksimize etmeye çalışıyorlar o yüzden olabildiğince fazla kredi verme eğilimindeler. Gelirlerde yükseliyor ve krediyi alanlar yükselen gelirleriyle, ödeme ya da finansman sorunu yaşamıyor, batık oranları düşük. Yükselen mevduat faizleri de bu ortamda çok ciddi bir sorun değil. Banka sürümden kazanırken yükselen mevduat maliyetlerine katlanıyor ancak kredi faizlerini daha yavaş yükseltiyor. Mevduat faizleri para politikasına karşı daha esnek kalırken, asıl hedef olan kredi faizleri daha sert kaldı.

Elbette politika yapıcı olarak bizim bundan henüz haberimiz yok. Belli bir süre geçtikten sonra verileri toplayıp durumu inceliyoruz ve fark ediyoruz ki faizi yükseltmemize rağmen krediler arzu ettiğimiz seviyede azalmıyor. Pekala sorun değil demek ki yeterince faiz arttırmadık. O zaman biraz daha faiz arttırıp yeni belirlediğimiz oranın sonuçlarını gözlemleyeceğiz. Bunun için bir süre daha geçecek. Tekrar verileri topladık ve uygun oranı yakaladığımızı tespit ettik, krediler daralıyor ve politika işliyor. Her şey yolunda mı? Değil.

Bu kez negatif döngüsellik dediğimiz şey ters yönlü olarak daralma lehine sapma oluşturur. Belirlediğimizi yeni politika faizi istenen kredi daralmasını sağladı değil mi? Aslında geçen dönemin verileriyle uygun olduğunu düşündüğümüz faiz oranı artık istemediğimiz kadar yüksek bir seviyede. Peki neden ve mekanik nasıl işliyor?

Bankalar artık ekonominin soğuyacağını ve kredi alanların ödemelerinin daha güç hale geleceğini, batık oranlarının artacağını biliyorlar. Onlarda rasyonel bekleyişler içerisinde, bu durumda kredi verme eğilimleri giderek azalır ve aslında optimum zannettiğimiz faiz oranı aşırı yüksektir. Gerçekte doğru ya da yanlış diye belirleyeceğimiz bir politika faizinden bahsetmek hayli güç görünüyor. Merkez Bankası için senaryolar belirsiz ve veriler gecikmeli, optimum zannettiğimiz yeni faiz oranı eğer aşırı daralmaya ve resesyona neden olduysa bunu bir iki çeyrek sonra fark edeceğiz. Kaldıraç kısıtlarında ise bu negatif döngüsellik bulunmuyor. Temel neden krediyi talep edenin kaldıracını kısıtlayarak ne ölçüde bir daralma yaşanacağının önceden tahminlenebilir olmasıdır.

Sonuç

- Enflasyonla mücadelede Ortodoks yol olarak bilinen faizin arttırımı ve bunlar arasındaki ilişkiler üzerinden iddialara kısa vade için doğrudur. Vadeyi belirleyende enflasyon oranı ve buna bağlı olarak talebi daraltma sürenizdir. %10’un üzerindeki bir enflasyonla mücadele de uzun vadeli ilişkinin analiz edilmesi gerekir.

- Ortodoks yaklaşımda, faiz enflasyon ilişkisi üzerine uzun vadeli bir ilgi yoktur ve politikada ihmal edilir. Yatırımlar uzun vade de faizlerden etkilenir ve faiz arttırımı uzun vade de potansiyel üretim kapasitesini daraltarak daha fazla enflasyona neden olur.

- Uzun vade de faiz arttırımı enflasyona neden olsa da kısa vade de talebi doğru yönetemezseniz ve faiz azaltarak ya da kredi genişleterek beslerseniz uzun vadeli politikayı bozarsınız. Kısa vade de talep yönetilmek zorundadır.

- Faizle her iki vadeyi ve kredi dağılımını farklılaştırarak yönetemezsiniz. Her iki vadeyi daha etkin ve uyumlu yönetebileceğiniz alternatif araçlar bulunmaktadır. Bunların ekonomik maliyeti ve etkinliği faizden çok daha uygundur.