Taylor kuralı, Amerikalı iktisatçı John B. Taylor tarafından geliştirilmiştir. Günümüzde merkez bankası politika yapıcıları iktisadi ortamdaki değişikliklere genellikle kısa dönem nominal faiz haddini – gecelik faiz haddini ( i ) değiştirerek tepki gösterirler. Amerikalı iktisatçı John B. Taylor, Amerikan Merkez Bankası’nın ( FED ) 1987 – 1992 dönemi politika uygulamalarına ilişkin verileri inceleyerek, FED politika yapıcılarının iktisadi ortamdaki değişikliklere kısa dönem nominal faiz haddi üzerinden nasıl tepki gösterdiklerini açıklamayı amaçlayan ve Taylor Kuralı diye isimlendirilen bir para politikası geliştirmiştir.

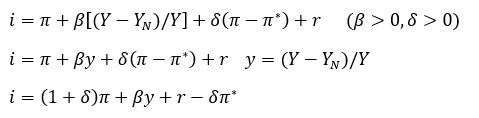

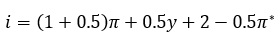

Taylor kuralına göre merkez bankası politika yapıcıları reel GDP Y doğal GDP ‘den Y(n) ve fiili enflasyon haddi (π) hedeflenen enflasyon haddinden (π*) büyük iken, kısa dönem nominal faiz haddini yükseltir. Taylor kuralı aşağıdaki denklem ile ifade edilir;

Taylor kuralı denkleminde yer alan i kısa dönem nominal faiz haddini, Y fiili reel GDP’yi Y(n) doğal GDP’yi, fiili enflasyon haddini, π* hedeflenen enflasyon haddini ve r kısa dönem reel faiz haddini temsil eder. Enflasyon haddi değiştiğinde merkez bankasının nominal faiz haddinde ne kadar değişiklik yaptığını belirtir.

Robert Taylor ABD ekonomisi için uzun dönem ortalama faiz haddini r = %2, β ve θ katsayılarının her ikisini ise 0.5 olarak hesaplamıştır. Bu yüzden de Taylor kuralını ABD ekonomisi için aşağıdaki gibi ifade etmiştir;

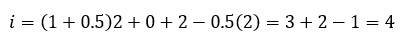

Taylor kuralı denklemine göre hedeflenen enflasyon haddinin örneğin %2 olduğu (π* = 2) ve hasılanın da doğal hasılaya eşit olduğu ( y = 0 ) bir durumda, FED yetkilileri enflasyon hedefine ulaşmak için (π = π* = %2) kısa dönem nominal faiz haddini %4 olarak belirler;

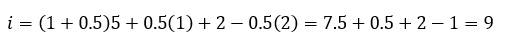

Buna karşılık hedeflenen enflasyon haddinin yine % 2 olduğu (π* = 2) ve hasılanın da doğal hasıladan yüzde bir büyük olduğu ( y = 1)bir durumda, fiili enflasyon haddi %5 olarak gerçekleşiyorsa (π = 5) FED yetkilileri bu defa kısa dönem nominal faiz haddini yüzde dokuz olarak belirler;

Robert Taylor’un ABD ekonomisi için yazdığı yukarıdaki denklem daha genel bir biçimde değerlendirilirse, Taylor’a göre enflasyon haddi (π) %1 arttığında Fed kısa dönem nominal faiz haddini % 1.5 arttırır: ( 1+ 0.5) π = ( 1 + 0.5 )1 = 1.5. Buna karşılık reel hasıla doğal hasılayı % 1 aştığında FED kısa dönem nominal faiz haddini % 0.5 arttırır: 0.5 x y = ( 0.5 ) x 1 = 0.5. Taylor’a göre bu analiz, FED’in para politikasının operasyonel hedeflerinden biri olan kısa dönem ( gecelik ) nominal faiz haddine ilişkin olarak izlediği politikayı anlamlı düzeyde yansıtır. Taylor’un bu değerlendirmesi, Taylor kuralının geçerliğini test eden çalışmalarda ampirik olarak teyit edilmiştir.

Enflasyon haddi (π) % 1 arttığında FED’in kısa dönem nominal faiz haddini % 1 ‘den fazla arttırmasına Taylor kuralı denir. Enflasyon haddi % 1 arttığında FED’in kısa dönem nominal faiz haddini ( 1 + θ ) π kadar ( ABD için % 1.5 kadar ) arttıracağını söyleyen Taylor kuralı, Taylor prensibine otomatik olarak uyar. Bu açıdan bakıldığında Taylor kuralının enflasyon açısından istikrar sağlamasının nedeni, Taylor prensibidir.

Taylor kuralı, para politikasının sistematik bir çerçevede yürütülmesini sağlayan en önemli araçlardan biri olarak görülmektedir. Para politikası, özellikle 1970’li yıllarda yaşanan stagflasyon deneyimi sonrasında, keyfi veya tamamen takdir yetkisine dayalı kararların risklerini ortaya koymuştur. Bu bağlamda Taylor kuralı, para politikası yapıcılarına enflasyon ve çıktı açığı gibi makroekonomik göstergelere bağlı, daha öngörülebilir bir karar alma süreci sunar.

1) Taylor Kuralının Temel Mantığı

Taylor kuralı, merkez bankasının nominal faiz oranlarını iki temel değişkene duyarlı hale getirir:

-

Enflasyon açığı: Fiili enflasyonun hedeflenen enflasyondan sapması.

-

Çıktı açığı: Reel GDP’nin doğal seviyesinden sapması.

Bu iki unsur, hem fiyat istikrarı hem de istihdam düzeyi bakımından kritik önemdedir. Dolayısıyla Taylor kuralı, çift hedefli merkez bankacılığı anlayışının da bir yansımasıdır.

2) Taylor Kuralının Esnekliği

Taylor’un önerdiği katsayılar (β=0.5, θ=0.5) ABD verilerine dayansa da, farklı ülkelerde bu katsayıların değerleri değişebilir. Örneğin yüksek enflasyon yaşayan gelişmekte olan ekonomilerde, enflasyon açığına verilen ağırlık daha yüksek olabilir. Buna karşılık, resesyon dönemlerinde çıktı açığına verilen ağırlık artırılabilir. Bu durum, Taylor kuralının katı bir reçete değil, esnek bir rehber olduğunu gösterir.

3) Taylor Prensibi ve Enflasyon Beklentileri

Taylor kuralının en önemli teorik katkılarından biri, “Taylor prensibi” olarak bilinir. Buna göre enflasyon %1 arttığında, nominal faiz oranı %1’den daha fazla artırılmalıdır. Aksi halde reel faiz oranı düşer ve bu durum enflasyonu daha da körükleyebilir. Taylor prensibi, enflasyon beklentilerinin çıpalanmasında kritik rol oynar.

4) Ampirik Bulgular

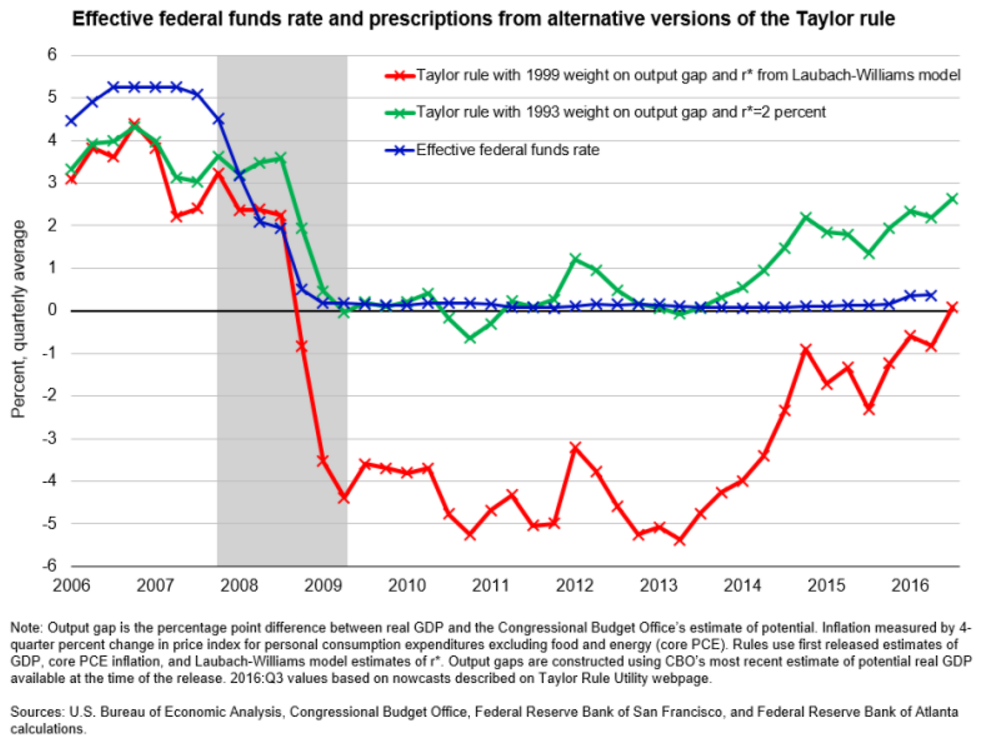

Taylor’un orijinal çalışması, FED’in 1987–1992 dönemindeki politikalarının Taylor kuralı ile büyük ölçüde uyumlu olduğunu ortaya koymuştur. Daha sonraki araştırmalar, özellikle 1980’lerin ortasından 2000’lerin başına kadar ABD para politikasının Taylor kuralına yakın seyrettiğini, bunun da “Büyük Ilımlılık” (Great Moderation) döneminde enflasyon ve çıktı dalgalanmalarının görece düşük olmasına katkı sağladığını göstermektedir. Buna karşılık 2000’lerin ortasında faizlerin Taylor kuralının öngördüğünden daha düşük tutulması, 2008 küresel finans krizine giden süreçte bir politika hatası olarak değerlendirilmektedir.

5) Eleştiriler ve Sınırlılıklar

Taylor kuralının güçlü yönleri olmakla birlikte bazı sınırlılıkları da vardır:

-

Gerçek zamanlı veri sorunu: Çıktı açığının doğru ölçülmesi zordur. Doğal GDP seviyesi kesin olarak bilinemediği için, çıktı açığı hesaplamaları revizyona açıktır.

-

Finansal istikrar boyutu: Taylor kuralı enflasyon ve çıktı açığına odaklanır, ancak finansal piyasalardaki balonlar veya kriz risklerini doğrudan dikkate almaz.

-

Sıfır alt sınırı: Nominal faizlerin sıfıra yakın olduğu dönemlerde (örneğin 2008 sonrası), Taylor kuralının önerdiği oran negatif çıkabilir. Bu durumda kural, uygulanabilirliğini kaybeder.

6) Geliştirilmiş Taylor Kuralları

Zamanla, finansal istikrarı ve döviz kuru gibi faktörleri de içeren daha geniş kapsamlı kurallar geliştirilmiştir. Örneğin bazı çalışmalarda, kredi büyümesi veya varlık fiyatlarındaki aşırılıklar Taylor kuralına ek değişkenler olarak dahil edilmiştir. Böylece merkez bankasının daha bütüncül bir politika izlemesi amaçlanmıştır.

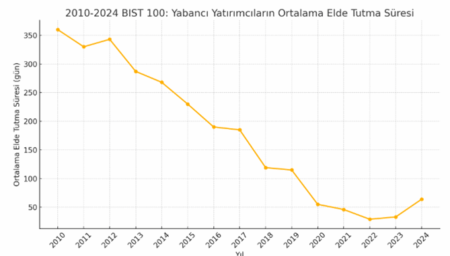

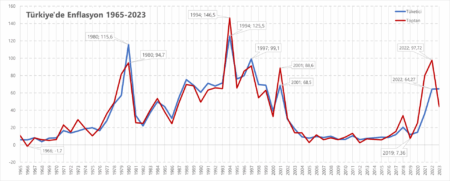

7) Türkiye ve Taylor Kuralı

Türkiye gibi yüksek enflasyon deneyimi yaşayan ekonomilerde Taylor kuralı, para politikası tartışmalarında önemli bir referans noktasıdır. Ampirik çalışmalar, Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) faiz kararlarının zaman zaman Taylor kuralından sapmalar gösterdiğini ortaya koymuştur. Özellikle 2018 sonrası dönemde, faizlerin kuralın öngördüğünden daha düşük tutulması, enflasyon beklentilerinin bozulmasına katkı sağlamıştır. Buna karşılık fiyat istikrarına odaklanılan dönemlerde Taylor kuralına daha yakın uygulamalar gözlenmiştir.

8) Sonuç

Taylor kuralı, modern para politikası düşüncesinin en önemli yapı taşlarından biridir. Hem merkez bankalarının hesap verebilirliğini artırır, hem de piyasa aktörleri için öngörülebilirlik sağlar. Ancak kuralın esnek bir rehber olduğu, her ülkenin kendi ekonomik dinamiklerine göre uyarlanması gerektiği unutulmamalıdır. Bu nedenle Taylor kuralı, bağımsız merkez bankacılığı ve veri temelli politika yapımı açısından kritik bir referans noktası olmaya devam etmektedir.