RSI , Göreli Güç Endeksi (Relative Strength Index) 1978 yılında trader J.Welles Wilder tarafından geliştirilmiş bir teknik göstergedir. İlk olarak Wilder’in trading alanındaki en bilinen eseri olan Teknik Trading Sistemlerinde Yeni Konseptler kitabında tanıtılmıştır.

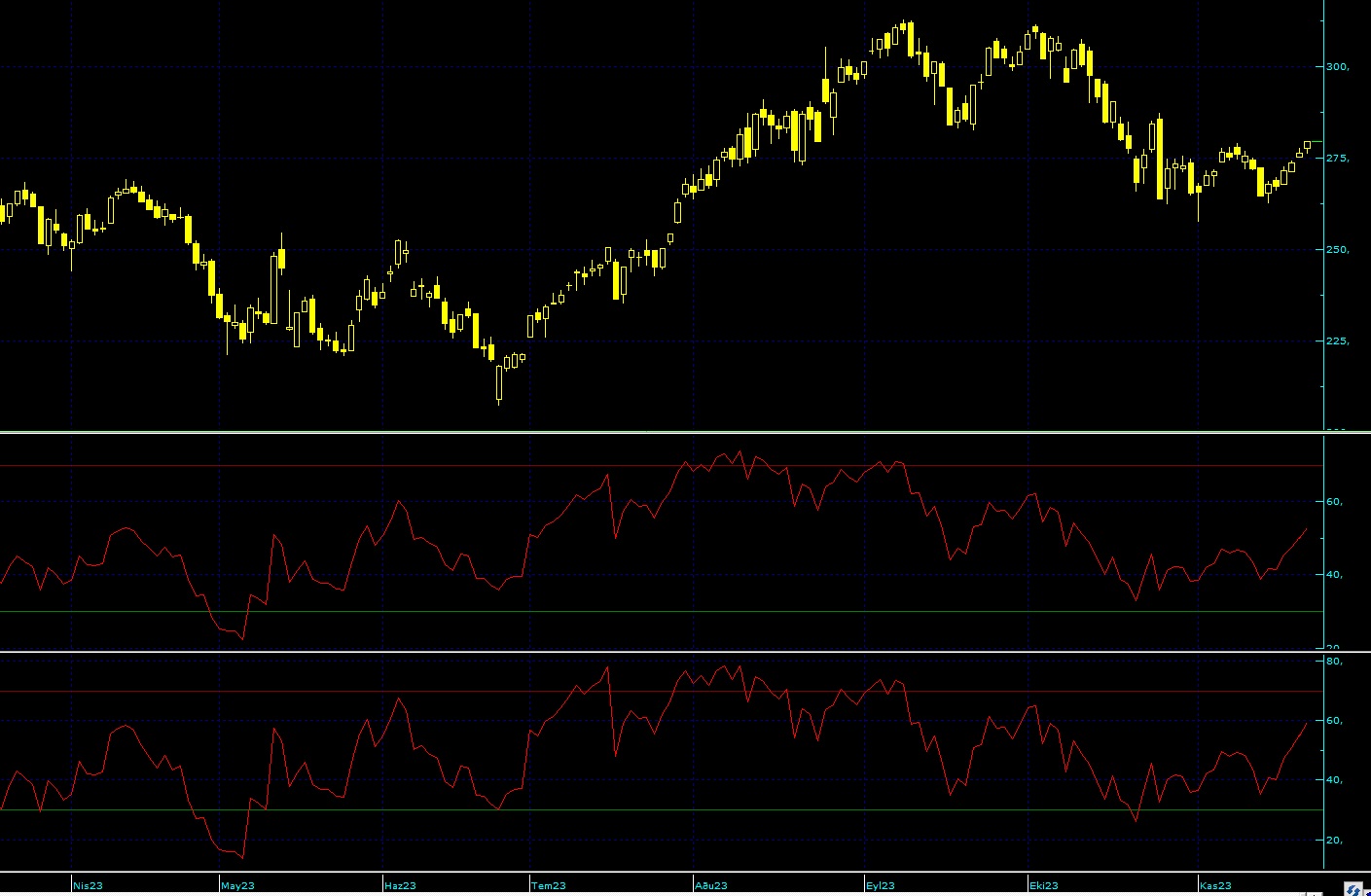

Göreli güç endeksi temelde bir osilatördür. Osilatörler, genellikle belli bir trend kanalı ya da yatay aralık içerisinde aşırı alım, aşırı satım sinyalleri üreten teknik göstergelerdir. RSI’da fiyatın göreli değişimini ölçerek 0-100 değerleri arasında bir değer üretir. Genellikle 30 değerinin altı aşırı satıma işaret ederken ,70 değerinin üstü aşırı alıma işaret eder. Trader osilatörü destekleyici verilerle yorumlayarak bu sinyallere göre alım-satım kararı verebilir.

Formülü

RSI aşamalı olarak hesaplanır ve temel değişken olarak ölçtüğü enstrümanın fiyatını kullanır. Hesaplanma metodu şu şekildedir:

X = RSI’in hesaplanmak istenen periyodu (En yaygın kullanım 14 periyoddur)

Ortalama Kayıplar(x) = Son x periyoddaki tüm düşüşlerin ortalaması

Ortalama Kazançlar(x) = Son x periyoddaki tüm yükselişlerin ortalaması

RS = Ortalama Kazançlar(x) / Ortalama Kayıplar(x)

RSI = 100 – 100 / ( 1 + RS )

Ortalama kayıp ve kazançların birden fazla hesaplama metodu olmakla birlikte RSI için yukarıdaki hesaplama adımları değişmez.

Kullanımı

Göreli güç endeksi 0-100 aralığında bir değer üretir. Değerin sıfıra yaklaşması satış yoğunluğunu gösterirken 100’e yaklaşması alımların yoğunlaştığını gösterir. 30 ve 70 seviyeleri en yaygın şekilde kullanılan sinyal ölçekleridir. Bu kullanıma göre RSI 30’un altına düştüğünde aşırı satım gösterir ve alım yapılmalıdır 70’in üzerine çıktığındaysa aşırı alıma işaret etmektedir ve satış yapılmalıdır. Alım ve satım için farklı teyit sinyalleri ya da destekleyici göstergeler kullanılabilir.

Kullanım traderın tercihlerine ya da önceliklerine göre değişkenlik gösterir. 14 dönemlik periyodun yanı sıra 9 ve 20 dönemlik periyodlarda da kullanım tercih edilmiştir. RSI’da periyod daraldıkça gösterge hızlanır ve daha fazla sinyal üretir, market gürültüsünden daha fazla etkilenir hale gelir. Periyod uzadığında ise grafik yumuşar ve sinyal sıklığı azalarak gösterge market gürültüsüne daha az duyarlı hale gelir.

RSI bir osilatör olduğu için kullanırken emirlerde mutlaka stop seviyeleri olması tavsiye edilir. Çünkü Göreli Güç Endeksinin üreteceği sinyaller doğası gereği trend karşısı sinyaller olurlar, aşırı-alım ya da satımın önemini kaybettiği şiddetli trend durumlarında traderı aniden piyasanın ters yönünde bir pozisyonda bırakabilir. Bu durumdan kaçınma için kullanılan bir şablonda önce piyasanın hacim, doğrusallık, oynaklık vb. parametrelere göre trend halinde olup olmadığını ölçümü ardından trend piyasası olmadığının tespitiyle birlikte RSI’in kullanımıdır. Trader burada teknik analizi iki aşamalı bir şekilde ayırarak göstergeyi uygular. Piyasanın yatay olduğuna karar verirse RSI sinyallerini alım-satımda daha güvenli bir şekilde kullanabilir.

Yapılan bilimsel çalışmalarda genel kanı RSI göstergesinin, işlem yapılan endeksin performansından daha iyi sonuç getirdiğidir. Relative Strength Index (RSI): A Technical Analysis Indicator for Stock Market Forecasting isimli çalışmada S&P endeksi 20 yıllık bir süreç için incelenmiş ve sinyalle alım-satımın endeks performansından daha iyi dönüş sağladığı tespit edilmiştir. Diğer taraftan 2008 krizi gibi beklenmedik büyük market şoklarında RSI ile yapılan işlemler tam tersi sonuçlar vermiştir. Bu çalışmalar önceki paragrafta göstergenin kullanımı için belirtiğimiz yatay ve trend market ayrımının önemini de ortaya koymaktadır.

Datakapital’in yaptığı RSI backtest çalışmalarında ise Borsa İstanbul gibi enflasyonun yüksek olduğu para birimleri ve varlıklarda RSI göstergesine göre yerel para birimi cinsinden alım-satım endeksin altında hayli kötü sonuç verirken, enflasyona ya da dolara göre düzeltme yapılarak kullanımın daha olumlu sonuç verdiği görülmüştür.

1) Diverjans (Uyumsuzluk) ve Failure Swing

RSI’ın en çok başvurulan gelişmiş okuması, fiyat ile osilatör arasındaki uyumsuzluklardır. Fiyat yeni bir tepe yaparken RSI daha düşük tepe oluşturuyorsa “ayı diverjansı” oluşur; trend gücünün zayıfladığına dair erken uyarı verebilir. Tersi durumda, fiyat yeni dip yaparken RSI daha yüksek dip üretirse “boğa diverjansı” sinyali doğar. Diverjanslar tek başına zamanlama aracı değildir; kırılma teyidi (ör. son salınım dip/tepe kırılımı) veya hacim/onaylayıcı fiyat deseni ile desteklenmelidir. Wilder’ın tanımladığı “failure swing” (RSI’ın 70 üstüne çıktıktan sonra önceki tepeyi geçememesi ya da 30 altında önceki dibi yenileyememesi) ise trend yorgunluğuna ilişkin daha katı bir yapısal işarettir.

2) RSI Rejim Aralıkları

Trend rejimlerinde RSI’ın tipik aralıkları değişir: yükseliş trendlerinde 40–50 bandı genellikle “destek bölgesi”, 80 civarı ise aşırı alım tavanıdır; düşüş trendlerinde ise 50–60 tavan, 20–30 taban gibi davranır. Bu çerçeve, 30/70 eşiklerine katı bağlı kalmak yerine rejime uyarlanmış dinamik eşikler kullanmayı mümkün kılar. Örneğin güçlü boğa rejiminde 30 eşiği beklemeden 40–45’te oluşan geri çekilmeler alım için yeterli olabilir.

3) Çoklu Zaman Dilimi (MTF) Yaklaşımı

RSI(14) günlükte boğa rejimi işaret ederken, kısa vadede RSI(9) saatlikte aşırı satım üretebilir. MTF yaklaşımı, üst zaman dilimi yönüyle hizalanan alt zaman dilimi tetiklerini seçerek yanlış sinyal olasılığını azaltır. Tipik şablon: “Haftalık RSI > 50 ve yükseliş; günlükte RSI geri çekilme sonrası 40–45 bölgesinden dönüş; 1–4 saatlikte tetikleyici kırılım.”

4) Volatilite ve Trend Filtresi ile Birlikte Kullanım

RSI, ATR tabanlı oynaklık filtresi veya basit bir trend filtresi (örn. fiyatın 200 periyotluk EMA üzerinde/altında olması) ile birleştirildiğinde hatalı karşı-trend girişler azalır. Yatay rejim tespiti (düşük ATR, dar Bollinger bantları, düşük R²/doğrusallık) sonrası RSI sinyallerinin ağırlığı artırılabilir; trend rejiminde ise yalnızca rejim yönündeki RSI setupları değerlendirilir.

5) Parametre Seçimi ve Aşırı Uyum (Overfitting)

9/14/20 gibi yaygın periyotlar evrensel çözümler değildir. Piyasa, enstrüman ve rejime göre ideal periyot değişebilir. Ancak geriye dönük testlerde periyot ve eşiklerle aşırı optimizasyondan kaçınmak gerekir. Zaman dışı (out-of-sample) doğrulama, yürüyen pencere (walk-forward) ve basitlik lehine seçim, RSI tabanlı stratejilerin genellenebilirliğini artırır. Çok sayıda eşik/filtre eklemek, kağıt üzerindeki getiriyi şişirirken canlı performansı zayıflatır.

6) Sinyal Tetikleri: Kesişim ve Yapısal Kırılımlar

Klasik 30/70 dönüşleri yerine, RSI’ın kendi içindeki yapı kırılımları (ör. önceki salınım tepesinin aşılması), merkez hattı (50) geçişleri veya kısa/uzun RSI ortalamalarının kesişimi zamanlamayı rafine eder. Merkez hattı üzerindeki kalış süresi trend sağlığına dair istikrar metriği olarak izlenebilir.

7) Risk Yönetimi ve Pozisyonlama

RSI sinyali, stop yeri belirlemeden bir anlam ifade etmez. Stop’lar fiyat yapısına göre (son salınım dip/tepe, volatiliteye göre ATR katı) konumlandırılmalı; tek işlem riski portföyün küçük bir yüzdesiyle sınırlandırılmalıdır. Rejimler arası geçişte (ör. yataydan trende) pozisyon boyutu azaltılmalı veya yalnızca rejim yönünde sinyaller alınmalıdır.

8) Uygulama Notları (Datakapital Perspektifi)

Yüksek enflasyon, kur rejimi ve temettü/bedelli etkileri gibi yerel dinamikler RSI’ın çıplak okunmasını zorlaştırır. Nominal TL bazlı getirilerde yanıltıcı sonuçlar görülmesi, dolarize veya TÜFE-ölçekli serilerle test yapmanın önemini gösterir. Ayrıca, sosyal medya duyarlılığı ve haber akışı gibi davranışsal değişkenlerle (ör. güçlü negatif/pozitif sentiment dönemlerinde RSI eşiklerinin esnetilmesi) birlikte kullanım, pratikte hatalı sinyalleri süzebilir.

Sonuç

RSI, doğru rejim teşhisi, çoklu zaman dilimi hizalaması, trend/volatilite filtreleri ve disiplinli risk yönetimiyle birlikte kullanıldığında etkili bir araçtır. Tek başına mutlak sinyal üreticisi değil, karar destek unsuru olarak konumlandığında değer yaratır. Özellikle Borsa İstanbul gibi oynak ve enflasyonist ortamlarda, veri dönüşümleri ve teyit mekanizmaları RSI’ın güvenilirliğini belirleyici hale getirir.