Türkiye’de Bankalar’da döviz üretebilir, döviz basma işlemini sadece ABD bankaları yapmaz. Bizim bankalarımız da döviz basar. Bu döviz içeride iş görür. Bununla ithalat yapılmaz. Bankaların bastığı dövizle KKM’de benzer özellikteler. KKM’de içeride iş görür ama yurtdışına KKM gönderip ithalat yapamazsınız.

Bu nasıl döviz böyle? İthalat yapılamıyorsa, bu dövizi kim neden alsın? Bu döviz kur arttığında kazanmanızı sağlar. İçeride de dövizden beklenen budur.

İçeride, döviz bir tarafın döviz açık pozisyona geçmesiyle basılır. KKM’de açık pozisyona geçen taraf devlet. Kur artınca, KKM sahibinin kur artışından kazancı devlet tarafından karşılanıyor. KKM’nin çalışmasını anlamayan kalmadı ama aynı şeyi döviz kredisi vererek bankalar döviz basarken söyleyemiyoruz.

Döviz kredisinde de KKM’deki mekanizma çalışıyor. Döviz kredisi çeken taraf açık pozisyona düşüyor. Banka döviz kredisi karşılığı döviz mevduatı ihraç ediyor. Döviz kredisini çeken döviz mevduatını harcadığında, döviz arzı ortaya çıkar. Döviz mevduatı, onu talep eden tarafından satın alınır. Kur arttığında, döviz mevduatı sahibinin kur kazancını döviz kredisi çeken ödemiş olur.

İçeride döviz basımı döviz pozisyonlanmasından ibaret. Bir taraf açık pozisyona geçince, döviz arz edilir. Bu dövizle ithalat yapılamaz. Ama pratikte ithalat yapılabilen, yapılamayan döviz diye bir şey yok. KKM ile ithalat yapılamadığının farkındayız. Ama bankadaki döviz mevduatı için aynı şey geçerli değil. Bunun nedeni, dövizler arasında geçişkenlik olması. Banka, döviz mevduatınızı yurtdışına göndermek istediğinizde, yurtdışına, yurtdışında geçerli döviz gönderir. Çünkü bankalar bastıkları döviz karşılığında döviz likiditesi bulundurur. Döviz likiditesi, yurtdışında geçerli döviz demek. Döviz likiditesine rezerv de denir.

Bankacılık sisteminden yüklü döviz çıkışı olmadığı sürece, likidite içeride döviz basılmasına mani değil. Çünkü, bankacılık kapalı sistem. Likit döviz bir bankadan çıktıysa, başka bir bankaya gitmiştir. Eksiği olan banka gün sonunda fazlası olan bankadan likit dövizi borçlanır.

Likit döviz temelde, nakit ve bankaların yurtdışı muhabirlerindeki döviz mevduatıdır. KKM’yi nakit döviz olarak çekemediğiniz için, KKM likit döviz ihtiyacı doğurmaz. Benzer bir uygulamaya, yurtiçinde basılan dövizler için de geçilerek, bu dövizlerin likidite ihtiyacı ortaya çıkarmasının önüne geçilebilir. Banka, döviz kredisini TL öder, TL tahsil eder. Böyle olursa, kişi döviz kredisini bankadan döviz olarak çekemez. Banka da döviz kredisi verince, döviz likiditesi yönetimi yapmak zorunda kalmaz. Likidite kısıtı da ortadan kalktığına göre, matbaayı çalıştırabiliriz.

Bankalar ne kadar döviz kredisi verirse, döviz mevduatı o kadar artar. İçerideki döviz talebi yine içeride karşılanmış olur. Yerleşiklerin döviz talebi döviz kurları üzerinde baskı oluşturmaz.

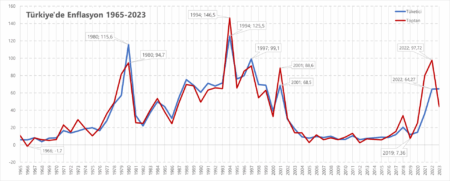

Yerleşiklerin döviz talebi içeride karşılandığında, döviz kurları üzerindeki baskının ortadan kalktığını KKM ile öğrendik. KKM ile devlet, döviz talebini içeride karşılayınca, döviz kurları sakinledi. Aynı mekanizma döviz kredilerinin önü açılarak da çalıştırılabilir. Eskiden böyleydi de. 2018 öncesi, firmalar döviz kredisi çektikçe içeride döviz arzı artardı. İçeriden döviz kurlarına baskı yaşanmazdı. 2018’de döviz geliri olmayan firmaların döviz kredisi çekmeleri yasaklandı. Bundan sonra, döviz kredileri azaldıkça azaldı. Döviz talebi de arttıkça arttı. Sonunda firmaların yerini devlet aldı. Firmalar yerine devlet açık pozisyona geçti. Döviz talebi karşılandı. Kur üzerindeki baskı hafifledi.

Bugün KKM’nin kaldırılması gündemde. KKM’nin yerini kısa vadede TL mevduat alamaz. Kişilerin yatırım tercihlerinin değişmesi zaman alır. Kısa vadede KKM azalacaksa, yerini ancak eskisi gibi döviz kredileri doldurabilir. Döviz kredilerinin önü açılmalı. Döviz geliri olan firmaların döviz kredisi çekmeleri teşvik edilmeli. Döviz geliri olmayan firmalar da belli limitler dahilinde döviz kredisi çekebilmeli. Bankaların da döviz kredisi vermeleri teşvik edilmeli.

KKM döviz kredileri ile ikame edilmezse azaltılamaz. Azaltma girişimleri sonuçsuz kalır. Yapılan denemelerde TL faizlerinin uçuk seviyelere çıktığı müşahade edilir. Bizim açımızdan KKM bir problem değil. Ancak, yine de KKM dışında içeride döviz arz edebilen araçlara ihtiyaç var. Gelinen noktada döviz talebinin sadece KKM ile karşılanması kolay görünmüyor. KKM’nin her halükarda döviz kredileri ile desteklenmesi gerekiyor.

Döviz Kredileri, KKM ve İçeride Döviz Yaratma Mekanizması

İçeride döviz yaratma kapasitesinin artırılması, hem döviz kurlarının istikrarı hem de finansal sistemin likidite yönetimi açısından stratejik bir öneme sahiptir. Bankacılık sisteminde döviz, yurtiçinde pozisyon açma mekanizmasıyla üretilir. Banka döviz kredisi verdiğinde, aslında piyasaya döviz likiditesi değil, döviz cinsinden bir alacak yaratır. Döviz kredisi çeken taraf açık pozisyona geçerken, karşılığında döviz mevduatı oluşur.

Bu noktada kritik unsur, bankaların döviz kredisi verdikleri anda döviz likiditesi yaratma zorunluluklarının olmamasıdır. Eğer sistemde döviz çekişi yoksa, döviz kredisi karşılığı üretilen döviz mevduatı içeride serbestçe el değiştirir. Bankacılık sistemi kapalı olduğu için, içeride yaratılan döviz likiditesinin dışarıya çıkma zorunluluğu bulunmaz. Bu mekanizma doğru yönetildiğinde, içerideki döviz talebi içeriden karşılanır ve kur üzerindeki baskı ciddi biçimde hafifler.

KKM ile Döviz Kredileri Arasındaki Temel Benzerlik

Kur Korumalı Mevduat (KKM), döviz talebinin içeride yönetilmesinde kritik bir araç olarak kullanıldı. KKM’nin çalışmasındaki temel mantık, kur artışı riskini devletin üstlenmesiydi. Döviz kredilerinde ise açık pozisyon riski kredi çeken tarafa aittir.

İki mekanizma arasındaki temel benzerlik, döviz arzının içeride yaratılmasında yatar:

-

KKM’de döviz talebi, kur farkını devlet üstlenerek içeride dengelenir.

-

Döviz kredilerinde ise, döviz talebi yine içeride üretilen döviz mevduatı üzerinden karşılanır ve kur farkını döviz kredisi çeken taraf öder.

Bu açıdan bakıldığında, KKM’nin yerini kısmen döviz kredileri alabilir. Ancak bunun için döviz kredilerinin önündeki yapısal ve regülasyon kaynaklı engellerin kaldırılması gerekir.

2018 Sonrası Kırılma Noktası

2018’de döviz geliri olmayan firmaların döviz kredisi kullanımına getirilen kısıtlamalar, içeride döviz arzının azalmasına neden oldu. Bu dönemde:

-

Döviz kredisi hacmi hızla geriledi.

-

İçeride döviz talebi aynı kaldığı veya arttığı için döviz kurları üzerindeki baskı büyüdü.

-

Firmaların yerini kısmen devlet aldı; açık pozisyon riski kamuya kaydı.

Sonuç olarak, kur istikrarı ancak KKM gibi olağanüstü araçlarla sağlanabildi. Oysa döviz kredileri üzerindeki kısıtlamalar gevşetilseydi, içeride döviz arzı artacak ve döviz kurlarındaki yükseliş baskısı çok daha sınırlı olabilecekti.

Politika Önerileri: Döviz Kredileri ile Döviz Talebini Yönetmek

Önümüzdeki dönemde KKM’nin azaltılması hedefleniyorsa, bu sürecin döviz kredileri ile desteklenmesi zorunlu görünüyor. Aksi takdirde, KKM’den çıkışın yarattığı döviz talebi doğrudan döviz piyasasına yönelir ve kurlar üzerinde sert bir baskı oluşur. Bu kapsamda üç temel politika adımı öne çıkıyor:

-

Döviz Kredilerinin Teşviki

Döviz geliri olan firmaların döviz kredisi kullanımında teşvikler sağlanmalı. Bu sayede içeride döviz arzı artar ve yerleşiklerin döviz talebi içeriden karşılanır. -

Döviz Kredilerinde Esnek Kriterler

Döviz geliri olmayan firmalara getirilen yasaklar, risk yönetimine uygun limitler çerçevesinde gevşetilmeli. Küçük ve orta ölçekli yatırımların finansmanı için belirli bir eşik seviyesinin altında döviz kredisi kullanımı serbest bırakılabilir. -

Likidite Yönetimi Modelinin Değiştirilmesi

Bankalar, döviz kredisi verdiklerinde likidite yükümlülüğünden muaf tutulabilir. Döviz kredileri TL cinsinden tahsis edilip TL olarak geri ödenirse, bankaların likit döviz bulundurma zorunluluğu ortadan kalkar. Böylece içeride döviz yaratma kapasitesi artar.

Sonuç: KKM’nin Yerine Döviz Kredileri

KKM, döviz talebini içeride yönetmekte başarılı oldu ancak sürdürülebilirliği sınırlı. KKM’nin azaltılması hedefleniyorsa, döviz kredileri aynı işlevi görecek şekilde yeniden yapılandırılmalıdır. Döviz kredilerinin önü açıldığında:

-

Yerleşiklerin döviz talebi içeride karşılanır,

-

Döviz kurları üzerindeki baskı hafifler,

-

Döviz rezervleri üzerindeki yük azalır.

Türkiye’nin 2018 öncesi deneyimi, döviz kredileri yoluyla içeride döviz arzının artırılabileceğini ve kur istikrarının sağlanabileceğini gösteriyor. Dolayısıyla, KKM sonrası dönemin başarılı yönetilebilmesi için yatırım dostu, likidite baskısı yaratmayan, kontrollü bir döviz kredisi stratejisi hayata geçirilmelidir.