Hedge fonları kişi ve kuruluşların finansal piyasalardaki işlemlerinden kaynaklanan risklerin, ilave birtakım finansal işlemlerin gerçekleştirmesi ya da araçların kullanması suretiyle azaltılmasına ya da tamamen ortadan kaldırılmasına duyulan ihtiyaçtan doğmuştur. Önceleri ‘finansal korunma’ sağlamaya yönelik yapılan işlemler zaman içerisinde başlı başına getiri elde edilen işlemlere dönüşmüştür. Yaşanan bu dönüşüm sonucunda ortaya çıkan yüksek getiriler bu fonları zamanla ‘finansal korunma sağlama’ amacından uzaklaştırmıştır. Dünyada finansal liberalizasyonun yaşandığı ve globalleşmenin hız kazandığı 1980’li ve 90’lı yıllarda hızlı bir büyüme gösteren ve 2004 yılında sayısı 8.000’i aşan, yönettikleri fonların büyüklüğü de 1 trilyon dolara yaklaşan bu sektör, hem ulusal hem de uluslararası piyasalarda ve ekonomilerde birtakım sorunları da beraberinde getirmiştir. Türleri ve yatırım stratejileri itibariyle geniş bir yelpazede faaliyet gösteren bu fonların yüksek getiri sağlamalarının altında, getirileri azaltıcı etkide bulunan vergi, denetim, karşılık ayırma gibi birçok yasal yükümlülükten bağışık şekilde faaliyette bulunmaları yatmaktadır. Ayrıca, yatırım stratejilerine göre değişmekle birlikte genellikle saldırgan ve spekülatif hareketlerde bulunmaları, hatta piyasa dinamikleri sağlam olmayan küçük ve orta ölçekli ekonomilerde piyasaları manipüle etmeye ve yönlendirmeye yönelik davranışlar sergilemeleri sayesinde getirilerini yüksek düzeylere çıkarabilmektedirler. Getirilerini maksimize etmek amacıyla kullandıkları yatırım stratejileri, getirinin düzeyine bağlı olarak üstlenilen risklerin de yüksek olmasını beraberinde getirmektedir.

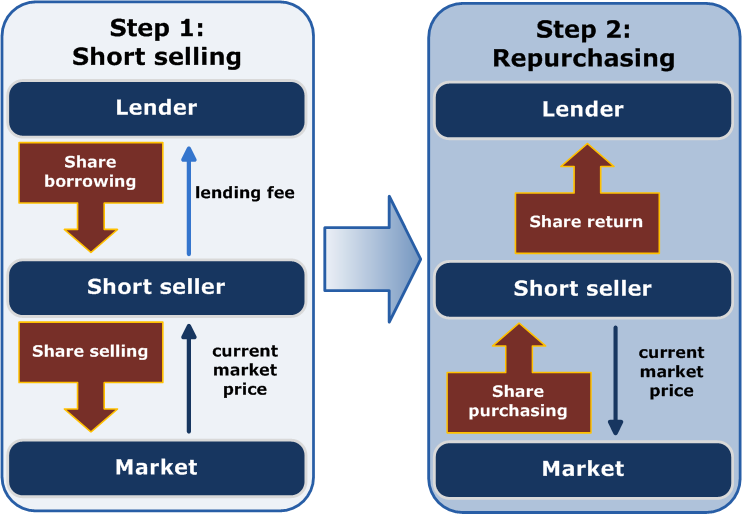

HF’lerin tarihi 1940’lı yıllara uzanmaktadır. İlk finansal korunma fonu 1949 yılında Albert Wislow Jones tarafından kurulmuştur. Jones, yatırımcılardan topladığı ve kendi tasarruflarını da dahil ettiği fonlarla hisse senetlerinden müteşekkil bir portföy oluşturmuştur. Oluşturduğu portföydeki riskleri finansal korumaya almak (hedge etmek) amacıyla Jones’un geliştirdiği yatırım tekniği; uzun pozisyondaki hisse senetlerine karşılık diğer hisse senetlerini açığa satış yapmak suretiyle karşı kısa pozisyon oluşturması, bu şekilde elindeki hisse senetlerinin genel piyasa riskini finansal koruma almak suretiyle ortadan kaldırması şeklindeydi. Jones, finansal korunma sağlama amaçlı açığa satışların yanında portföyün getirisini artırmak için finansal kaldıraç 2 etkisinden de yararlanmıştı. Jones’un geliştirdiği yatırım stratejileri ile sağladığı finansal korunma ve yatırım fonlarının gösterdiği yüksek performans uzunca bir süre kimsenin dikkatini çekmemişti. Ancak, 1966 yılında ‘Fortune Magazine’de yayımlanan ve Jones’un fonunun son on yıldaki yüksek getiri performansıyla bunun dayandığı yatırım stratejilerini anlatan bir makale 3 ile finansal korunma fonları (hedge funds, HF) finans dünyası gündemine girmiştir. Bu makalenin yayımının ardından, Jones’un yatırım stratejisi birçok yatırımcı için ilham kaynağı olmuş, bu tarihten itibaren benzer şekilde faaliyet gösteren fonların sayısı hızla artmaya başlamıştır.

HF’lerin tipik özelliklerinden ilki, belli bir yatırım stratejisi çerçevesinde çok esnek bir şekilde hareket etmeleri ile davranış ve tutum konusunda birbirlerinden büyük farklılıklar gösterebilmeleridir. HF’ler, global ölçekte faaliyet göstermekte, yeni piyasalar aramakta ve global ekonomideki büyük değişikliklere veya mikro ekonomik koşullardaki değişmelere yönelik olarak yaptıkları analizlere dayalı olarak spekülatif pozisyonlar almaktadırlar. HF’ler, ayrıca, beklenmeyen olaylara yönelik finansal iddialara girmeye (bet) eğilimli bulunmakta, haddinden fazla risk üstlenebilmekte, piyasa risklerine karşı kendilerini finansal korumaya almak suretiyle piyasalardaki fiyat hareketlerinden menfaat sağlayabilmekte ve finansal araçları yapılandırma veya yeni finansal araçlar geliştirebilme yeteneğine sahip bulunmaktadır. HF’lerin bir diğer tipik özelliği de, riskgetiri profilinin, fonun yatırım stratejisi tarafından belirlenmesi ve yatırım stratejilerinin dinamik olarak uygulanması nedeniyle, bu fonların riske göre ayarlanmış performanslarının değerlendirilmesinin çok zor olmasıdır. HF’lerin taşıyacakları finansal kaldıracın seviyesi, yatırımcıların risk alma tutum ve tercihlerinin sonucu olarak belirlenen alım satım stratejisine bağlı olarak farklılıklar göstermektedir (FSF, 2000, 2001, 2002).

Finansal piyasalar arasındaki sınırların büyük oranda ortadan kalkması spekülatif sermaye hareketlerini hızlandırmıştır. Sermaye hareketleri üzerine getirilen kısıtların da büyük oranda ortadan kalkması ve finansal faaliyetlerin global ölçekte gerçekleştirilmesi büyük uluslararası bankalarla birlikte yatırım fonlarının da hem sayı hem de yönettiği fonlar itibariyle hızla büyümesini sağlamıştır. Bu gelişmeler; vergi, hukuki yükümlülükler, düzenlemeler, kamuya açıklamada bulunma ve denetime tabi olma gibi yükümlülüklerden büyük oranda muaf bulunan ve bu sayede getiri oranları yüksek olan HF’lerin sayı ve yönettiği fon miktarında da hızlı bir büyümeyi beraberinde getirmiştir. HF’lerin, kamuya oldukça sınırlı düzeyde açıklamada bulunma yükümlülükleri nedeniyle, bu sektörün büyüklüğü konusunda net ve doğru bilgiler edinmek oldukça güçtür.

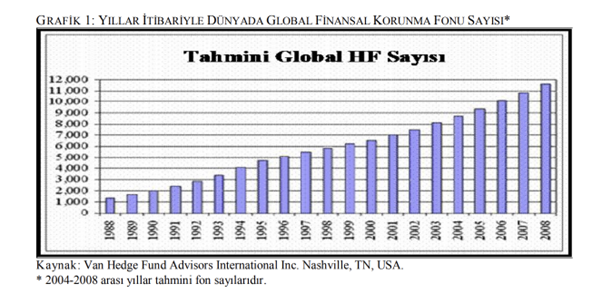

HF’lerin sayısı ve yönettikleri fonlar konusundaki mevcut bilgiler HF’ler tarafından farklı veri kaynaklarına gönüllü olarak sağlanan ve aralarında büyük farklılıklar bulunan bilgilerden oluşmaktadır. PWG raporuna göre, 1998 yılı ortalarında 25003500 civarındaki HF, sermaye büyüklüğü olarak yaklaşık 200300 milyar dolar ve aktif büyüklüğü 6 olarak da 8001000 milyar dolar civarındaki fonu yönetmektedir. Sektörü izleyen uzmanlara göre, son on yılda hızlı bir büyüme yaşayan sektörde HF’lerin yaklaşık % 80’den fazlası 100 milyon doların altında sermayeye sahip küçük şirketlerdir. CPO ve Commodity Futures Trading Commission (CFTC) verilerine göre ise, 1 milyar doların üstünde sermaye tabanına sahip fonun sayısı sadece birkaç düzine civarındadır (PWG, 1999; s.1). Grafik1’den de görüleceği üzere dünyada HF’lerin gelişimi, finansal korunma fonu fikrinin ortaya çıkmasından sonra oldukça hızlı bir seyir izlemiştir. Van Hedge Fund Advisors International Inc. verilerine göre tüm dünyada 1988 yılında 1.400 civarında olan global HF sayısı hızlı ve sürekli bir artışla 2003 yılında 8.000 sınırını aşmıştır. HF sayısında yaşanan bu artış trendi, 16 yıllık bir süre içerisinde yaklaşık 5,5 katlık bir artışı ifade etmektedir. Bu artış trendinin 20042008 arasında da devam etmesi ve fon sayısının 12.000’e ulaşması beklenmektedir.

HF’ler, genellikle tek bir ya da çok az sayıda yönetici ve ortak grubu tarafından idare edilmekte ve finansal kaldıraç ile türev araçların kullanımı konularında geniş hareket alanı sağlayan yetkilendirme içermektedirler. Bu durum, fon sahibi (yatırımcı) tarafından yetkilendirilen fon yöneticisinin haddinden çok risk almaksızın yükümlülüğünü yerine getirebilmesini zorlaştırmaktadır. HF’ler, genellikle, göreceli olarak kısa alımsatım işlemi geçmişiyle ve herhangi başka bir yatırım aracının getirisini referans almak yerine önceden belirlenen salt bir getiriyi esas almakla karakterize edilmektedir (APRA, 2003; s.6). Bir yatırımcı tarafından yatırım portföyünün belli bir bölümüyle HF’ler gibi alternatif yatırımlar gerçekleştirme kararının alınabilmesi, yatırımcı açısından yatırım yapılan finansal araçlardan kaynaklanan risklerin analizi ile birlikte HF yöneticisinden kaynaklanan kredi riskinin de analizinin yapılmasını zorunlu hale getirmektedir. Bu fonlara yapılan plâsmanlarda yatırımcıların karşı karşıya kaldıkları başlıca riskler şunlardan oluşmaktadır (APRA, 2003; s.7)

- —Yüksek finansal kaldıraç oranları (genellikle 2’den 10’a kadar).

- —Vergilendirme ve diğer hukuki düzenlemelerden muaf ülkelerde kurulan ve herhangi bir düzenleme ve denetime tabi olmayan şirketlerle iş yapılması.

- —Tek kişi riski.

- —Fonların herhangi bir şekilde bilgi sahibi olunamayan geçmiş performansı. —Türev araçların yoğun bir şekilde kullanımı.

- —Fonun aktif ve stratejileri konusunda kamuoyuna sunulmuş herhangi bir bilginin bulunmaması.

- —Geleneksel dönemsel değerleme süreçlerinin bulunmaması.

- —Herhangi bir yetkilendirmeye gerek olmaksızın çok geniş bir yelpazede yatırım yapabilmesi.

Finansal Piyasaların HF’lerden Kaynaklanan Riskleri

Finansal piyasaların ve ekonomilerin HF’lerden ve yüksek kaldıraçla çalışan diğer kuruluşlardan kaynaklanan riskleri iki bölümde ele alınabilir (FSF, 2000): 1. Gelişmiş ekonomilerde yüksek finansal kaldıraçtan kaynaklanan risklerle birlikte büyük HF’lerin iflası nedeniyle ortaya çıkan sistemik riskler. 2. Küçük ve orta ölçekli açık ekonomilerde HF’ler ve yüksek kaldıraçla çalışan diğer kuruluşların faaliyetlerinden kaynaklanan ve piyasa dinamiklerini etkileyen riskler. Finansal piyasaların çalışma dinamiği gereği tüm finansal kuruluşlar finansal kaldıraç imkânından faydalanmaktadır. Menkul kıymet ve türev piyasalarında faaliyette bulunan kuruluşlar 9 borcun menkul kıymetleştirilmesi (securitization) yoluyla kredilendirmeye aracılık ederek önemli bir fonksiyon yerine getirmektedir. Bir kuruluşun yükümlülüklerini yerine getirememesi durumunda, öncelikle kuruluşun kreditörleri ile gerçekleştirilen işlemlerdeki karşı taraflar doğrudan etkilemekte, ardından etki zincirleme olarak bu kuruluşla ilişkili diğer kuruluşlara doğru sürmektedir. Dolaylı etkiler, genellikle sert fiyat dalgalanmaları, piyasadaki likiditenin kuruması şeklinde ortaya çıkmakta ve piyasanın volatilitesinin 10 artmasına neden olmaktadır. Bu durum, kuruluşun büyüklüğüne ve işlemlerine bağlı olarak, LTCM örneğinde olduğu gibi, tüm dünyadaki finansal piyasaları etkileyebilecek boyuta ulaşabilmektedir. Küçük ve orta büyüklükteki açık ekonomiler açısından bakıldığında iki önemli husus ön plana çıkmaktadır: Birincisi, büyük ve konsantre pozisyonların piyasa baskıları ile yayılma etkilerini büyütmesi. İkincisi ise zaman zaman bazı makro HF’ler ile ticari bankalar ve yatırım bankalarının saldırgan strateji uygulamaları nedeniyle piyasaların güvenilirliğinin ve bütünlüğünün tehlikeye sokulması. HF’lerin ve yüksek kaldıraçla çalışan diğer kuruluşların piyasaların dinamiğini etkileme yollarından birisi diğer piyasa oyuncularına göre daha büyük ve konsantre pozisyonlar almalarıdır. Yatırım stratejisinin bir parçası olarak alınabilecek bu tür pozisyonlar, bu kuruluşlara asimetrik bilgiye dayalı davranışlarla piyasadaki beklentileri ve piyasa hareketlerini yönlendirme ve fiyat hareketlerini kendi lehine diğer piyasa oyuncularının aleyhine çevirme imkânı vermektedir. Diğer bir yol ise, yatırım stratejisine bağlı olarak özellikle makro HF’ler tarafından, ekonomik performansta algılanan zayıflık ve zafiyetler ortaya çıkmadan önce stratejik pozisyon almaktır. HF’lerin aldıkları bu pozisyonlar, finansal kargaşa döneminde bazen piyasaların istikrarını bozucu bazen de piyasanın etkinliğini artırıcı sonuçlar doğurabilmektedir. HF’ler, makro ekonomik zayıflıklar ile kırılganlıkların bulunduğu ekonomilerde uyguladıkları alımsatım stratejileri ile finansal varlıkların fiyatlarında büyük hareketlere neden olabilmektedir. Genel olarak bakıldığında, HF’lerin normal koşullarda sağlıklı ekonomilerde piyasaların istikrarını bozucu davranışlarda bulunma ihtimallerinin düşük olduğu ve diğer piyasa katılımcılarının saikleriyle hareket ettikleri, ancak yapısında zafiyetler ve kırılganlıklar bulunan ekonomilerde saldırgan yatırım politikası izleme ve piyasalarda büyük dalgalanmalara neden olabilme ihtimalinin yüksek olduğu konusunda görüşler de vardır.

SONUÇ

Tam anlamıyla HF’leri doğrudan hedef alan herhangi bir düzenleme mevcut değildir. Bunun temel nedeninin HF’leri doğrudan gözetim ve denetim altında tutabilmeyi sağlayacak bir sistemin oluşturulabilmesindeki zorluktur. Diğer taraftan HF faaliyetlerinin düzenlemeye tabi tutulması durumunda büyük çoğunluğu gelişmiş ülkelerde yerleşik HF’ler faaliyetlerini offshore merkezlere kaydırmayı tercih edebileceklerdir. Ayrıca, HF’lerin doğrudan düzenlemeye tabi tutulması birçok ülkenin yasama, yürütme ve yargı organlarının yüksek derecede koordinasyon içinde çalışmalarını zorunlu hale getirmektedir. Böyle bir durum, bankacılık denetim otoritelerinin yetki ve sorunluluklarının ötesinde bir durumdur. Bu nedenle, bankacılık denetim otoriteleri doğrudan doğruya HF’lere yönelik düzenlemeler getirmek yerine bunların işlem gerçekleştirdikleri kuruluşlar olan bankalar ve diğer finansal kuruluşlara yönelik düzenlemeler ile dolaylı olarak HF’lerden kaynaklanan riskleri azaltmaya çalışmaktadırlar (McDonough, 1998; s.3). Ancak SEC 14 sektörün önde gelen kurum, kuruluş ve akademik çevreler ile gerçekleştirdiği kapsamlı değerlendirmeler neticesinde bu konudaki sorunları ve olası çözüm önerilerini içeren bir rapor hazırlamıştır (SEC, 2003). Kıta Avrupasında ise en önemli adım İngiliz Mali Hizmetler Otoritesi (FSA) tarafından atılmıştır. FSA tarafından 2002 yılında yayınlanan “Hedge Funds ve FSA” başlıklı raporda İngiltere’de kurulu HF yöneticilerinin düzenlemeye tabi tutulması ve HF’lerin faaliyetlerine ilişkin olarak Otorite’nin kısıtları tartışılmıştır (FSA, 2002). Bu raporu takiben yapılan değerlendirme ve sektör temsilcileri ile görüşmeler neticesinde FSA ikinci raporunu 2005 Haziran ayında yayınlamıştır (FSA, 2005). Bu raporda özellikle finansal istikrar ve piyasalara duyulan güven, piyasanın temiz olması, faaliyetlerde suç unsuru bulunmaması ve tüketicinin korunması hedeflerine yer verilmiştir. Diğer taraftan raporda büyük önem atfedilen husulardan biri de HF’ler kadar HF’ler ile işlem yapan ve ilişkide bulunan tarafların nitelikleri ve HF’lere yaklaşımları olmuştur.